2022年中国基因检测产业链全景图鉴:市场成熟化应用加速推进

一、基因测序产业链概览

1、基因测序概况

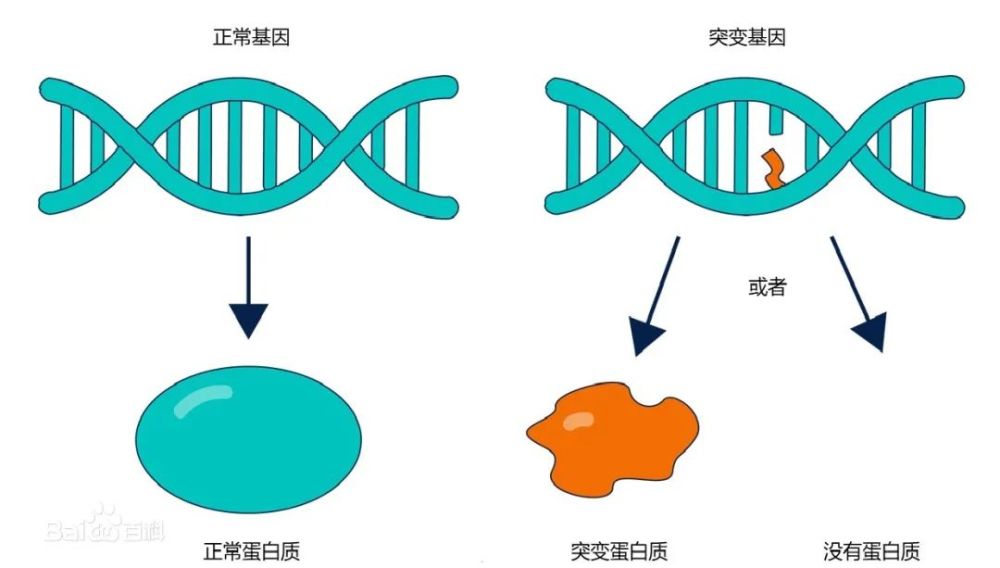

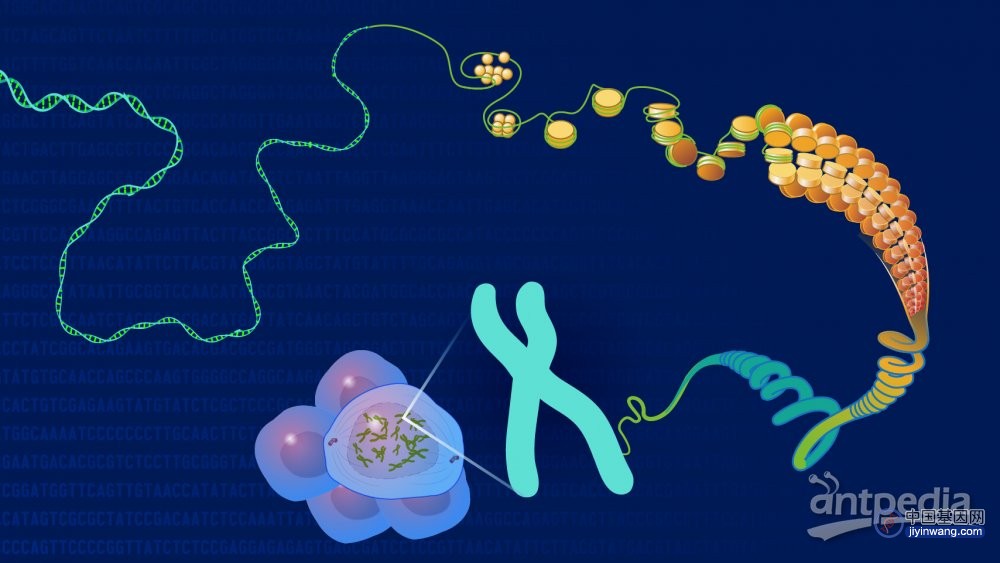

基因测序是基因检测的方法之一,是指通过基因测序设备对生物样本(组织、细胞、血液样本等)DNA分子的碱基排列顺序进行测定,即测定和解读DNA分子中的腺嘌呤(A)、胸腺嘧啶(T)、胞嘧啶(C)和鸟嘌呤(G)四种碱基的排列顺序,并进一步用于科学研究或临床诊断。

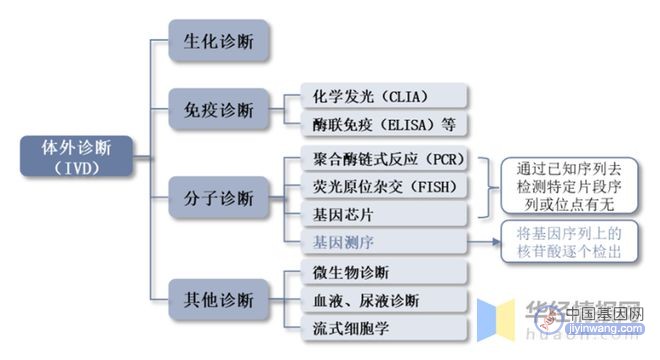

按医疗器械的划分,基因测序属于IVD领域。基因测序因其高通量、操作简便等优势发展迅速,已成为分子诊断领域增速最快的子行业,且相比PCR、FISH和基因芯片等只能对已知特定的序列进行检测,基因测序可对基因序列上的核苷酸逐个检出,信息更加丰富。

体外诊断行业细分

资料来源:公开资料整理

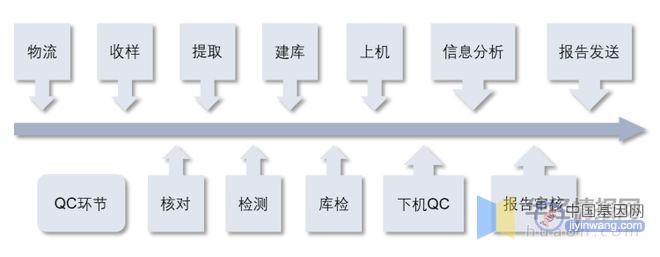

基因测序操作环节多,生产流程包括样本预处理、核酸提取、建库、上机测序、生物信息分析及报告生成等主要环节,测序过程会涉及百余种不同的操作步骤,核心技术壁垒高、生产工艺流程复杂、技术掌握和革新难度大、质量控制要求高,新进入者很难在短期内掌握各种技术并形成竞争力。

基因测序操作流程

资料来源:公开资料整理

2、基因测序行业发展历程

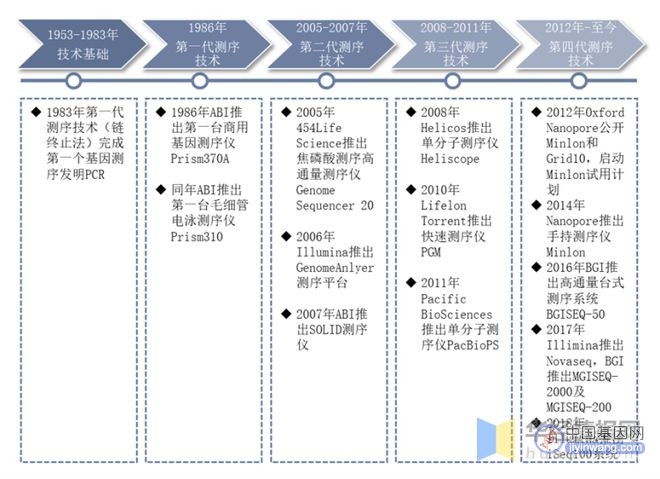

基因测序技术自第一代技术Sanger问世以来,不断革新更迭,大致可分为三个阶段,Sanger测序法、高通量测序技术(NGS)、单分子测序。三代测序方法特点各异,使用场景也不尽相同。具体来看:

Sanger测序法:突出优势是长读长及高准确性,一次读取DNA片段长度可达1,000bp,准确率可到99.99%;但测序通量低,耗时长,成本高,因此应用范围有限,但仍是超高精度测序的金标准;高通量测序技术(NGS):边合成边测序,且各DNA簇同时读取,实现高通量。大幅降低了测序成本、缩短了测序时间,同时保持了较高的准确性,目前是基因测序主流技术,也是基因测序技术商业化应用普及的主要推动力;单分子测序:测序前无需进行PCR扩增,读长增加、数据分析难度降低,但准确率较低、技术待完善,目前作为补充满足科研机构的一些特殊研究需求。

基因测序技术发展历程

资料来源:公开资料整理

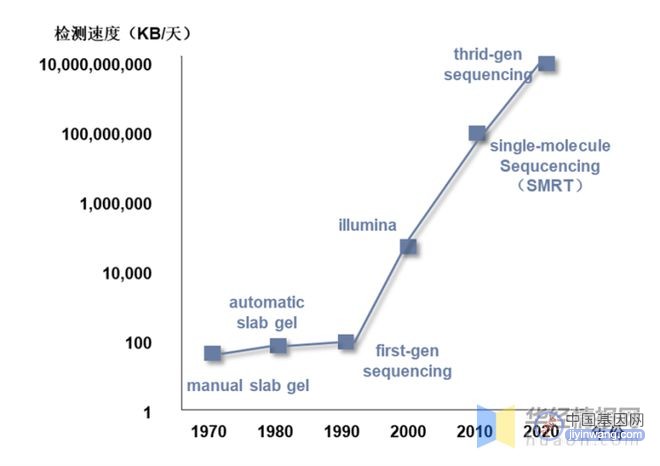

技术升级使得基因测序时间大幅缩短,成本降低,基因测序应用落地成为了可能。二代技术比一代技术成本明显下降,大幅降低了测序时间。三/四代技术对比二代技术读长增加,同时测序流程得到简化,减少错误引入与测序时间,应用领域明显扩大。第三代、第四代基因测序技术将逐渐崛起,基因测序产品的应用领域也将得到全面推广。随着基因测序技术持续不断地发展,成本下降将催生更多的行业中下游应用场景,基因测序市场规模不断加大。

基因检测速度变化情况(1980-2020)

资料来源:公开资料整理

3、基因测序产业链

基因测序产业链分为上中下游三部分。1)上游:基因测序仪器、配套的耗材及IVD试剂;2)中游:测序服务以及生物信息数据分析服务;3)下游:医院、医检体检机构、实验室等C端客户,覆盖领域广泛,包括医疗领域(医学基础研究、无创产前筛查、辅助生殖、肿瘤诊断及治疗、遗传病检测、新冠病毒检测等),以及非医疗领域(生物学、农学、地质学基础研究、司法鉴定、环境治理)等应用场景。

基因测序产业链

资料来源:公开资料整理

4、基因测序行业现状简析

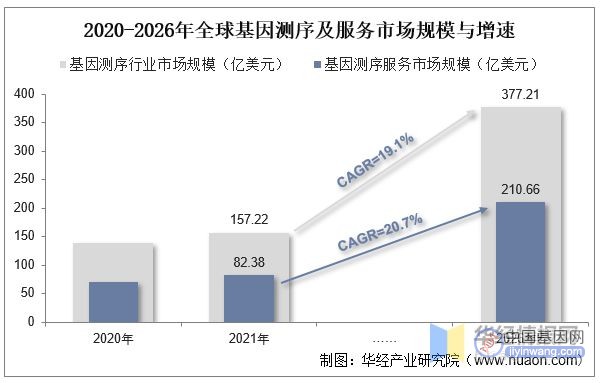

近年来,全球基因测序市场迅速扩容,中游服务市场具备更大空间。根据BCC Research发布的数据,2021年全球基因测序市场规模157.22亿美元,将以19.1%的CAGR增长至2026年的377.21亿美元,其中中游基因测序服务领域2021年市场规模约为82.38亿美元,将以20.7%的CAGR增长至2026年的210.66亿美元。

资料来源:公开资料整理

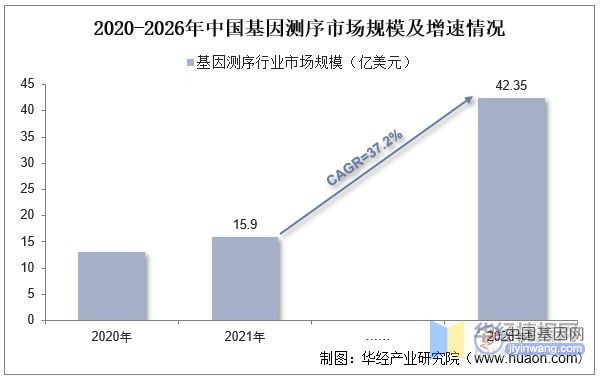

从国内市场规模来看,2021年中国基因测序市场规模为15.90亿美元,将以21.6%的CAGR增长至2026年的42.35亿美元,预计中国基因测序服务领域规模也约占全球的1/10。中游服务占行业整体规模的比例为51.74%,相较上下游具备更大的市场空间与更快的行业增速。

资料来源:公开资料整理

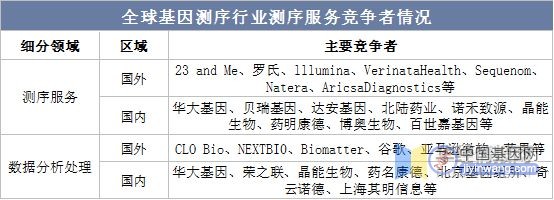

从全球市场测序服务竞争格局来看,中游参与者众多,竞争激烈。根据下游客户类型和技术应用场景的不同,测序服务商主要分为两大类,一是面向基础研究的基因测序服务提供商,主要客户为大学、科研机构、研究型医院、生物医药公司等;二是临床、医疗类的基因检测服务提供商,主要客户为医疗服务机构或个人等。第一类服务提供商包括国内的诺禾致源、百迈客以及韩国的Macrogen等,第二类服务提供商包括燃石医学、世和基因等。华大基因、贝瑞基因、安诺优达等公司则两种服务均有所涉及。

同时因基因测序服务用户类型多样,需求较大,中游服务厂商很难出现赢家通吃的局面。中游技术及资金壁垒较上游设备制造低,参与者众多加剧市场竞争。上机测序对设备依赖程度高,中游厂商的议价权不如上游仪器耗材公司,大部分国内行业中游企业的发展一定程度上受制于国外上游企业,该行业现状也为国产基因测序设备的蓬勃发展和未来国产替代留下了空间。

资料来源:公开资料整理

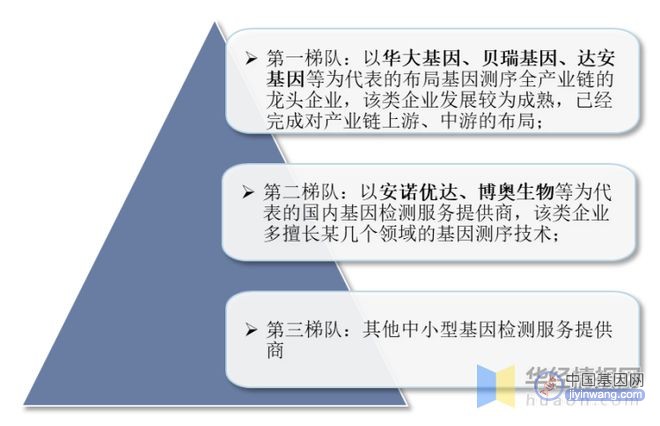

从国内市场竞争来看,目前我国基因测序行业分为三个梯队:第一梯队为以华大基因、贝瑞基因、达安基因等为代表的布局基因测序全产业链的龙头企业;第二梯队为以安诺优达、博奥生物等为代表的国内基因检测服务提供商,该类企业多擅长某几个领域的基因测序技术;第三梯队为其他中小型基因检测服务提供商。

中国基因测序行业竞争梯队

资料来源:公开资料整理

二、基因测序产业链上游分析

1、基因测序仪器及耗材

基因测序技术发展至四代,二代测序是目前商业化最成熟、应用范围最广的测序方法。二代高通量测序(NGS)是基于一代的合成终止测序,引入了可逆终止末端,实现边合成边测序。二代测序通量高,成本低,但读长短导致测序过程中含量较少的序列信息存在丢失可能,且PCR偏向性可能导致系统性错误,所以二代测序时需要进行多次重复测序,以提高准确性。三代SMRT单分子测序和四代单分子纳米孔测序技术在二代NGS基础上进行改进,从技术根源解决了二代读长短、PCR偏向性的问题,但其具有测序准确率低的缺点,需多次重复测试以提升准确率,导致测序时长及测序成本待调控。三代和四代技术具有局限性,目前在商业上还未得到广泛应用。

资料来源:公开资料整理

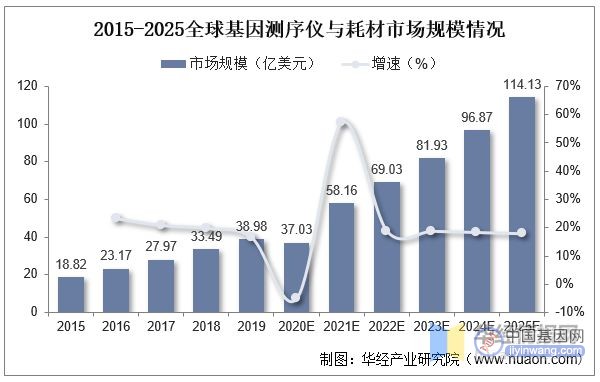

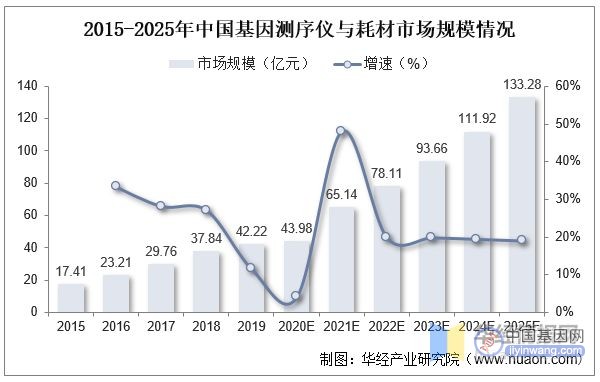

从市场规模来看,国内市场初起步,国内市场规模增速高于全球,上升空间巨大。根据相关数据统计,全球基因测序仪及耗材市场规模保持着两位数的高增速,2015-2019年全球市场CAGR为19.97%,2019年全球市场规模为38.98亿美元,预计到2030年,全球基因测序仪及耗材市场将达到245.8亿美元的市场规模。中国基因测序仪及耗材市场规模增速略高于全球市场,2015-2019年中国市场CAGR为24.79%,2019年国内市场规模为42.22亿元,预计到2030年,中国基因测序仪及耗材市场将达到303.9亿元的市场规模。

资料来源:华大智造招股说明书,华经产业研究院整理

资料来源:华大智造招股说明书,华经产业研究院整理

基因测序行业上游涉及复杂的多学科交叉和大量精密仪器制造和组装,源头性技术及完整的专利布局会构筑较高的技术壁垒。高通量测序技术在全球范围主要包括以华大智造为代表的DNA纳米球与联合探针锚定聚合相结合的技术路线、以Illumina为代表的桥式PCR扩增与边合成边测序结合的技术路线以及以ThermoFisher为代表的乳液PCR扩增与半导体测序结合的技术路线三大技术流派。上述三大技术流派在基因测序领域主要技术参数上各有特点,居于领先地位,并相较于其他竞争对手具有一定的技术优势。

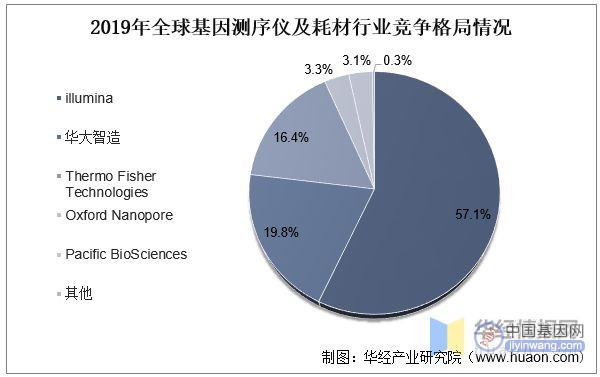

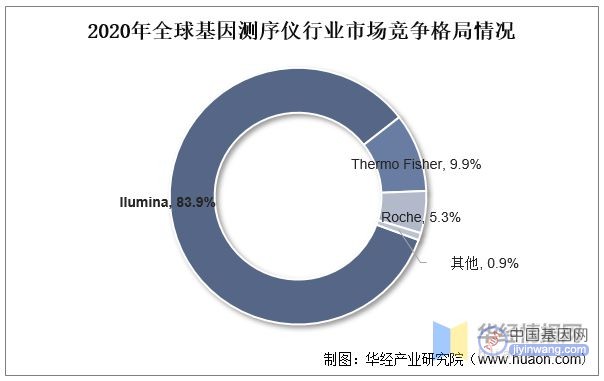

目前从全球市场来看,基因测序行业巨头Illumina因其业务具有先发优势,市场占有率较高,具有一定的垄断地位。因此,国内基因测序设备制造商存在与国外行业巨头竞争的压力。基因测序行业上游集中度高,2019年,仪器及耗材销售额前三的公司占总市场份额的93.3%,行业高度集中。

注:上图统计中的市场格局以仪器销售收入和耗材销售收入计算,不含基因测序服务商。

资料来源:菲鹏生物招股说明书,华经产业研究院整理

资料来源:公开资料整理

2、IVD试剂

体外诊断(IVD),是指在人体之外,通过对人体样本(血液、体液、组织等)进行检测而获取临床诊断信息,进而判断疾病或机体功能的产品和服务。根据相关数据统计,全球体外诊断行业的市场规模从2015年的484亿美元增长到2019年的602亿美元;到2024年,全球体外诊断行业的市场规模预计将达到840亿美元,2019-2024年的年均复合增长率为6.9%。除技术的不断改进与应用直接促进了体外诊断行业的发展,全球不断增长的人口基数、慢性病及传染病等发病率的提高以及新兴国家市场的需求也推动着体外诊断行业的持续发展。新冠疫情的爆发进一步带动了体外诊断需求的持续上升,进而提高了体外诊断仪器和配套耗材的使用消耗率,市场需求规模不断扩大。

资料来源:诺唯赞招股说明书,华经产业研究院整理

资料来源:诺唯赞招股说明书,华经产业研究院整理

相关报告:华经产业研究院发布的《 2023-2028年中国基因检测行业市场深度分析及投资潜力预测报告 》

体外诊断行业相关的产品主要由仪器、试剂及高分子塑料耗材等部分构成。根据弗若斯特沙利文数据,全球体外诊断试剂及高分子塑料耗材第三方研发制造服务市场从2016年的45.4亿美元增长至2020年的61.3亿美元,年复合增长率为7.8%;预计市场在2025年将增长至99.7亿美元,对应2020年-2025年期间的年复合增长率为10.2%。

资料来源:诺唯赞招股说明书,华经产业研究院整理

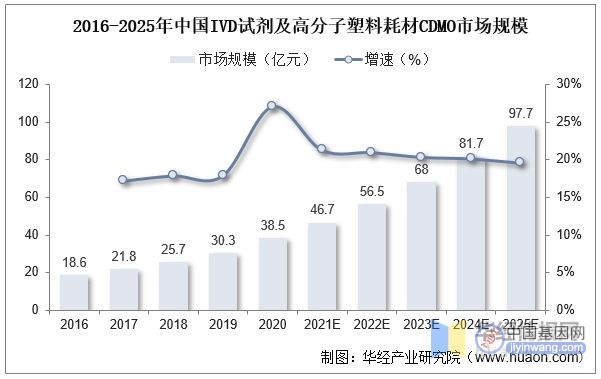

中国体外诊断试剂及高分子塑料耗材第三方研发制造服务市场从2016年的18.6亿元增长至2020年的38.5亿元,年复合增长率为19.9%。Frost&Sullivan预计2020-2025年将以20.4%的增速持续增长,2025年将达到97.7亿元。

资料来源:诺唯赞招股说明书,华经产业研究院整理

三、基因测序产业链下游分析

1、基因测序下游应用情况(成熟度)

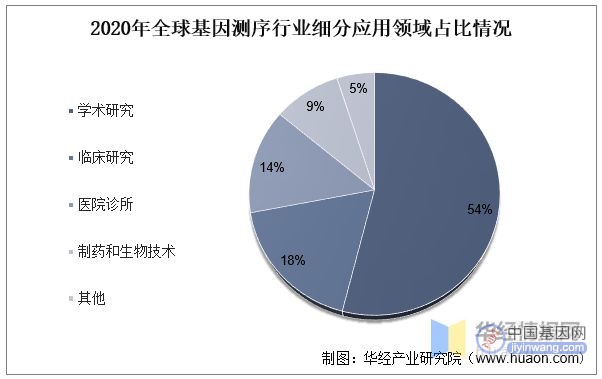

学术研究为基因测序最大应用场景。根据Grand View Research数据,2020年全球基因测序市场下游应用中学术研究占比为54%,为最大应用场景。此外,根据华大智造招股说明书,基因测序仪的主要客户类型为学术研究、临床研究、制药和生物技术公司、医院和诊所以及其他类型,其中学术研究依然是目前测序仪的最大市场,且保持较快增长,预计复合年均增长率为11.5%,至2027年将达到53.2亿美元,占行业整体比例为50.6%。所以学术研究在较长时间内仍将是基因测序最主要的应用场景。

资料来源:Grand View Research,华经产业研究院整理

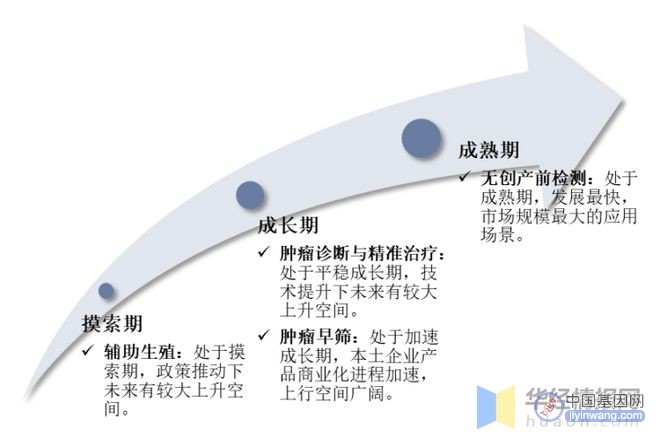

具体来看,基因测序产业链下游客户为医院、医检体检机构、实验室等基因检测服务使用者。应用领域分为两个方向:科研及新兴应用领域(多组学研究、人群队列测序、新药研发与创新、微生物检测、农林牧渔、食品安全、海关检疫、公共卫生管理、消费者基因组测序),以及临床医疗领域(无创产前检测、辅助生殖、肿瘤诊断与精准治疗、肿瘤早筛、传染感染)。

基因测序不同应用市场成熟度

资料来源:公开资料整理

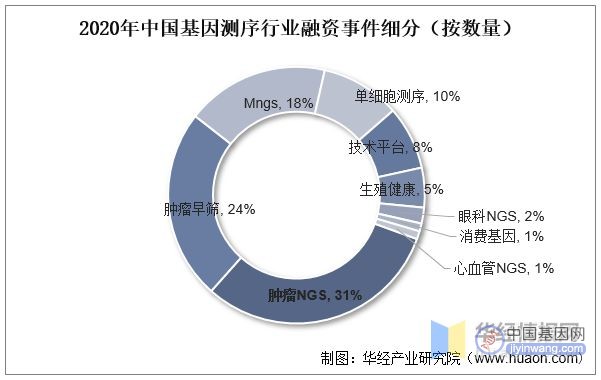

在技术、法律环境、政策与社会一系列因素的推动下,基因测序行业投融资火热。据统计,2020年中国基因测序融资数量共计62起,融资金额达到332.1亿元,平均单笔融资金额为5.36亿元。其中基因检测企业在一级市场中所获融资额为205.9亿元,多家优质的基因检测企业都获得了单笔大规模融资。作为TOP10的头部融资事件,华大智造、泛生子、燃石医学、思路迪诊断、臻和科技等9家企业累计募资164.19亿元等值人民币,占比79.7%。

资料来源:公开资料整理

从融资事件细分赛道情况来看,肿瘤领域相关的基因测序受到最多关注。2020年,31%的融资事件发生在肿瘤NGS领域,其后则是肿瘤早筛,占比24%。此外,融资事件数量排名第四的单细胞测序项目也主要围绕肿瘤展开。

资料来源:公开资料整理

2、无创产前检测

无创产前基因检测又称无创胎儿染色体非整倍体检测,是一种针对胎儿染色体异常情况的产前检测技术,其技术原理是通过采集孕妇外周血以提取母体内胎儿游离DNA,然后结合二代测序技术测试胎儿染色体序列是否正常。无创产前检测(NIPT)是高通量测序技术的一个成熟临床应用场景,已经成为降低出生缺陷的有效手段。相比于传统的产前检测/诊断技术,NIPT具有检出率高、检测周期短、操作简便等诸多优势。

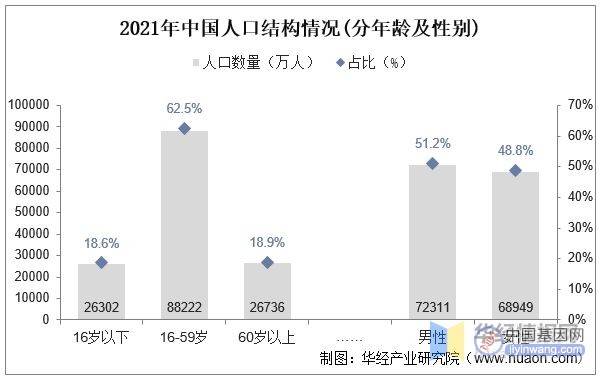

无创产前检测产业链下游主要消费群体为孕妇。从我国人口结构来看,据国家统计局数据,2021年中国16-59岁人口数量为88222万人,占全国人口总数的62.5%;其中2021年中国女性人口数量为68949万人,较2020年增加了94万人,占比48.8%。新生儿方面,据统计,2021年我国新生儿数量创新低,为887.3万人。

资料来源:国家统计局,华经产业研究院整理

资料来源:公安部,华经产业研究院整理

基于中国政府鼓励优生优育、加强服务监管的背景,居民对无创产前基因检测的需求不断增加,无创产前基因检测行业得以快速发展。据相关数据统计,中国基于NGS(高通量测序技术)的NIPT市场规模由2015年的8亿元增长至2019年的53亿元,年均复合增长速度为60.43%,预计2024年市场规模达到172亿元。

资料来源:诺唯赞招股说明书,华经产业研究院整理

3、肿瘤早筛

肿瘤早期筛查是指用快速、简便的方法,从大量看起来健康、尚未出现症状的目标人群中筛选出极少数肿瘤高危群体,能够及早发现肿瘤,降低发病风险,是早期发现癌症和癌前病变的重要途径,肿瘤的早期筛查对于提升患者的生存率至关重要。

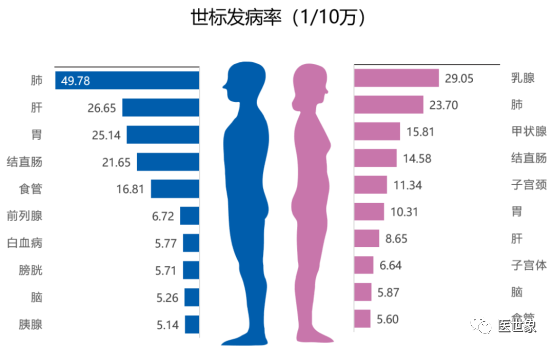

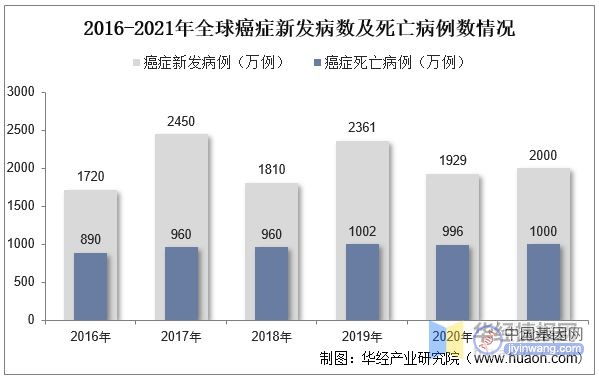

癌症是全球主要死亡原因之一,随着患癌率越来越高,人们对各类癌症早已不陌生。2020年全球癌症新发病例1929万例,同比下降18.3%;2021年全球癌症新发病例超2000万例。2019年全球癌症死亡病例达到1002万例,较2018年增长42万例;2020年全癌症死亡病例从2010年的829万例增长至996万例;2021年全球癌症死亡病例超1000万例。

资料来源:IARC,华经产业研究院整理

2020年中国癌症新发病例约457万例,肺癌新发人数81.6万,2020年中国癌症死亡病例约300万例,肺癌死亡人数71.5万,肺癌新发和死亡人数居十大癌种之首。

资料来源:IARC,华经产业研究院整理

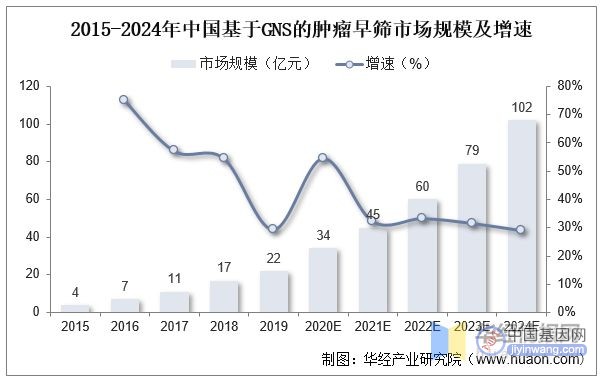

基因测序相比于传统检测手段的优势在于它可以通过无创的方法在血液中寻找到一些非常微量的基因突变,敏感性和特异性很高。而且近些年,随着基因测序技术成熟,以及人们接受意愿提升,市场空间持续扩大。据统计,中国基于NGS(高通量测序技术)的肿瘤市场规模由2015年的4亿元增长至2019年的22亿元,年均复合增长速度为53.14%,预计2024年市场规模达到102亿元

资料来源:公开资料整理

4、辅助生殖

辅助生殖技术指采用医疗辅助手段使不育夫妇妊娠的技术,包括人工授精(AI)和体外受精-胚胎移植(IVF-ET)及其衍生技术两大类。上游领域包括辅助生殖药物、检验试剂、器械供应商;中游则为相关服务的互联网平台;下游主要是以北京大学第三医院为代表的辅助生殖服务机构,其中,辅助生殖领域的主要耗材包括检测试剂、取卵针、冷冻液、导精管等。

据统计,我国不孕不育率从1993年的尚不足3%已增至2020年的18%左右,意味着我国有近4800万对的不孕不育夫妇,对于这部分群体,临床上通常采用辅助生殖技术(ART)、药物治疗和手术治疗的方法。其中ART治疗占比高达52%,药物治疗和手术治疗分别为22%、9%。

资料来源:《柳叶刀》,华经产业研究院整理

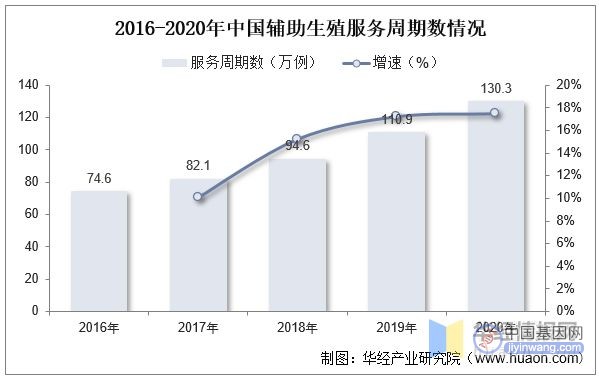

随着不孕不育率的升高、国家生育政策的支持、辅助生殖技术的推广等,我国辅助生殖行业逐步发展扩大,2020年我国辅助生殖周期数达到130.3万例,同比增长17.49%。其中体外受精技术是辅助生殖市场的主导力量,2020年我国体外受精周期数为95.2万例,占2020年辅助生殖市场的73.06%。

资料来源:公开资料整理

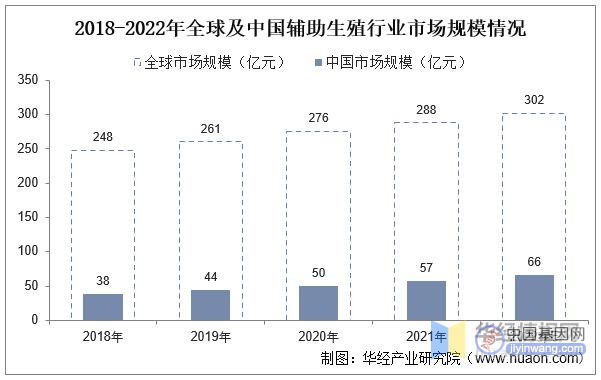

从辅助生殖市场规模来看,根据相关数据统计,辅助生殖高值耗材类器械95%依赖进口,2019年全球辅助生殖市场规模达261亿美元。其中,欧洲辅助生殖市场规模最大,达99亿美元。预计2022年全球辅助生殖市场规模将达302亿美元。国内市场方面,我国辅助生殖行业审批严格,牌照壁垒高。2019年我国辅助生殖市场规模达44亿人民币,预计2022年中国辅助生殖市场规模将达66亿人民币。

资料来源:弗若斯特沙利文,华经产业研究院整理

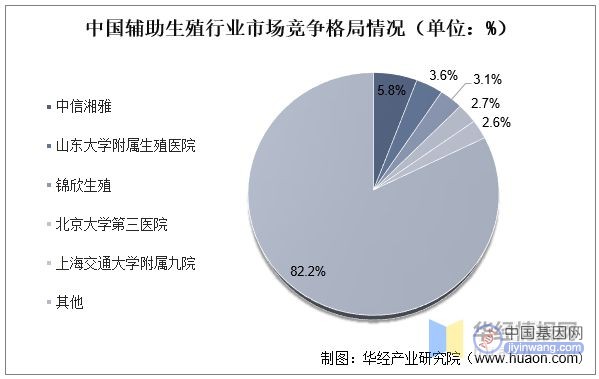

从市场竞争格局来看,中国辅助生殖行业90%以上的市场份额是由国有企业主导的,但是锦欣生殖作为私立企业,在国内私立牌照发放有限,为龙头取得护城河;资金充沛,成功率媲美公立龙头,从而建立区域及全国口碑;合伙人制度和有力薪酬体系,吸引名医资源聚集;拓宽IVF前后产业链,叠加特需服务,加速国内并购步伐,进行境外高附加值合法新业务拓展(三代PGT/冻卵/代孕等),有望脱颖而出。

资料来源:公开资料整理

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。