467亿市值接近归零,消费基因检测巨头23andMe跌落神坛

在资本火热的时候,商业模式足够性感的公司,总能享受到超乎预期的估值。

23andMe就是如此。2021年借壳上市后,其市值一度达到65亿美金。而在2022财年,其只不过是一家营收2.72亿美金,亏损2.17亿美金的公司。

烈火烹油,消费基因检测公司们,以成为人类健康管理专家为己任。这样的野心,值得资本市场给予更高的期待。

有野心总归是好的,但野心与现实之间总有一番较量。

许多消费基因检测产品几乎只是昙花一现,23andMe也不例外;全球市场要想达到预期中的百亿量级,更是任重道远。

资本的热情也早已褪去。如今,23andme市值跌至3亿美元附近。从65亿美金(约467.9亿人民币)接近归零,23andMe的陨落,凸显了一个问题:没有真正解决医学问题的消费基因检测,终究只是个天花板有限的消费产品。

那么,消费基因检测公司的出路,到底在哪?

01

高开低走的巨头

一口唾液或一管血液,就能检测你的所有基因信息,并以此来预判你的遗传病风险,比如心房颤动、冠状动脉疾病等等。这样一款消费基因检测产品会有市场吗?

答案是有的。2015年,全球市场开始爆发。根据黑石的宣传稿,Ancestry年收入已经突破10亿美元(收入分为基因测序及会员订阅,其中约8亿美元收入来自于会员订阅)。

资本也颇为认可这一赛道。不管是华尔街还是国内,都涌现出一批消费基因检测明星公司。

23andMe就是在这一背景下,崛起的另一家巨头,市值一度达到65亿美元。就消费基因检测业务来说,23andMe的产品并不复杂,核心场景有两个:

一个是祖源追溯,也就是通过基因特征圈定特定家族人群;另一个是健康风险评估,通过基因检测来评估你患胆结石、阿尔兹海默症、糖尿病的风险高低等等。

尽管一度倍受资本追捧,但23andMe的业绩表现要暗淡许多。2022财年,公司消费基因检测收入为2亿美元;2023财年,这一数字仍是2亿美元,停滞不前。

23andMe的收入规模与Ancestry差距较大,核心在于,Ancestry的成功是基于其多年积累的资深用户。Ancestry原本是一个家谱网站,随后顺势引入基因测序技术,最终通过基因检测试剂,帮助用户查看种族结果,达到家谱溯源的目的。

但对于23andMe来说,其并不具备独特优势,因此其只能通过Facebook和Google等平台和网站上的数字广告来获取用户,效果差强人意。

而在祖源追溯产品之外,遗传病风险等产品在基因检测领域不温不火,23andMe也难以有出彩表现。这两大因素导致,在消费基因检测领域,23andMe这一巨头上演了高开低走的一幕,其最新市值不足3.5亿元美元。

02

消费产品还是医疗产品?

本质上,23andMe的陨落,凸显了一个问题:没有真正解决医学问题的消费基因检测,终究只是个消费产品。入局的企业,也只能以蹭上热点的消费型公司看待。

之所以整体检测量一般,原因在于消费基因检测产品解决的痛点并不明确。

诊断类产品,比如结直肠癌早筛产品解决的痛点明确,不仅性能接近“金标准”结直肠镜,依从性还远高于结直肠镜,并且价格便宜,因此需求旺盛。

而消费基因检测产品,除了猎奇,健康评估产品并不能为消费者提供是否会患上疾病的结论性结果,只能提供一个模棱两可的答案:你可能会有更高的风险患上疾病。

这个检测答案虽也有科学依据,但并不可靠。因为基因存在缺陷并不等于患病概率,而某些疾病的突变基因,目前我们也没有能力检测。

根据一些研究来看,消费基因检测产品对消费者日后的疾病预防方面,也并没有太大的获益。这种情况下,消费基因检测产品没有想象中刚需。在无法形成消费潮流的情况下,自然限制了其用户天花板。

用户不够,还可以用频次来凑。遗憾的是,在产品频次方面,消费基因检测产品也不占优势。因为大部分产品,使用一次足够,没必要一个月甚至一年去使用一次。用户数量少、消费频次低,导致消费基因检测产品总用户需求量并不算高。

而消费基因检测市场规模之所以难以增长的原因,除了量的因素,还有难以增长的价格。

从全球范围来看,消费基因检测产品售价都不高。在美国,23andMe的基本血统和特征检测试剂盒起价为99美元,医疗服务附加费为100美元。这已经是价格天花板,因为竞争对手的价格要么相同,要么略低。

既不是满足患者需求的医疗产品,又不是满足用户刚性需求的消费产品,消费基因检测自然陷入了两难的地步。

03

变成严肃医疗公司

那么,消费基因检测公司的未来在哪里?23andMe认为,是严肃医疗公司。

核心原因在于,23andMe认为,其掌握了遗传学密码。通过大量的样本检测,23andMe积累了海量的基因数据库。

据其所说,超过80%的用户愿意出让数据,供公司作为研究。而公司则能基于这一数据,去确定特定的遗传变异,是否会影响个体患某些疾病的可能性。

在这一基础上,公司的变现模式可谓天花板极高。一方面,公司可以进行相应靶向药的研发,收获药物的商业化、合作收入;另一方面,公司还可以进行相应的伴随诊断产品的开发,赚组合产品的收入。

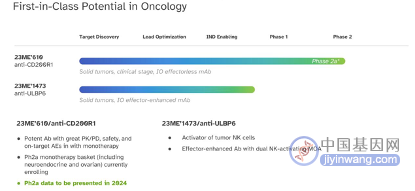

根据23andMe所说,目前其已经开发了两款潜在的FIC分子。从定位来看,似乎有希望成为免疫疗法的搅局者。例如,其进展最快的23ME-00610,核心场景是解决PD-1抗体的耐药性问题。

也就是说,当前的23andMe正在努力转变成一家创新医企。但对于23andMe来说,其还面临许多AI制药企业面临的问题。

第一,技术是否可行。毕竟,23andMe海量的基因检测数据是否有价值,以及价值能否在创新药研发领域体现,是未知的;

第二,能否在资本寒冬走下去。2023财年,公司净亏损额超过3亿美金,如今亏损趋势还在继续。最新的财报数据显示,公司账上现金余额不过2.56亿美金。

除此之外,公司股价持续下挫,最近一个多月,股价均低于1美元。从公司当前的处境来看,形势不容乐观。

研发创新药是不是消费基因检测公司的出路,仍是一个有待回答的问题。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。