时代洪流中的华大基因!全年营收因为暴涨,所以暴跌!

不确定时代,什么可以穿越行业周期?

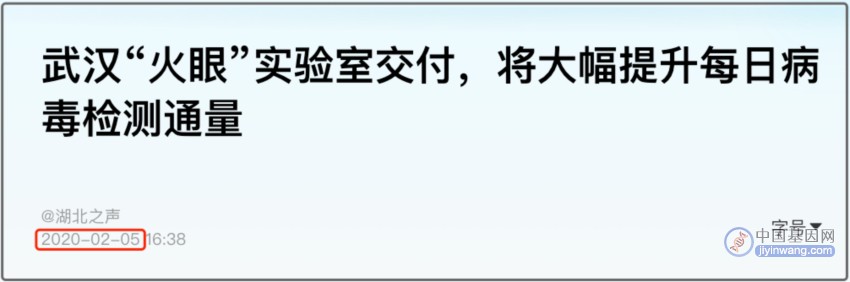

这是新冠放开后的第一个半年报,IVD企业尤为惨烈。暴跌的业绩、糟糕的股价在媒体端与股民间相互强化,悲观情绪弥漫开来。突然而至的医疗反腐更是给了整个医疗市场一记重锤。

一片肃杀与萧条之下,信心从何而来?

在“起底华大基因”的姊妹篇中,我们以6年视角、跨越新冠周期来分析了这家企业,更聚焦在其常规业务的表现、机会与风险。

而今天,我们把“华大基因”放在时代的洪流中,看看这家企业如何在历次环境巨变中艰难转身,包括:新冠的来与去、出生人口的断崖下跌的背景、基因行业价值遭遇质疑、LDT/医疗反腐等政策的影响、出海之路。

除了这些,比行业中其他企业更为幸运的是,华大还被迫“独享”一份美国商务部的制裁。这也让华大及所属领域成为中美大国博弈下的时代缩影。

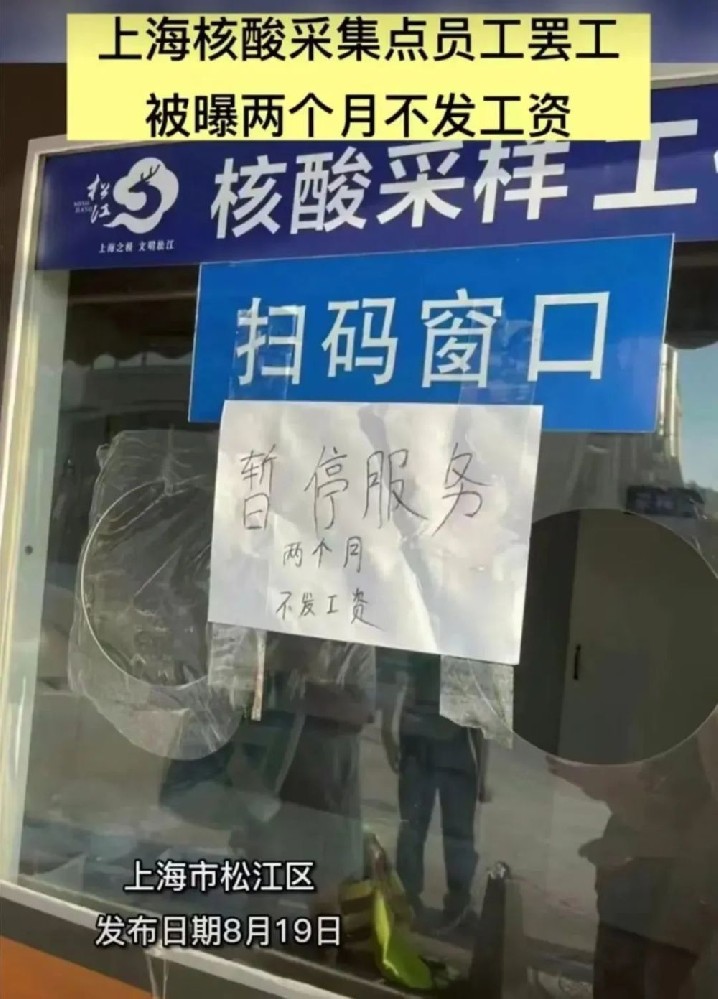

龙头的际遇,便是行业的际遇。对于行业而言,没有一鲸落而万物生,只有一荣俱荣、一辱俱辱。透过华大,我们能否看到当前行业各个赛道面临的挑战与可见的未来?

今天,我们只聊变化、聊增长,直面悲观/乐观数字下的另外一面,看到韧性,看到信心。

01

“ 因为暴涨,所以暴跌。”

时间拨回到2020年1月,新冠发现之初。

1月23日凌晨2点,除夕夜前夕,武汉宣布封城。大年初二早上,时年65岁的汪建,经长沙转车,抵达武汉。

这应是华大基因历史上意义重大的一张照片。

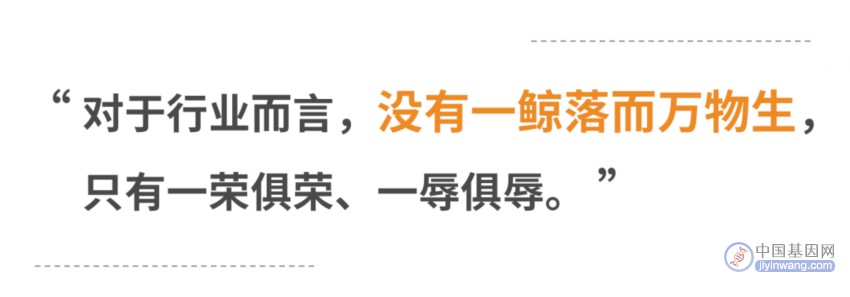

几天后,华大启动了与武汉政府合建的新冠核酸检测实验室,命名为“火眼”实验室。从设计到施工,到投入运营,仅仅用了5天时间,日均检测能力到达万人份,快速弥补了武汉当时核酸检测力量不足的问题。

这是华大“火眼”实验室的第一次正式亮相。

虽然仓促,但无论是源于“火眼金睛、明辨妖邪”的这个有着良好寓意的名字,还是logo中的这一抹鲜亮的红色,都给当时恐慌的人们以相当的慰藉。

为什么要重新提及这个故事?

站在当下这个时间节点,我们猛然发现,华大已在全球30多个国家运营超百座“火眼”实验室,这也成为其新冠期间业绩支撑的核心力量。

所有的路都是从这里出发,武汉原点。

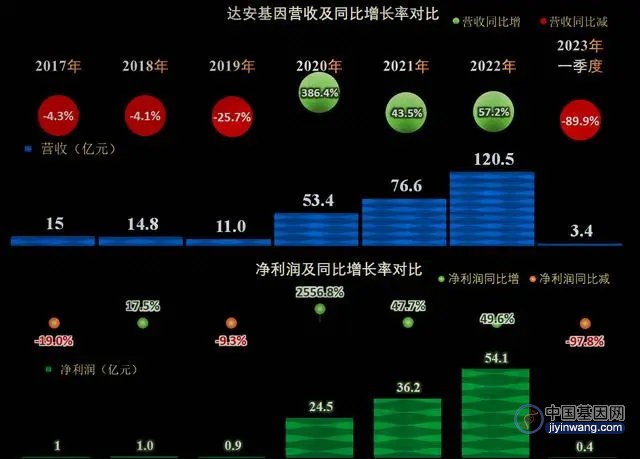

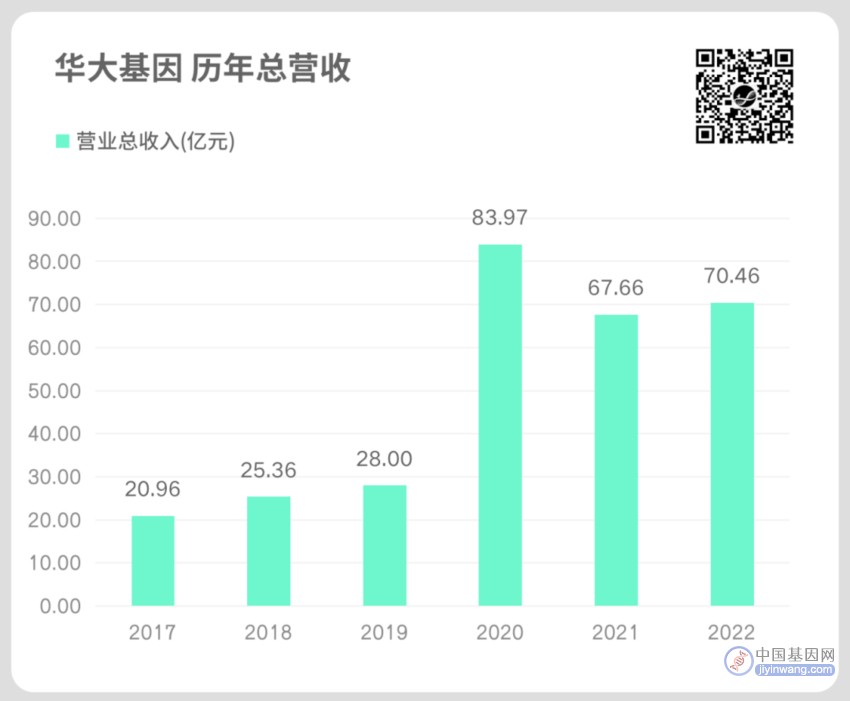

2019年,华大基因彼时全年营收仅为28亿,而2020年,华大基因全年营收暴涨至近84亿。

华大业绩腾飞的故事,就是从这里开始;

但开始的初衷,未必是生意。

我们会想当然的认为,像华大这样体量、这样背景的公司,抓住新冠检测的红利不是理所当然吗?

事实远非如此。

三年间,又有多少企业、多少人在犹犹豫豫中错失时机,然后在事后扼腕痛惜。

没有什么是理所当然,有的只是审时度势与当机立断,或出于社会责任担当、最后却缔结生意的“无心插柳柳成荫”。

2020年3月17日,汪建从武汉回到深圳结束14天的隔离,第一次接受媒体采访,在被问到该如何思考应对公共卫生突发事件时的回复。

一个最直接的拷问:

时间回到三年前的那一刻,你会在一切未知、甚至关乎生死的情况下,义无反顾地背着书包北上武汉吗?

这就是华大这家企业特别的地方,这也是老汪的可敬与率性之处。

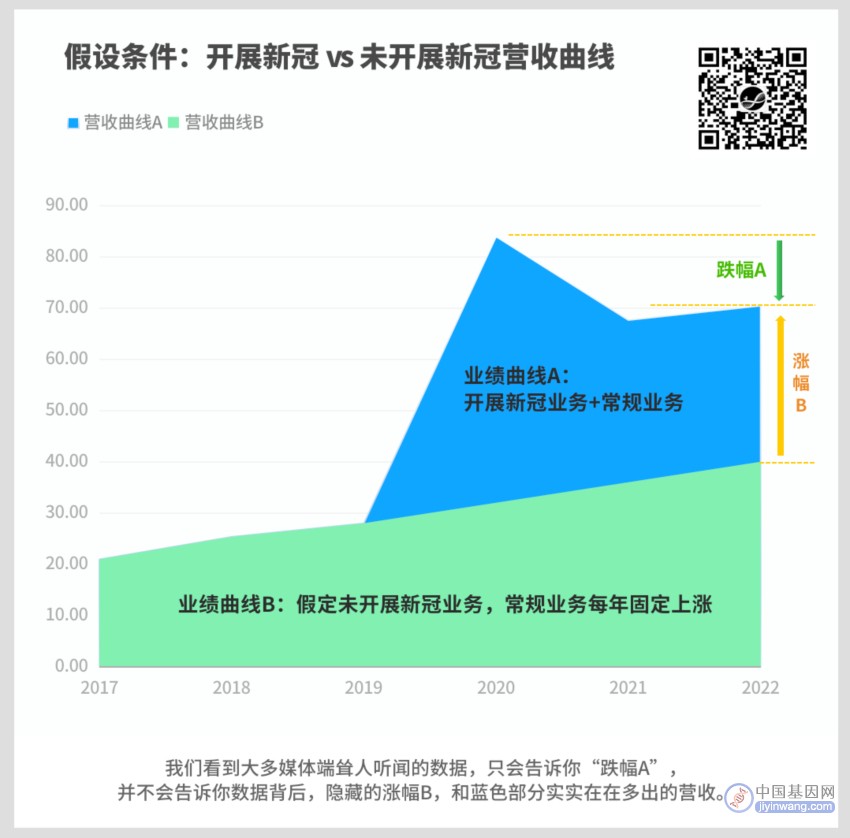

回到业务本身,今天我们看到的所有新冠相关企业的跌幅,也只是业务的正常回归,不用放大焦虑。以一个图进行直观的展示:

因为暴涨,所以暴跌;

但一涨一跌间,跨越三年期的红利,扎扎实实地吃进了肚子(图中蓝色色块区域)。

仓廪盈实,以御寒冬。

如果说谁能在这漫长的冬天活下去,我相信是这些储备丰盈的企业。

这是暴跌的悲观数字下的第一个常识。

02

“常识”视角下的常规业务理解

我们的第一直觉往往很准。

直觉告诉我们:

出生人口断崖式下跌,生育健康领域的业务必然受到影响;

肿瘤基因检测行业面临多方质疑,细分龙头也处境艰难,相关业务在短时间内应该不会迎来大的爆发;

医疗反腐如火如荼,不合规的基因检测业务肯定会面临打压;

......

直觉对了吗?

我觉得很对,这是一个基本的、线性的逻辑判断。

客观时代背景造就的趋势,并不以企业或个人的意志为转移。

但这并不意味着我们就只能毫无作为。

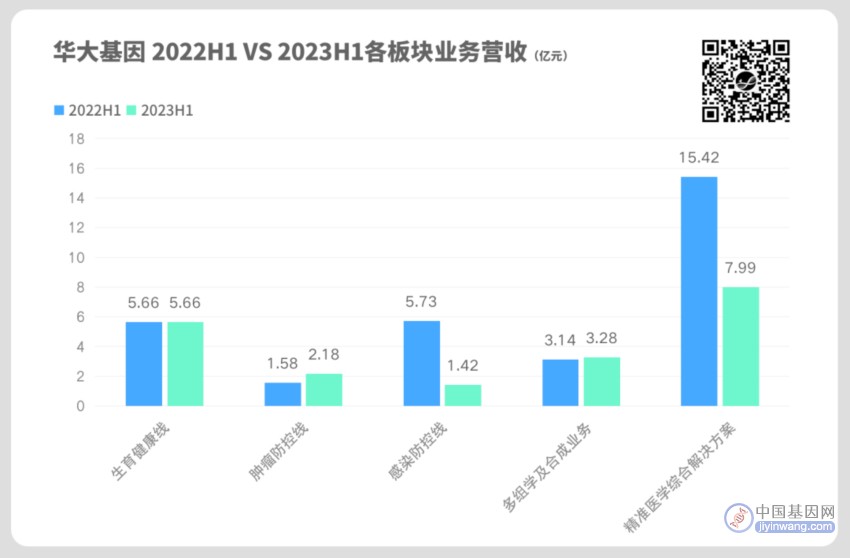

我们再来拆解一下华大基因这并不算漂亮的半年报,看看数字背后都意味着什么:

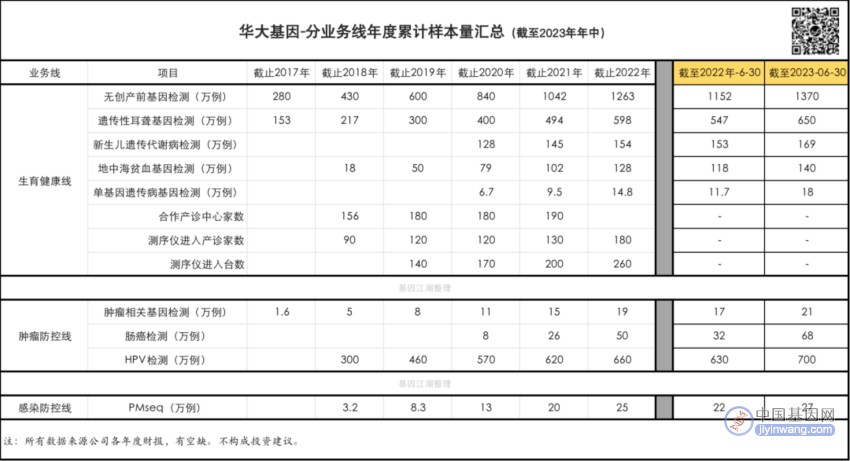

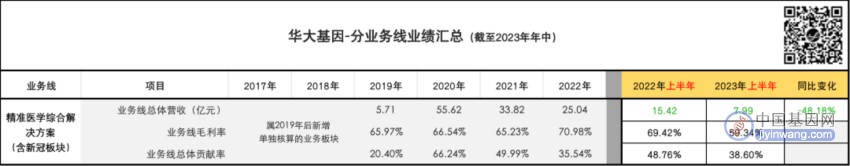

(为方便大家自行分析,贴出了原始数据,所有数据取自BGI在业务报表或官方公众号推文中公开披露的数据;相较“起底华大基因”,主要增加了2022年、2023年半年度销量数据;且分析侧重点有所不同。)

原始披露销量数据:

换算成年度销量数据:

从整体趋势来看,跌多涨少,自然容易看空。

但这种笼统的分析,其实没有太大的参考意义。生意场上,是一城一池的得失,还得从细分业务入手:

1. 生育健康线:新生人口断崖下跌背景下的另谋出路

该板块总体营收相较上年同期增长0.03%,几同于无。这是否意味着华大基因在最核心的业务板块上已经停滞?

拆解来看,事实上其业务板块产品结构和营收来源已发生了改变:

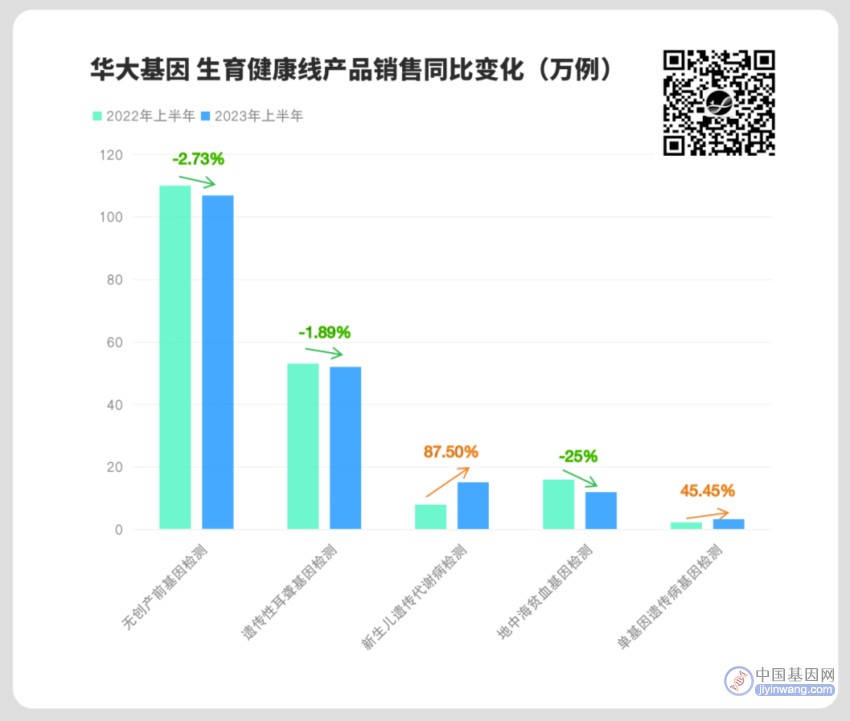

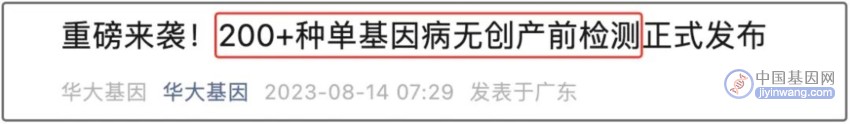

核心单品NIPT样本量有所下降(110w→107w,↓2.73%),地贫基因检测也下降明显(16w→12w,↓25%);而新生儿遗传代谢病检测(8w→15w,↑87.5%)、单基因遗传病检测(2.2w→3w,↑45.45%)补住了窟窿,重新扛起了增长的大旗。

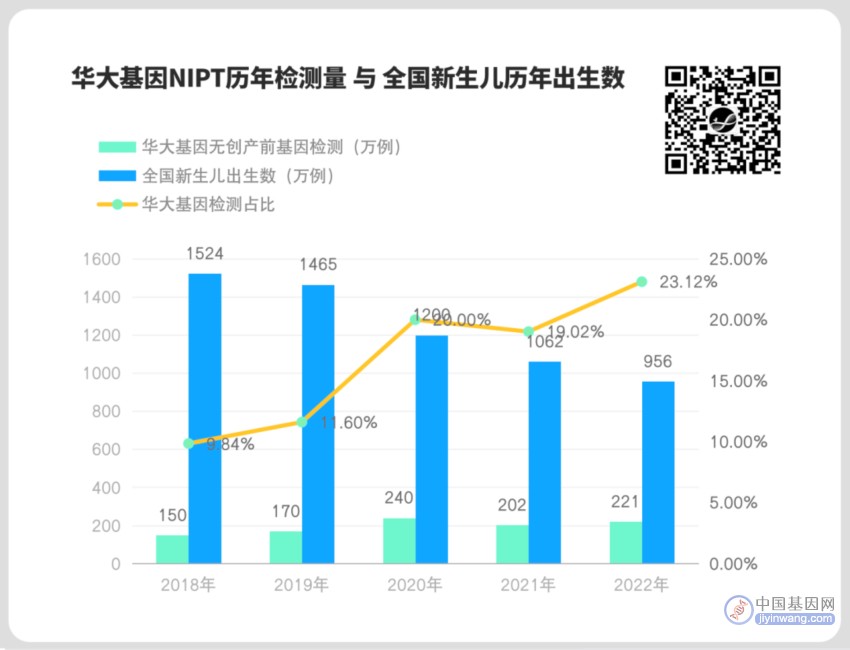

NIPT的销量增长放缓或下滑,其实是在意料之中,尤其是对占有最大市场份额的华大基因来说,新生人口下降趋势的影响尤甚。对华大而言,能维持现有的样本体量,实则并不容易。

但人口的趋势不可逆转,如何补救?

(1)产品升级,加速低毛利产品(NIPT)向高毛利产品转化(NIPT Plus);

(2)相近赛道,进多种产品(新筛、地贫、单基因病等项目),摊薄渠道成本:

测序+质谱的方案,以及完整的出生缺陷三级防控的检测体系、产品资质,华大基因在生育健康领域的优势依然显著。

2. 肿瘤防控线:早筛+民生项目开始放量

肿瘤相关基因检测样本量较上年同期依然持平(~2w→~2w,0%),但肠癌检测(6w→18w,↑200%,≈2021全年检测量)、HPV检测(10w→40w,↑300%,≈2022全年检测量)迎来快速放量期,从而支撑起整体业务板块总营收高达37.97%的增长。

这依然和我们的体感相近:基于大小Panel的肿瘤基因检测还在路上,而性价比更高的肿瘤早筛项目已渐行渐近。

但即便是高达37.97%的增长,就能否下结论“肿瘤防控线就会成为华大基因新的发展引擎”?

这个结论可能为时尚早(该板块业务营收占比不高,10.52%),但值得期待(早筛项目若继续高速放量)。

此外,华大基因旗下天津门诊部的成立及互联网医院牌照的获取,为该板块toC业务的进一步发展创造了更多的可能性。

3. 感染防控线:新冠业务出清,常规业务平稳,新品上市

除去新冠非常规业务,mNGS样本量较上年同期依然持平(~2w→~2w,0%)。

但今年的mNGS市场有重大变化,以靶向富集的tNGS产品一炮而红,除微远、杰毅、金匙、予果等明星企业外,还有金域、迪安、艾迪康、华银等传统ICL企业涌入市场,市场格局重新迎来混乱局面。

华大基因近期也发布了自己的tNGS产品:

市场反响如何,尚待观察。

4. 多组学板块:单细胞及空间多组学带来新的市场变量

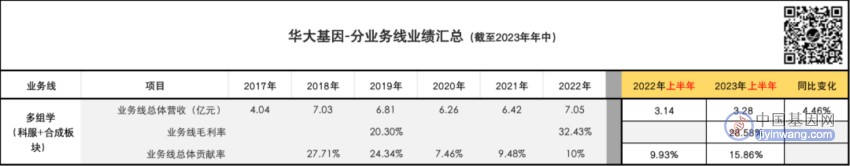

该板块上半年总营收同比微增(3.14亿→3.28亿,↑4.46%);

对比该板块龙头公司诺禾致源(9.3亿,较上年同期增长 9.44%),无论是营收规模还是增速,华大基因都难言优秀;诺禾致源的增长多来于港澳台及海外地区(4.6亿,占比约50%),同比增长高达 30.79 %,这对该领域内的公司应有借鉴意义。

市场层面,以单细胞及空间多组学技术为基础的科学研究日益火热,华大首提的“时空组学”概念也深入人心,并在CNS顶刊发表标志性文章。

所以,受益于集团内兄弟单位的支持,华大基因事实上有工具及成本优势,但业务层面能否更进一步,待观察。

5. 精准医学板块:每一家新合作的实验室就是一处源源不断的营收来源

按财报披露,该领域的业务范畴指的是:

面向国内外的各级医院、体检机构、第三方医学检验实验室等医疗机构、政府集中采购平台、各省市疾控机构,提供针对特定疾病检测(生育、肿瘤、感染防控等)的综合解决方案,即包含实验室设计、仪器设备、试剂耗材、分析软件、技术转移、人员培训、数据库建设及使用、信息分析及检测报告解读等全流程解决方案。

按该释义,该板块业务与其他临床板块业务相互支撑。往年,该业务板块包含大量新冠相关业务,“火眼”实验室即在其中。

根据8月14日的华大基因投资者关系活动记录表中关于投资者的回复,“今年公司营收仍包含少量非常规收入,主要系部分地区结算周期不同所致”。除去这少量新冠业务,剩下部分应成色十足。

且每布点一家合作实验室,就有希望创造了一个源源不断的营收来源。这是卖水生意模式最吸引力的地方。

看完这5大业务板块,我们能发现什么?

5大板块并不是全面开花、齐头并进,而是有下跌、有维稳、有眼前一亮的局部增长,无论下跌或增长,都与我们在市场中的感受相近。

真实境遇就是这样,环境巨变,龙头也无法独善其身,龙头也需要闪转腾挪。

从来没有一个一望无际的蓝海、一片取之不尽的金矿就摆在我们面前;

更现实的情况是:

大家辛辛苦苦种地,水稻价好就多种水稻,玉米淹了就补种豆子,最终收成还得盼老天天气。

03

增长从何而来?

这仍然是最关键的问题。

人们只会为最终结果买单,并不会管你过程如何。

从国内市场来说,有一些事情正在发生,影响两面:

LDT:

尽管LDT放开程度及推进速度不及市场预期,但毫无疑问,LDT在可预见的未来,仍是多种长期无法获批的NGS临床产品的唯一“合规”路径。

在既往文章中,我们已分析,中国特色版LDT事实上提高了市场准入门槛,利好头部企业。

在8月华大基因投资者关系活动记录表中关于投资者的回复中,华大的回复也证实了这一点:

“公司参与了主管部门2022年内《试点通知》3 次内部修订稿的意见征求与提议;目前深度参与了其中多家医院包括病原mNGS 、肝癌多基因检测、无创产前显性单病基因检测等多个产品的共同申报。”

所以未来LDT的扩大化和常态化,资源会向头部企业集中;“合规”路径实现后,产品规模放量成为可能。

医疗反腐:

此次医疗反腐力度空前,影响跨越医疗领域,破圈至社会大众,造成广泛的社会讨论和舆论压力。

医疗反腐是否会对基因检测行业造成影响?答案显而易见。但显然,医疗反腐的压力,会加速整个行业营销模式的调整。以“走廊收费模式”为代表的初级推广模式会加速灭亡;而已经入院、流程合规的企业会迎来新的机会。

放长时间尺度,医疗反腐同样会净化行业生态,利好头部企业。

华大基因的数据:“截至报告期末,公司已经与全国上千家医疗机构开展合作,与各医疗机构开展合作的联合实验室超过500家。”

人口结构变化:

人口结构变化包括两方面:新增人口的断崖下跌,与社会人口的快速老龄化。

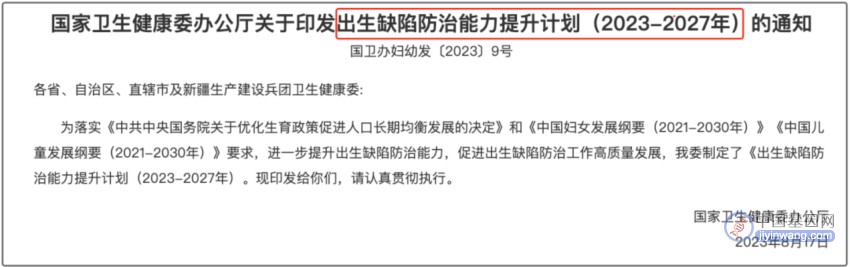

新增人口断崖下跌当然利空生育相关市场。但一体两面,人口问题,在当下已经被提到前所未有的高度,全社会也广泛参与讨论。在这一时代背景下,国家政策也开始调整,从制度顶层设计,加强全方位生育支持政策。政策、资金的倾斜,势必会加速具有临床价值的新技术的渗透、普及过程。

以近期卫健委最新发布的《出生缺陷防治能力提升计划(2023-2027)为例》,文件明确提到:产前筛查率目标要达到90%(较2018年文件目标提高20%)、原则上每个地市均设置产前诊断机构、省级和地市级均至少建设1个新生儿遗传代谢病诊治机构...

这些都是华大基因现有业务范围内明确的新增市场。

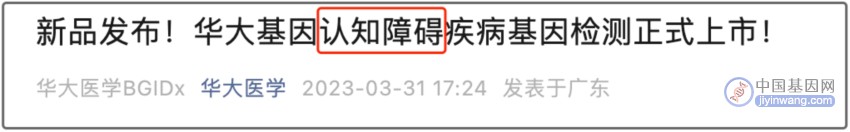

而老龄化,事实上是一个大家都能看到、但不知道如何布局的事。

今年,华大在该领域也动作频频:“从原来聚焦于生育健康、肿瘤防控、传感染防控到进一步开辟慢病人群的疾病防控,包括心血管、脑血管、认知障碍、退行病变、药物筛查等。”

以上这些变化,并不会立即带来巨额的增量空间。

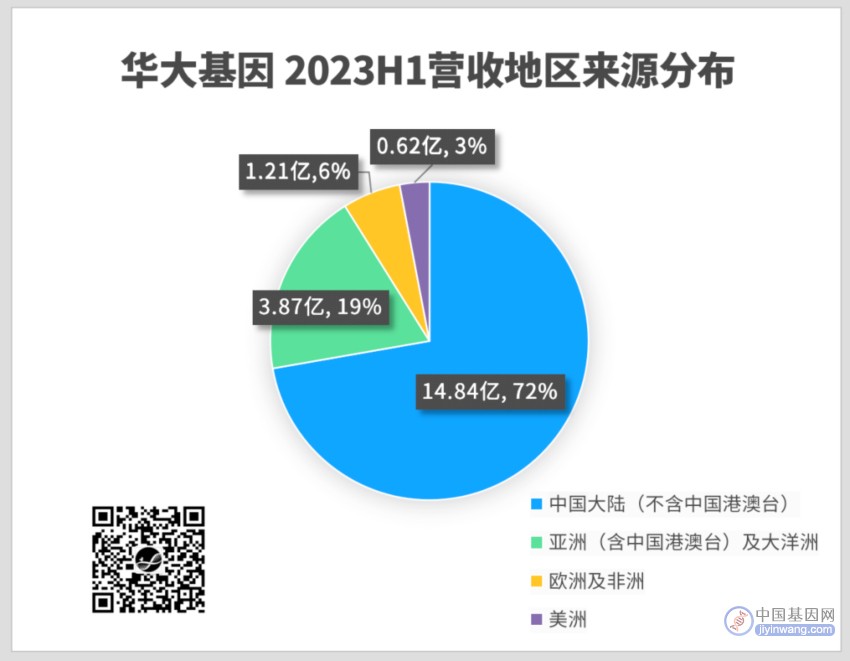

更大、更直接的增长空间应在海外。

开拓海外市场,向外卷,已经成了中头部IVD企业的普遍共识。无论是年初的迪拜MEDLAB展(170多家IVD厂家参展),还是7月的美国AACC展(近200家国内IVD企业参展),在各大国际IVD展会,中国企业的身影越来越多。

但方向正确,并不意味着就一路顺风。各个国家体制、法律、营商环境、文化风俗等差异巨大,并非简单复制国内的业务模式就能行之有效。

而相较其他企业,华大的优势可能在于:

既往的新冠业务,帮助华大打开了海外市场,从而让华大与众多国家政府部门、医疗机构建立了真实的业务联系,甚至品牌声誉;这些都为新冠之后的进一步合作创造了基础。

具体行动上,有几大重点:

(1)加快海外准入资质申报;

(2)对已有的据点“火眼”实验室进行升级转化,积极承接当地的临检或民生项目(例文莱的 HPV筛查项目、乌兹别克斯坦的新生儿试点筛查项目等);

(3)与当地企业合作(例在沙特、印尼、文莱、泰国成立合资公司),技术输出,共拓市场。

总的来说,华大的海外之路卓有成效。财报中披露,仅2023H1,华大基因已累计在26个国家完成65个技术转移项目;华大在中国大陆以外的市场营收占比达到了总营收的28%。

这些正在行进中的项目,在未来会成为华大基因新的收入来源。

篇尾

以上,远远不是华大基因的全部。

这家拥有NGS、质谱、生化免疫等多个新兴技术平台,横跨生殖遗传、肿瘤、感染、慢病、基础科研等多个赛道,业务遍布海内外多个国家的企业,也一直在历史的洪流中积极变化。

跨平台、跨赛道、跨地区,固然可以业务协同,创造了更多的生意增长点,同时也带来了巨大的管理成本;

且船身越大,惯性也就越大,每一次转舵,耗费的时间、投入的资源、试错的成本也会更多。

对华大或国内其他IVD头部企业而言,这其实并不是一个可以选择的题目,而是一个发展路上必然行进的过程。

从常规业务到新冠非常规业务然后又回归常规业务;从国内市场到全球大市场;从一个技术平台的不成熟到成熟;从一个赛道一个产品的孵育到推广;从一个新兴地区的进入到完全打开,环境在变,阶段不同,各种复杂局面交织。

显性的数据,是以上工作的综合结果,但不是全部。

数据的明面,是各种情绪交织;

数据的背后,是苦中作乐,是趋利避害,是闪转腾挪,是未雨绸缪,是向阳而生,这正是一家企业的生存本领。

所以,信心从何而来?

市场,从来不需要别人强加信心,信心自予。

回归业务常识,

心定、手动,

熬到下一个春暖花开。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。