全球基因治疗独角兽Passage Bio:宣布裁员1/4,高管离职

美东时间7月20日,基因治疗独角兽Passage Bio宣布进行组织架构重新设计,首席财务官(CFO)与首席技术官(CTO)离职,同时裁员1/4,主要涉及CMC团队。*CMC包括Chemistry (化学) 、Manufacturing (生产) 、Control (控制)三个模块,最终的目的就是要保证药品的质量一致而且永远可重复。

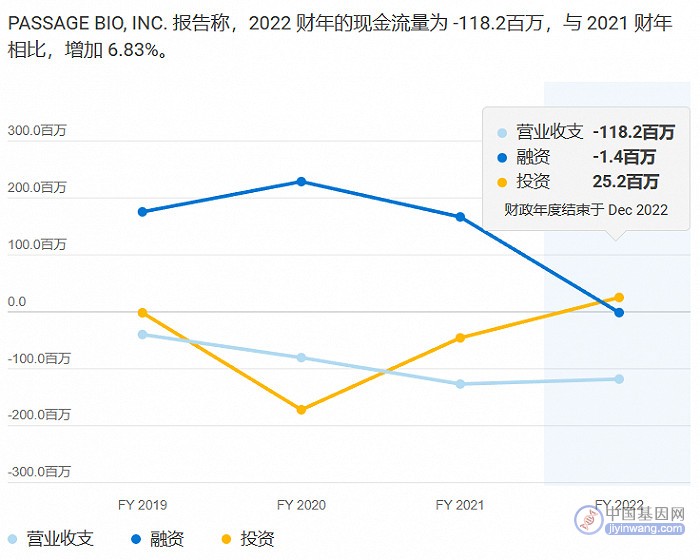

Passage Bio此举意在进一步扩大其现金流。效果也立竿见影。此前,Passage Bio预计其公司的现金流能支撑到2025年上半年。经过此次“组织架构重新设计”,Passage Bio将能够支撑到2025年第四季度。

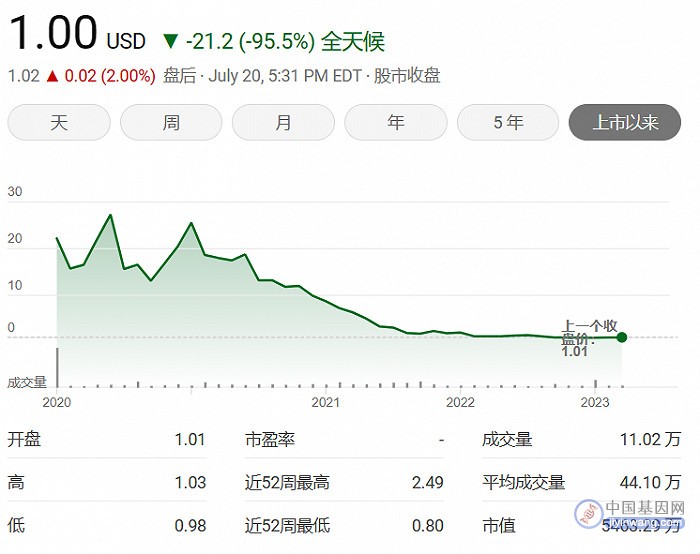

从2022年至今,Passage Bio的股价就在1美元/股左右徘徊,远低于其2020年2月在纳斯达克的入市价格(18美元/股)。

Passage Bio上市以来的股价走势图(截至2023年7月20日)

资料显示,Passage Bio是一家将腺相关病毒(AAV)基因治疗药物研发公司,致力于将基因疗法应用于治疗由单基因缺陷引起的中枢神经系统(CNS)罕见病。该公司由基因治疗领域的先驱James Wilson参与创建,曾创下“一年内两次超亿美元融资、三年上市”的记录。

但基因治疗赛道,在当前的环境下,如果没有商业化产品或者有价值前景的管线,即使在美国,也必须降本增效,熬过这个周期。

01

基因疗法先驱创建,聚焦CNS疾病

Passage Bio成立于2017年,总部位于美国宾州费城。

融资上市

James Wilson 博士是Passage Bio的联合创始人之一,也是宾夕法尼亚大学医学院教授,他的团队已在基因治疗领域做出了重要贡献,并且20多年来一直处于AAV研究的前沿。

Passage Bio与宾夕法尼亚大学(UPenn)的基因治疗项目(Gene Therapy Program,GTP)签署了研究、合作和许可协议,宾大负责临床前工作,然后将基因疗法交给Passage进行临床测试并最终商业化。

由于创始人是基因治疗领域的先驱、又背靠宾大GTP,Passage Bio的诞生吸引了众多资本的目光,迅速成为“独角兽”一般的存在。

2019年2月,A轮融资1.155亿美金资金;

2019年9月,B轮融资1.1亿美金资金。

2020年2月28日,IPO上市登录纳斯达克,发行价16-18美元/股,募资1.258亿美金。

两个I期临床项目

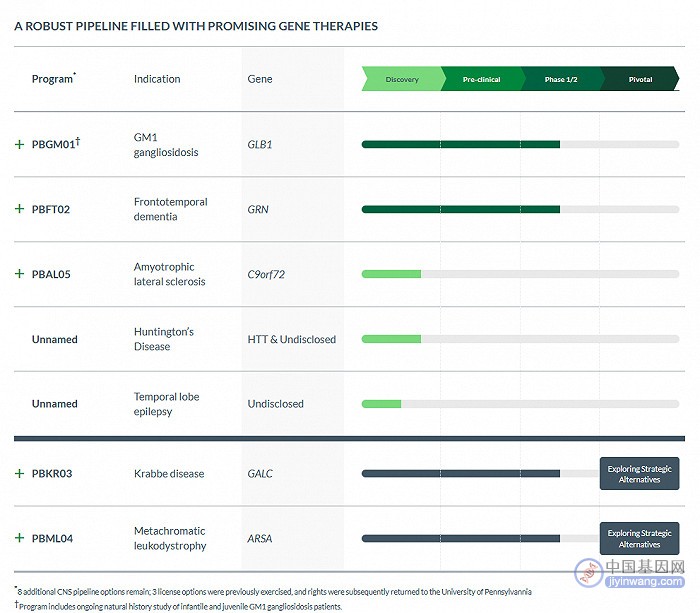

目前进展最快的管线,是两个I期临床阶段项目。

PBGM01,用于治疗GM1神经节脂质病,这是一种遗传性疾病,会逐渐破坏大脑和脊髓中的神经细胞。目前还没有批准的治疗方法来逆转这种疾病的影响。

PBFT02,一种治疗额颞叶痴呆(FTD)的基因疗法。FTD是60岁以下人群中最常见的痴呆形式,导致行为、语言和运动逐渐退化。

Passage Bio预计可以在今年提供有意义的临床数据。

Passage Bio的管线

除了这两个项目外,Passage Bio宣称已经建立了一个有前景的临床前候选药物管道,专注于治疗成人中枢神经系统疾病,包括肌萎缩性侧索硬化症(ALS)和亨廷顿病。

股价大跌

2020年几乎是近些年来生物技术公司上市的最好年份。数据统计,2020年全世界共有超过100家生物技术公司上市,这几乎是2019年的两倍,打破了有史以来的记录。

Passage Bio在2020年2月上市,也是踩在了行业最热的时候。

但在2020年底,生物科技迎来艰难的“去泡沫”时代。

2020年12月30日这一天,Passage Bio的股价达到25美元/股,与股价最高点(27美元/股)相差无几。不过这之后,Passage Bio的股价也开始一路下滑,直至在1美元的关口徘徊。

对于一家产品尚处于临床阶段的企业来说,“缺钱”是致命伤。

根据Passage Bio 2022年的财报,收入为0,现金流量为-1.182亿美元。

CEO 3年2换

与股价下跌相伴随的,是Passage Bio领导层的更替。

2018年起,联合创始人之一Stephen Squinto博士担任Passage Bio临时首席执行官。

2020年1月,Passage Bio宣布任命Bruce Goldsmith博士为首席执行官,接替Stephen Squinto博士。Stephen Squinto博士将担任研发部门代理主管,并继续留在董事会。

2022年6月,Bruce Goldsmith博士将辞去总裁兼首席执行官和董事会成员的职务;当时的法律总顾问和公司秘书Edgar B. (Chip) Cale被任命为临时首席执行官。

2022年10月,Passage Bio宣布任命William Chou为首席执行官。

William Chou在加入Passage Bio之前,担任Aruvant Sciences(一家临床阶段的生物制药公司,专注于开发罕见疾病的基因疗法)的首席执行官。

更早之前,他在诺华担任各种领导职务,包括诺华细胞和基因治疗部门的全球疾病主管副总裁,监督全球第一种CAR-T细胞疗法——Kymriah的商业发布。在此之前,领导Kymriah淋巴瘤临床开发项目在美国、欧洲、澳大利亚、加拿大和日本获得批准。

诺华之前,他在Boston Consulting Group工作,专注于商业和临床制药战略。

02

CFO、CTO离职,裁员1/4

Passage Bio此次所谓的“组织架构重新设计”,主要包括两部分:

① 首席财务官与首席技术官离职。

Passage Bio在7月20日提交给美国证券交易委员会的文件中表示,首席财务官Simona King和首席技术官Alex Fotopoulos将在7月28日左右从公司离职。

财务副总裁Kathleen Borthwick将担任临时首席财务官一职。

② 裁员1/4。

裁员将“主要是在CMC团队”。截至2022年底,Passage Bio拥有85名全职员工,此次重组将影响约20名员工。

Passage Bio声称:这一决定是在仔细评估了将两个主要临床项目推进到关键拐点的操作要求后做出的。通过此次重组和其他举措,公司大大降低了CMC工厂的成本结构,同时保留了关键的分析和工艺开发能力,这将使其GM1和FTD项目得以有效推进。

基因疗法有多难?2023开启裁员潮。

事实上,基因疗法的降温早就已经开始了。

2022年以来,中小型CGT(细胞及基因疗法)企业经历了前所未有的“风刀霜剑”。

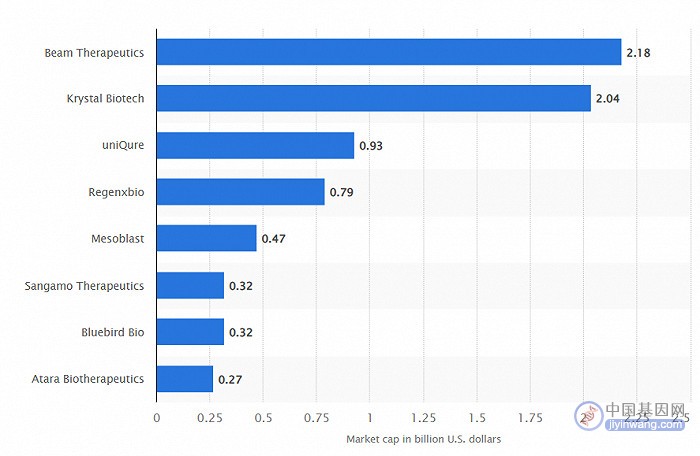

重要CGT公司的市值(单位:十亿美元,数据截至2023年3月31日)

*统计数据不包括参与细胞和基因治疗的大型制药公司,如拜耳、BMS、诺华、罗氏等。此外,它不包括专注于CRISPR/Cas9的公司。

在过去的几年里,许多规模较小的公司的市值都有所下降。上表中市值最高的Beam Therapeutics的股价已经自最高点128.71美元/股(2021年6月30日)跌至30.62美元/股(2023年3月31日),跌幅达76%。

uniQure的股价自最高点78.15美元/股(2019年6月28日)下滑至20.14亿美元(2023年3月31日),跌幅达74%。

回首2022年,这是Biotech历史上第二长和最严重的衰退期,瑞穗银行认为仅次于2001年的基因组学泡沫。 根据Fierce Biotech的分析,2022年美国有超百家Biotech公司裁员,创下2022年最高记录。

今年裁员、破产的新疗法公司中,CGT公司首当其冲。截至3月,裁员的新疗法公司三分之一为CGT公司。

进行成本控制的不只是Biotech,大型制药企业也在努力“节流”,退出/退货CGT管线成为节流的一部分:

诺华放弃使用Intellia的CRISPR/Cas9技术进行CAR-T疗法以及造血干细胞疗法的体外开发;

赛诺菲将镰状细胞病候选药物SAR445136退还给Sangamo;

BMS终止了一项名为JCAR024的潜在CAR-T疗法的I期试验,原因是“收益缓慢”。

GSK更是成为首家明确表示“正式终止在细胞与基因疗法方向的研发投入”的大型制药企业。

这也传导至产业链的上下游:

今年3月末,药明康德宣布其位于上海临港的CGT工厂裁员约50名。据媒体报道,药明生基临港基地生产线大部分已停止运营,原定引进的生产设备也已终止安装。

4月初,赛默飞世尔宣布关闭一家位于美国新泽西州的工厂,预计裁员113人,将于6月16日生效。该工厂负责生物制剂开发和细胞治疗服务。

FDA于2017年底批准了首个基因疗法——Spark Therapeutics的Luxturna,用于治疗一种罕见的遗传性失明。

自那以后,陆续有一些基因疗法获得批准。

再生医学联盟预测,今年可能会有另外五种基因疗法获得批准。

但对于Passage Bio来说,处于I期临床的项目距离上市还太遥远,如要继续完成“续命”,还需要提供给投资人一个好的临床结果。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。