基因测序行业深度研究报告:未来大健康领域黄金赛道[共77页]

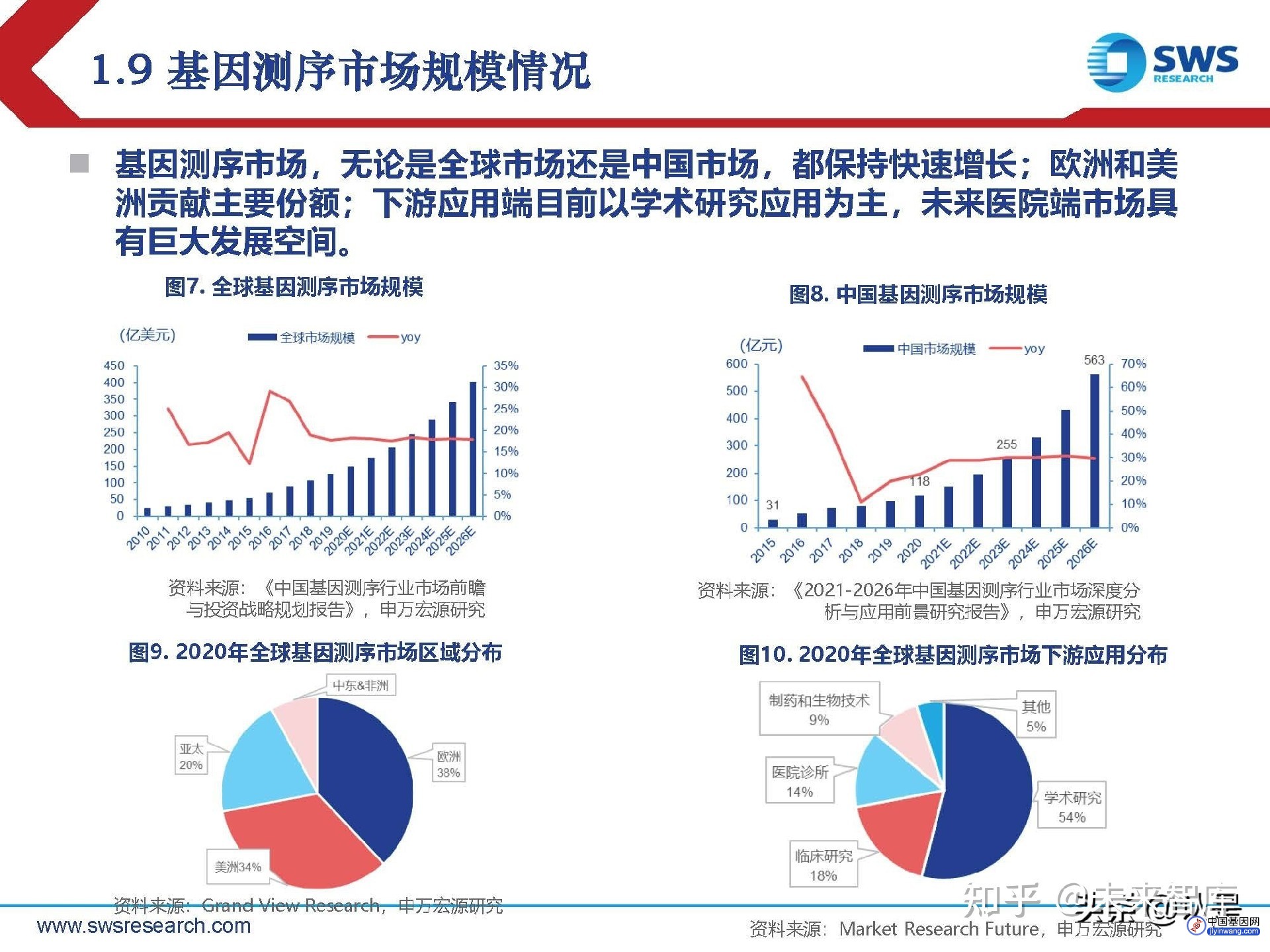

基于NGS二代测序的技术是目前应用最广泛的技术,随着测序成本的不断降低,终端如肿瘤、病原微生物、消费级基因检测等终端应用场景的不断成熟和渗透率的提升,基于二代测序的市场将持续保持高速增长。根据《中国基因测序行业市场前瞻与投资战略规划报告》预测,2020年全球基因测序市场规模在149亿美金,预计到2025年将达到341亿美金,5年复合增速保持在18%的高速增长。

1.1 基因及基因测序基本概念

基因:

基因是由一段DNA构成的具有一定功能的核苷酸序列,一部分基因用于指导蛋白 质合成;还有一部分非编码DNA用于基因表达调节。DNA是一种生物大分子,在 空间结构上呈双螺旋结构,由脱氧核糖和磷酸交替连接外列在外侧构成骨架,碱 基排列在内侧,两条链上的碱基连接成碱基对。组成脱氧核糖核酸的碱基,分别 是腺嘌呤(adenine,A)、胞嘧啶(cytosine,C)、鸟嘌呤(guanine,G) 与胸腺嘧啶(thymine,T)。带有蛋白质编码的DNA片段称为基因(gene)。

基因测序:

基因检测是通过血液、其他体液、或细胞对DNA进行检测的技术,是取被检测者 外周静脉血或其他组织细胞,扩增其基因信息后,通过特定设备对被检测者细胞 中的DNA分子信息作检测(主要是DNA碱基序列信息),分析它所含有的基因类 型和基因缺陷及其表达功能是否正常的一种方法,从而使人们能了解自己的基因 信息,明确病因或预知身体患某种疾病的风险。

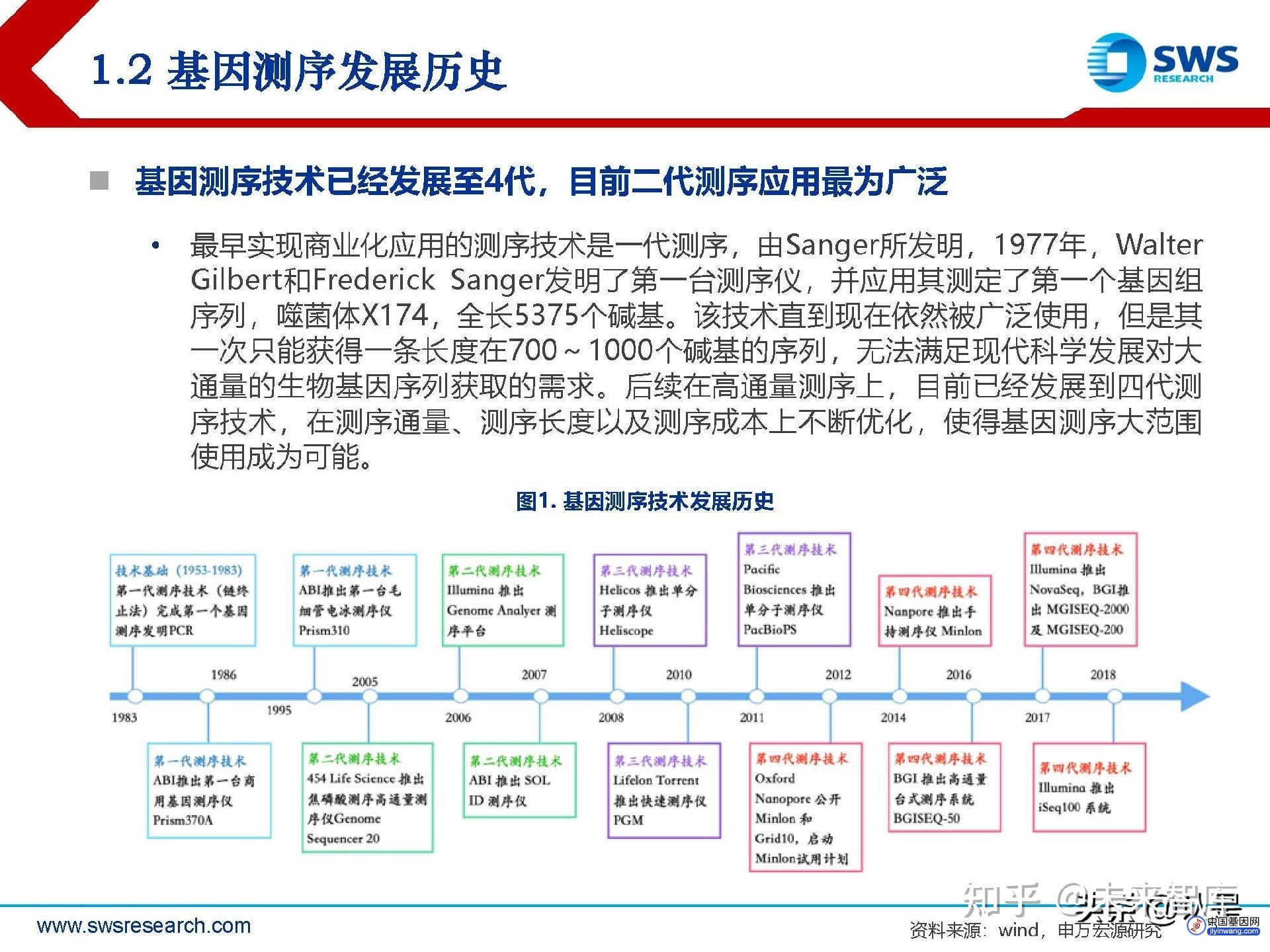

1.2 基因测序发展历史

基因测序技术已经发展至4代,目前二代测序应用最为广泛

最早实现商业化应用的测序技术是一代测序,由Sanger所发明,1977年,Walter Gilbert和Frederick Sanger发明了第一台测序仪,并应用其测定了第一个基因组 序列,噬菌体X174,全长5375个碱基。该技术直到现在依然被广泛使用,但是其 一次只能获得一条长度在700~1000个碱基的序列,无法满足现代科学发展对大 通量的生物基因序列获取的需求。后续在高通量测序上,目前已经发展到四代测 序技术,在测序通量、测序长度以及测序成本上不断优化,使得基因测序大范围 使用成为可能。

1.3 四代基因测序技术一览

应用范围最广泛的是二代测序,三代、四代测序是对二代测序的补充

二代测序具有通量高、成本低的特点,但读长短的缺点导致测序过程中含量较少的 序列信息可能会丢失,且PCR过程中有一定概率会引入错配碱基;想要得到准确和 长度较长的拼接结果,需要测序的覆盖率较高,导致结果错误较多和成本增加。三 代和四代具有超长读长的特点,因此对二代测序是一个很好的补充,但成本及准确 率原因,目前还未得到广泛使用。

1.3.1 一代测序——Sanger测序技术

测序原理——链终止法测序

ddNTP(双脱氧核苷酸)的2’和3’端都不含羟基,无法形成磷酸二酯键,从而导致 DNA合成反应中断。向反应体系中加入一定比例的带有放射性同位素标记的4种 ddNTP,PCR反应会在掺入一种ddNTP时终止反应,最终会得到一组长度各相差一个 碱基的链终止产物,这些产物可通过高分辨率变性凝胶电泳分离并根据其长度排序, 凝胶处理后可用X-光胶片放射自显影进行检测,从而确定目的核酸片段的碱基序列。

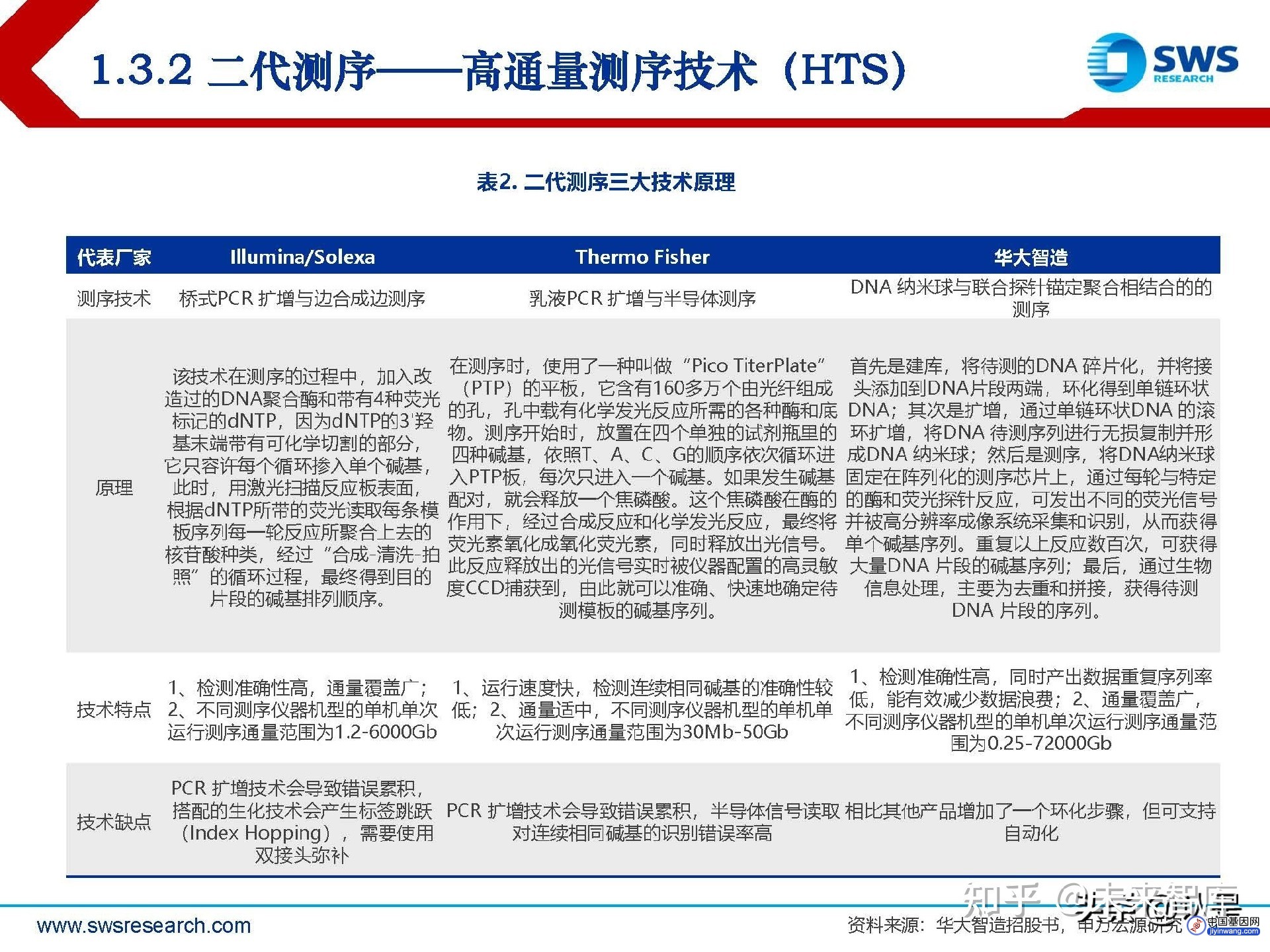

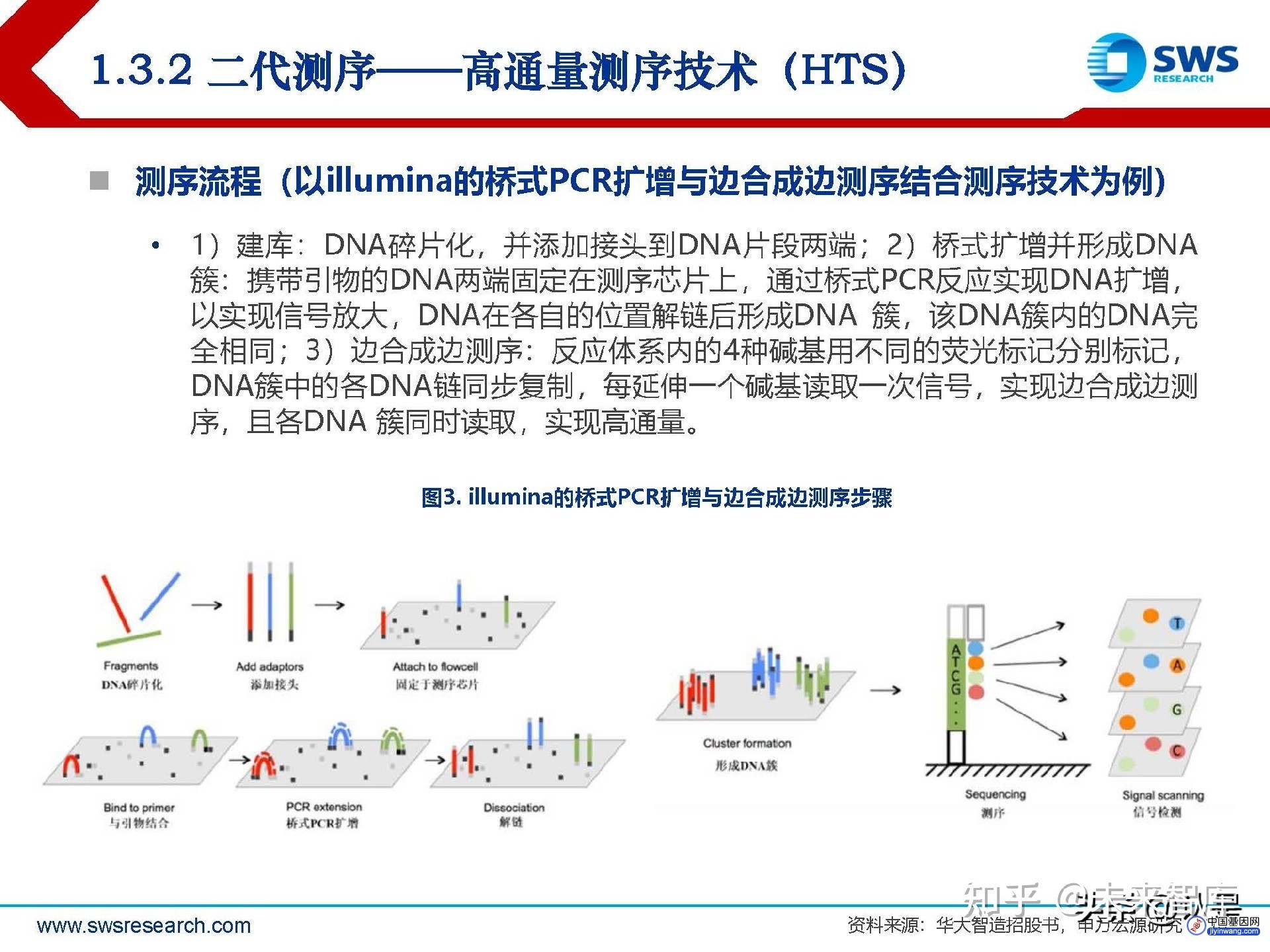

1.3.2 二代测序——高通量测序技术(HTS)

测序原理

在全球范围,高通量测序技术主要包括三大技术流派,分别为以illumina 为代表 的桥式PCR 扩增与边合成边测序结合的技术路线、以Thermo Fisher(收购Life) 为代表的乳液PCR 扩增与半导体测序结合的技术路线、以及以华大智造为代表 的DNA 纳米球与联合探针锚定聚合相结合的技术路线。上述三大技术流派在基 因测序领域主要技术参数上各有特点,居于领先地位,并相较于其他竞争对手具 有一定的技术优势。

1.4 三代测序——单分子测序技术

测序原理

以PacBio公司的SMRT单分子测序技术为代表,SMRT芯片是一种带有很多ZMW 孔(零模波导孔)的厚度为100nm的金属片,将DNA聚合酶、待测序列和不同荧 光标记的dNTP放入ZMW孔的底部。每个ZWM孔只允许一条DNA模板进入, DNA模板进入后,DNA聚合酶与模板结合,加入4种不同颜色荧光标记4种dNTP, 其通过布朗运动随机进入检测区域并与聚合酶结合从而延伸模板,与模板匹配的 碱基生成化学键的时间远远长于其他碱基停留的时间,因此统计荧光信号存在时 间的长短,可区分匹配的碱基与游离碱基。通过统计4种荧光信号与时间的关系, 即可测定DNA模板序列。

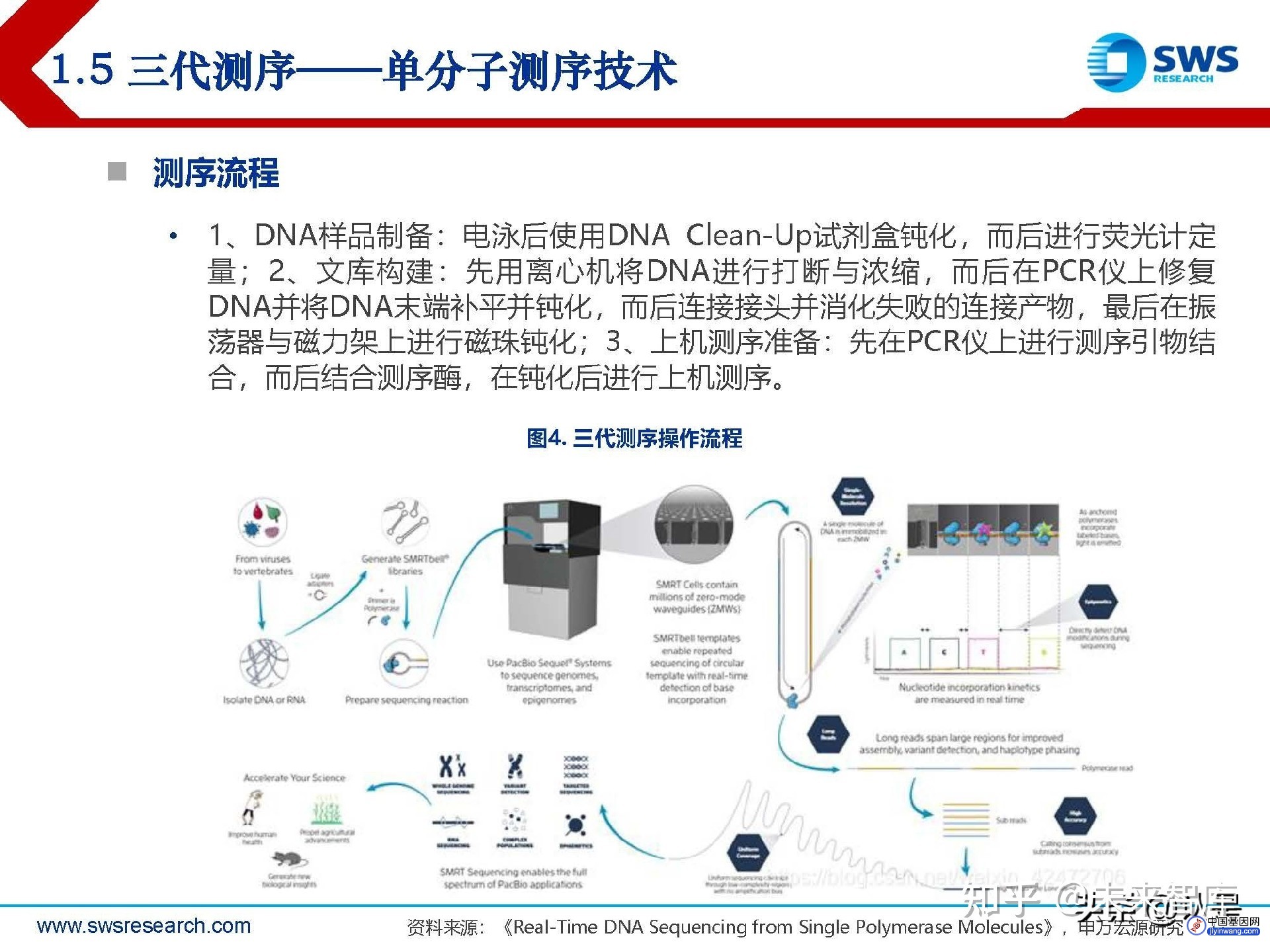

1.5 三代测序——单分子测序技术

测序流程

1、DNA样品制备:电泳后使用DNA Clean-Up试剂盒钝化,而后进行荧光计定 量;2、文库构建:先用离心机将DNA进行打断与浓缩,而后在PCR仪上修复 DNA并将DNA末端补平并钝化,而后连接接头并消化失败的连接产物,最后在振 荡器与磁力架上进行磁珠钝化;3、上机测序准备:先在PCR仪上进行测序引物结 合,而后结合测序酶,在钝化后进行上机测序。

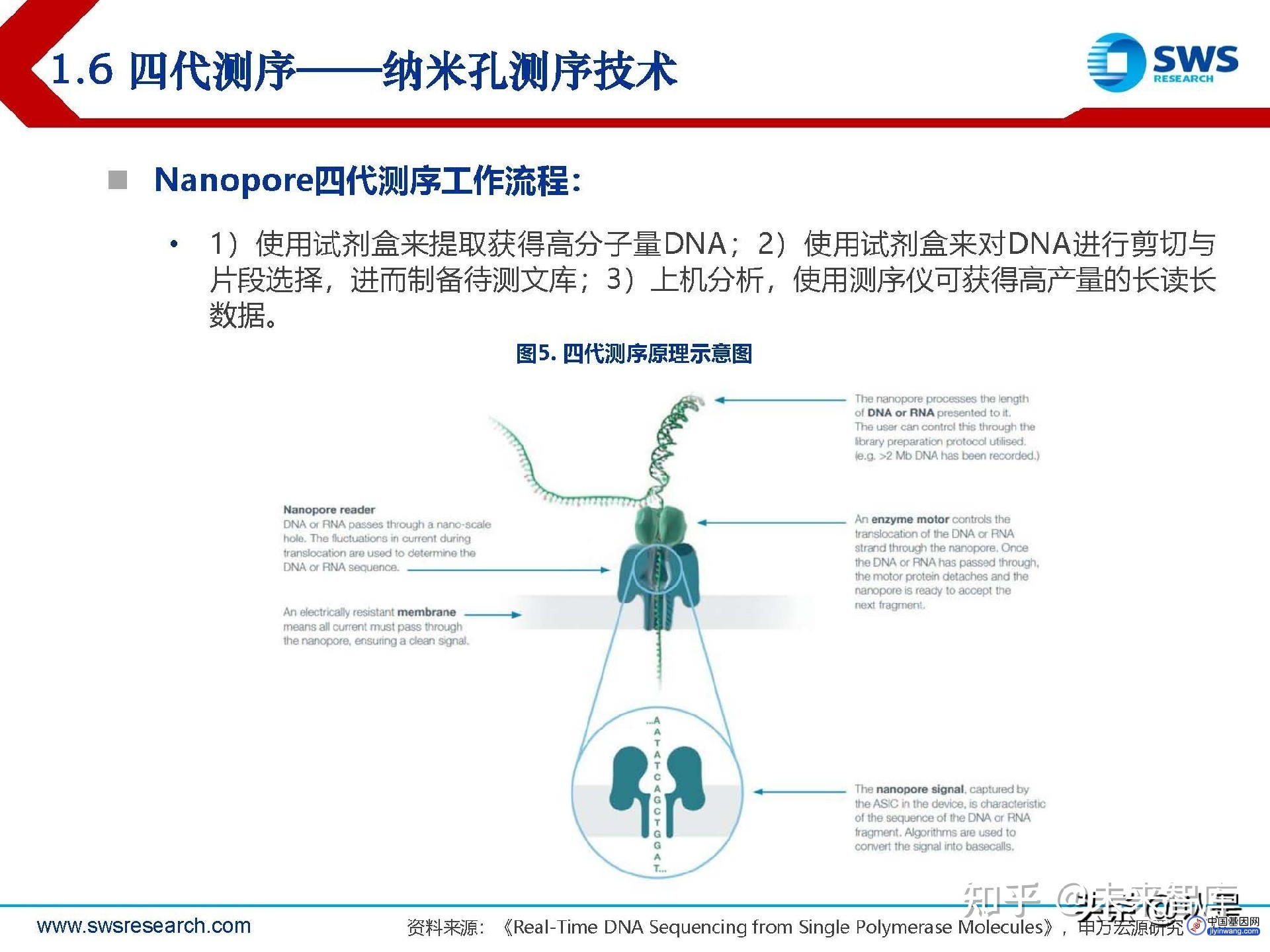

1.6 四代测序——纳米孔测序技术

测序原理

以Oxford Nanopore Technologies为代表的纳米孔测序技术与其他测序技术不 同的是,它基于电信号而不是光信号。将在某一面上含有一对电极的特殊脂质双 分子层置于一个微孔之上,该双分子层中含有很多由α溶血素蛋白组成的纳米孔 (直径2.6nm),只能容纳一个核苷酸通过,并且每个纳米孔会结合一个核酸外 切酶。当DNA模板进入孔道时,孔道中的核酸外切酶会“抓住”DNA分子,顺序 剪切掉穿过纳米孔道的DNA碱基,每一个碱基通过纳米孔时都会产生一个阻断, 根据阻断电流的变化就能检测出相应碱基的种类,从而进行实时测序,最终得出 DNA分子的序列。

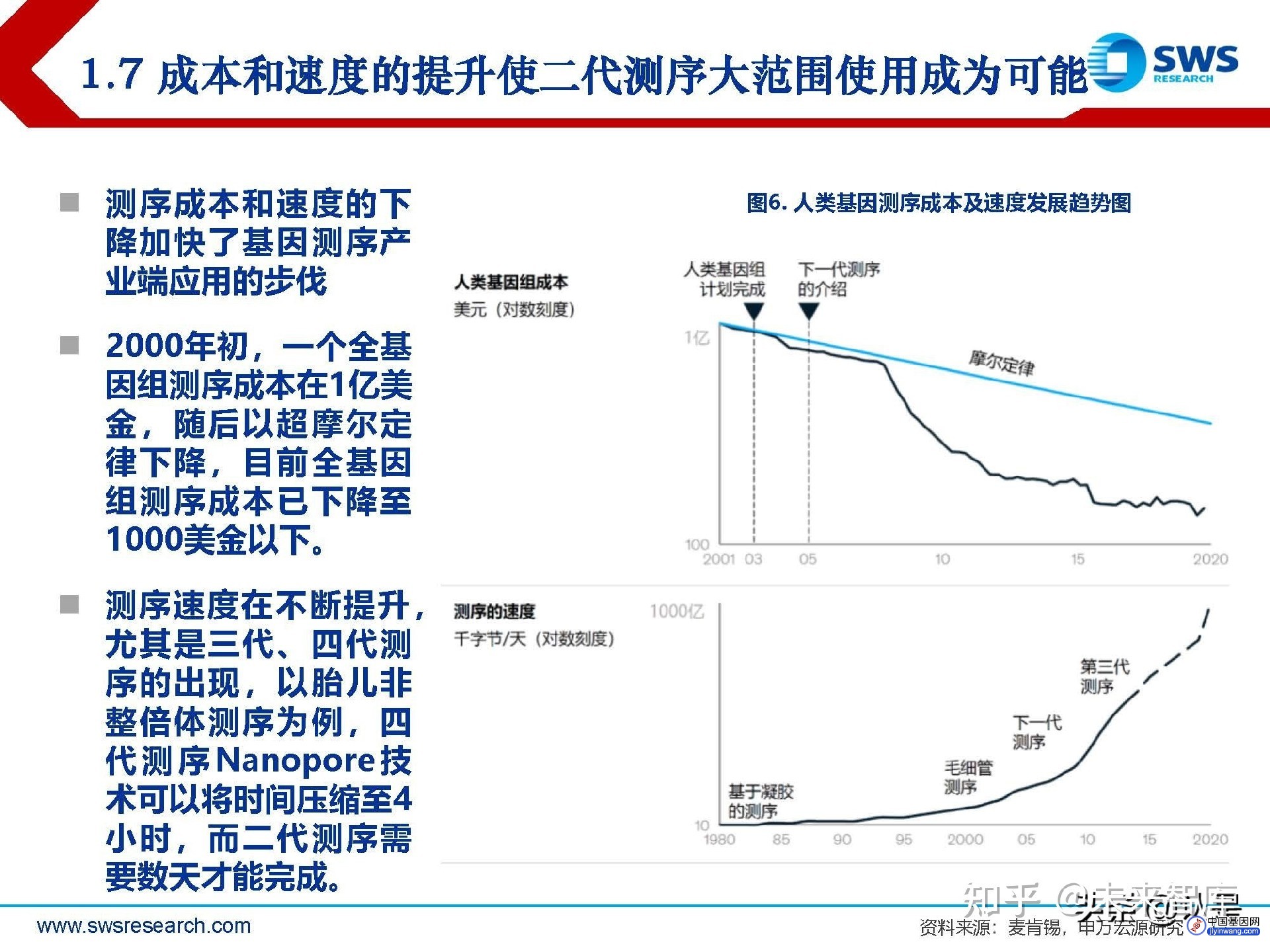

1.7 成本和速度的提升使二代测序大范围使用成为可能

测序成本和速度的下 降加快了基因测序产 业端应用的步伐。

1.8 政策端大力支持基因测序行业发展

近5年,政府持续加大对基因测序产业的扶持力度,先后推出了多项相关政 策、规划等产业指导。

1.9 基因测序市场规模情况

基因测序市场,无论是全球市场还是中国市场,都保持快速增长;欧洲和美 洲贡献主要份额;下游应用端目前以学术研究应用为主,未来医院端市场具 有巨大发展空间。

2.基因测序产业链分析

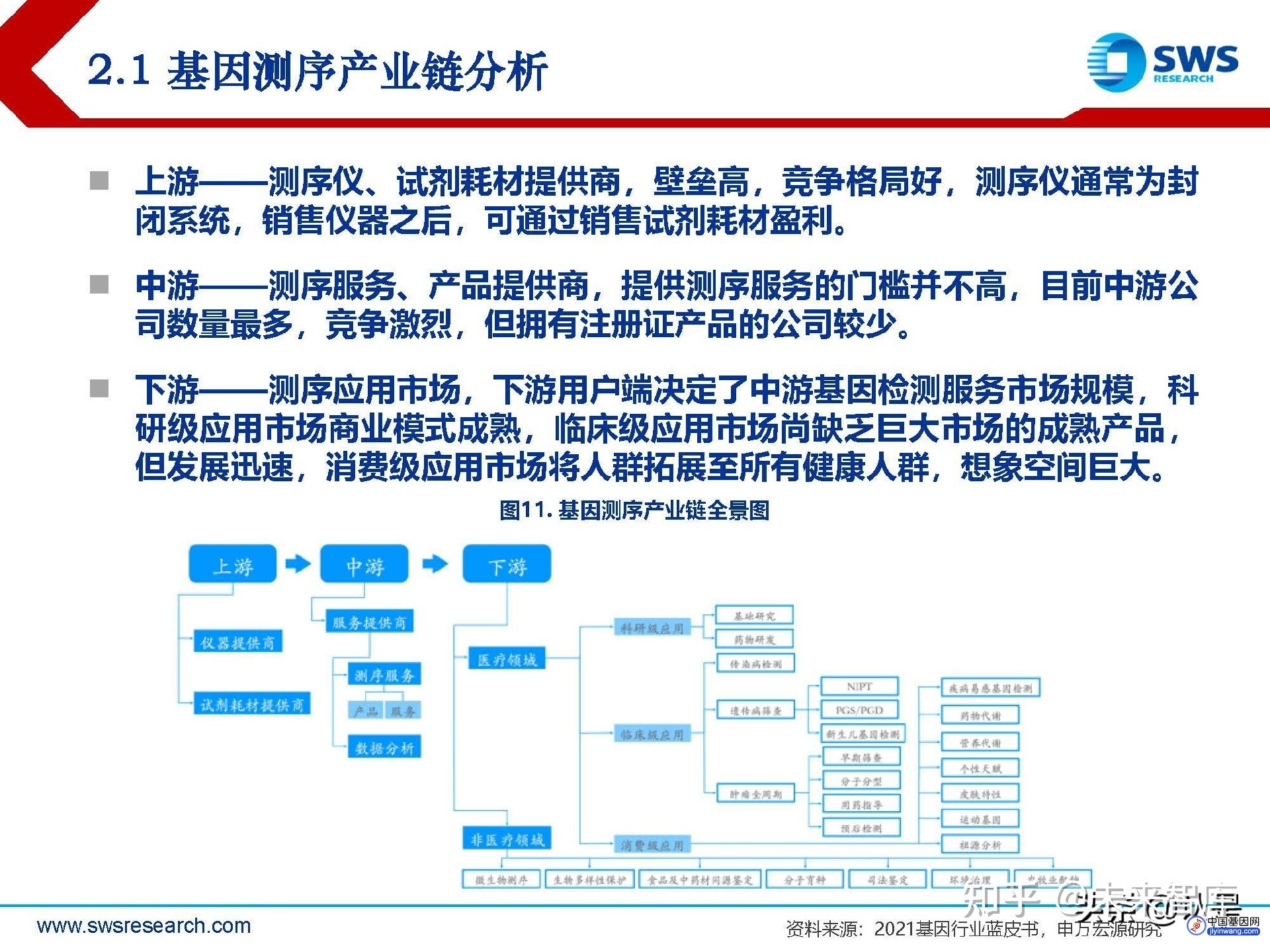

2.1 基因测序产业链分析

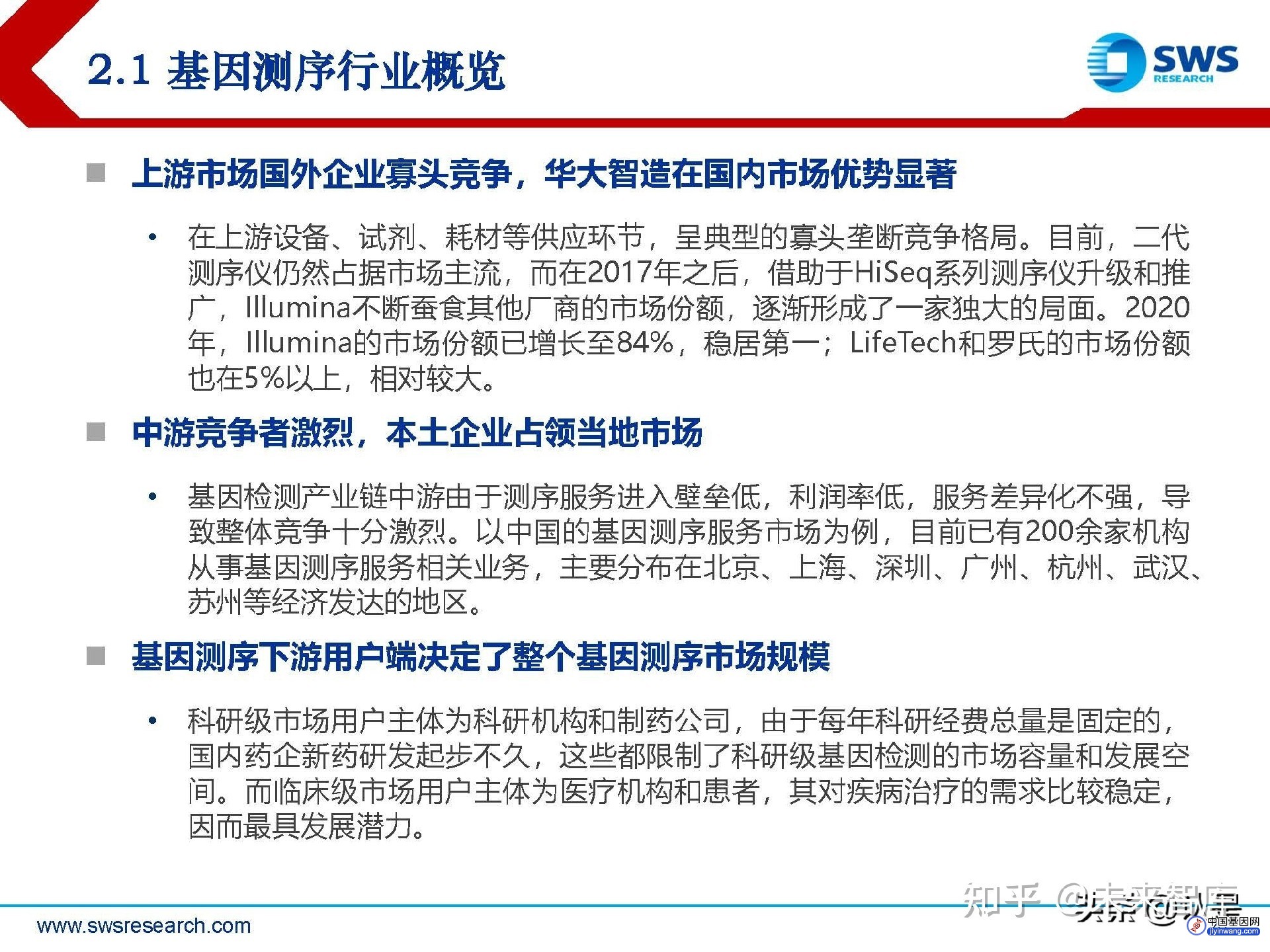

上游——测序仪、试剂耗材提供商,壁垒高,竞争格局好,测序仪通常为封 闭系统,销售仪器之后,可通过销售试剂耗材盈利。

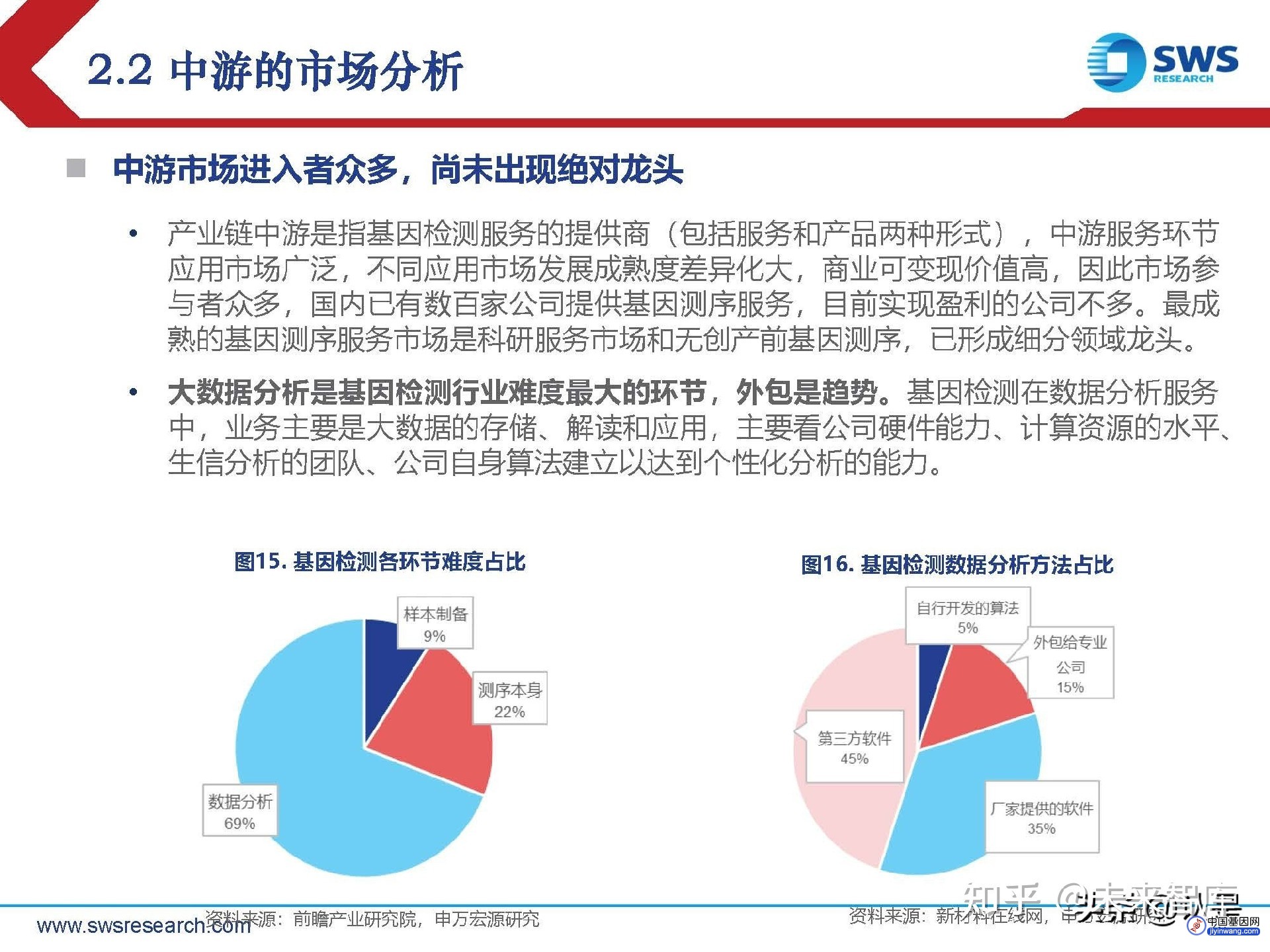

中游——测序服务、产品提供商,提供测序服务的门槛并不高,目前中游公 司数量最多,竞争激烈,但拥有注册证产品的公司较少。

下游——测序应用市场,下游用户端决定了中游基因检测服务市场规模,科 研级应用市场商业模式成熟,临床级应用市场尚缺乏巨大市场的成熟产品, 但发展迅速,消费级应用市场将人群拓展至所有健康人群,想象空间巨大。

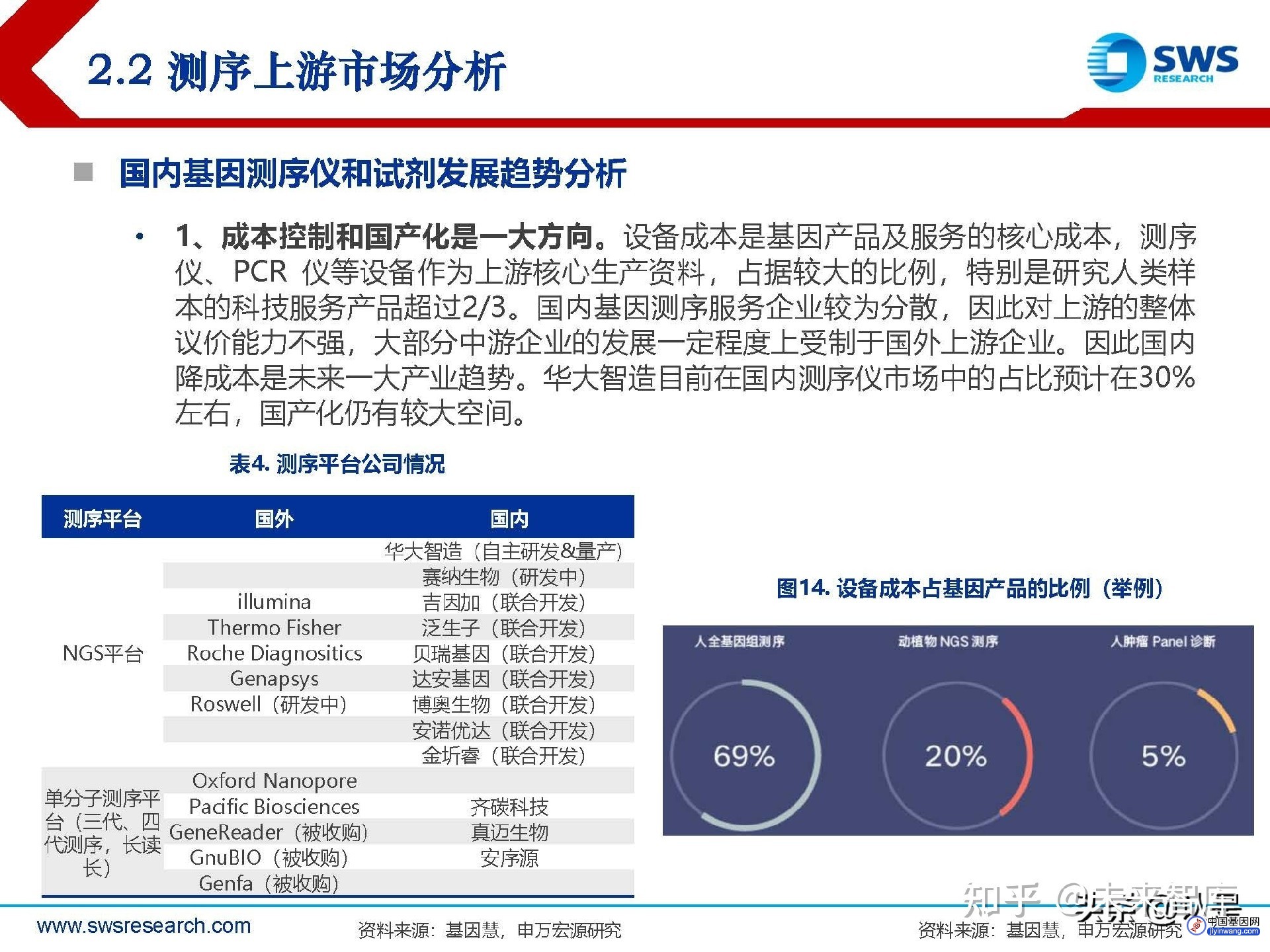

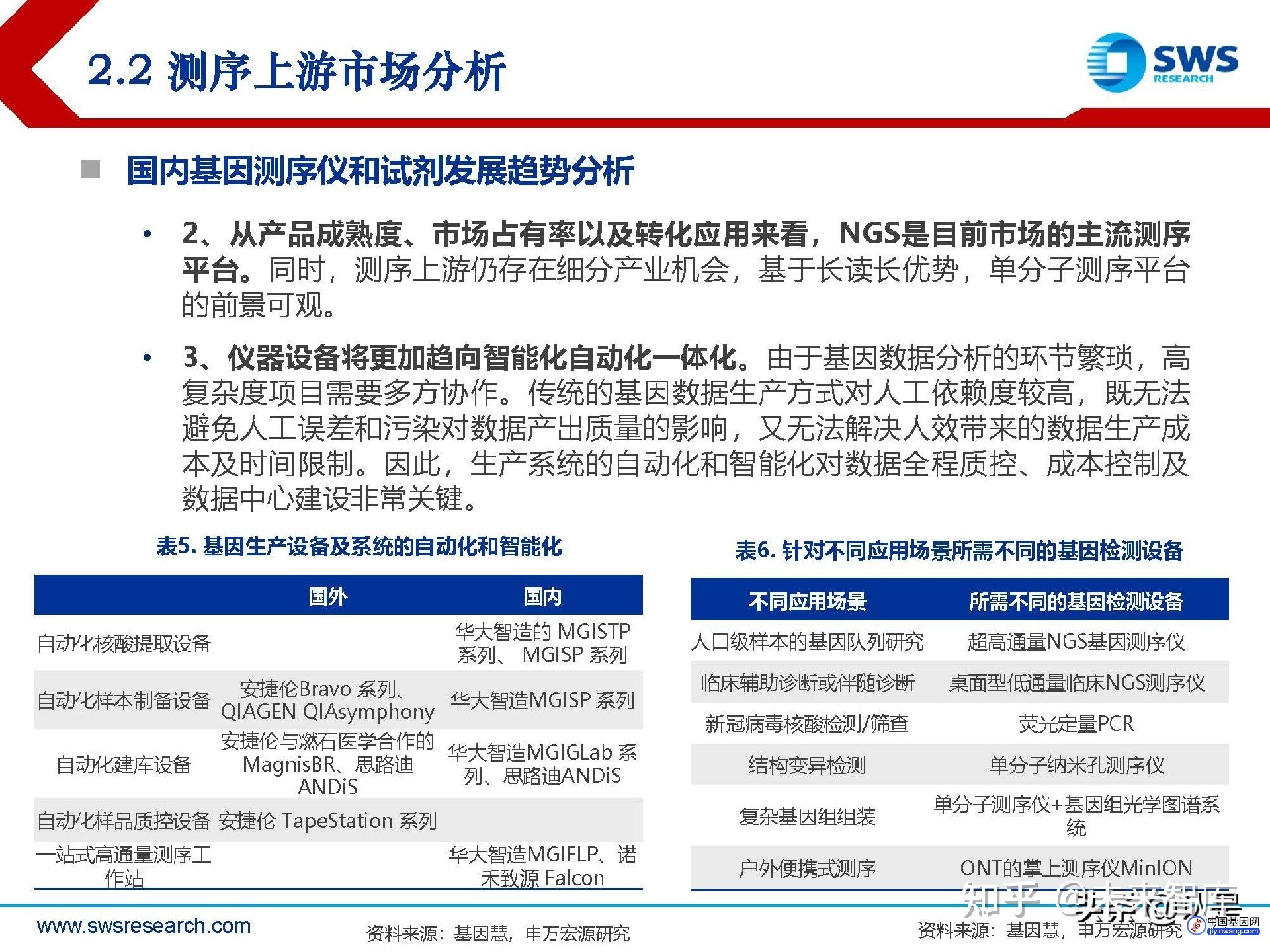

2.2 测序上游市场分析

根据Markets and Markets 的报告以及灼识咨询《全球及中国生命科学综 合解决方案行业报告》的数据,在应用场景不断拓宽,测序能力进一步加强 的共同促进作用下,预计到2030 年,全球基因测序仪及耗材市场将达到 245.8 亿美元的市场规模,中国基因测序仪及耗材市场将达到303.9 亿元的 市场规模。

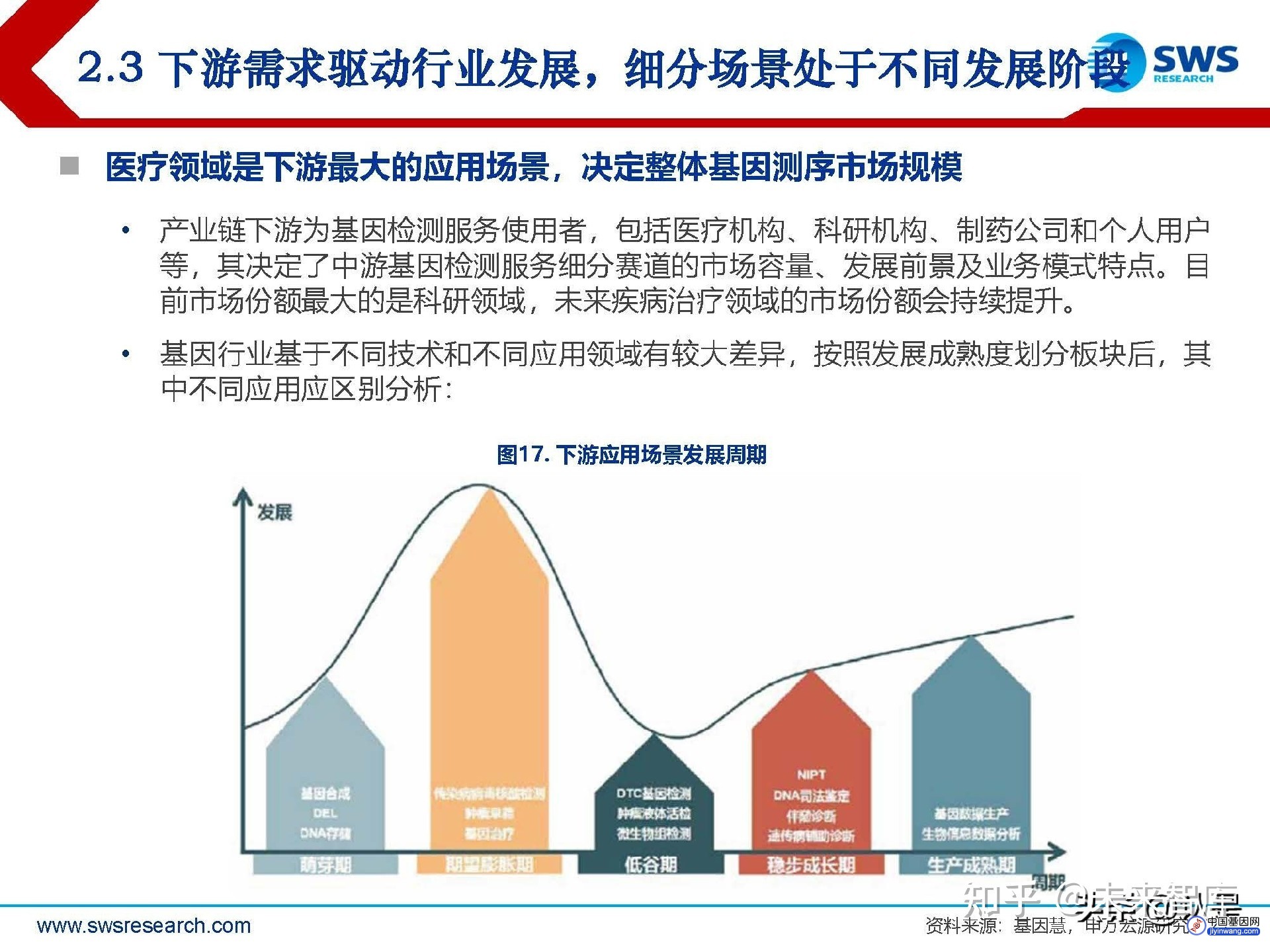

2.3 下游需求驱动行业发展,细分场景处于不同发展阶段

医疗领域是下游最大的应用场景,决定整体基因测序市场规模

产业链下游为基因检测服务使用者,包括医疗机构、科研机构、制药公司和个人用户 等,其决定了中游基因检测服务细分赛道的市场容量、发展前景及业务模式特点。目 前市场份额最大的是科研领域,未来疾病治疗领域的市场份额会持续提升。

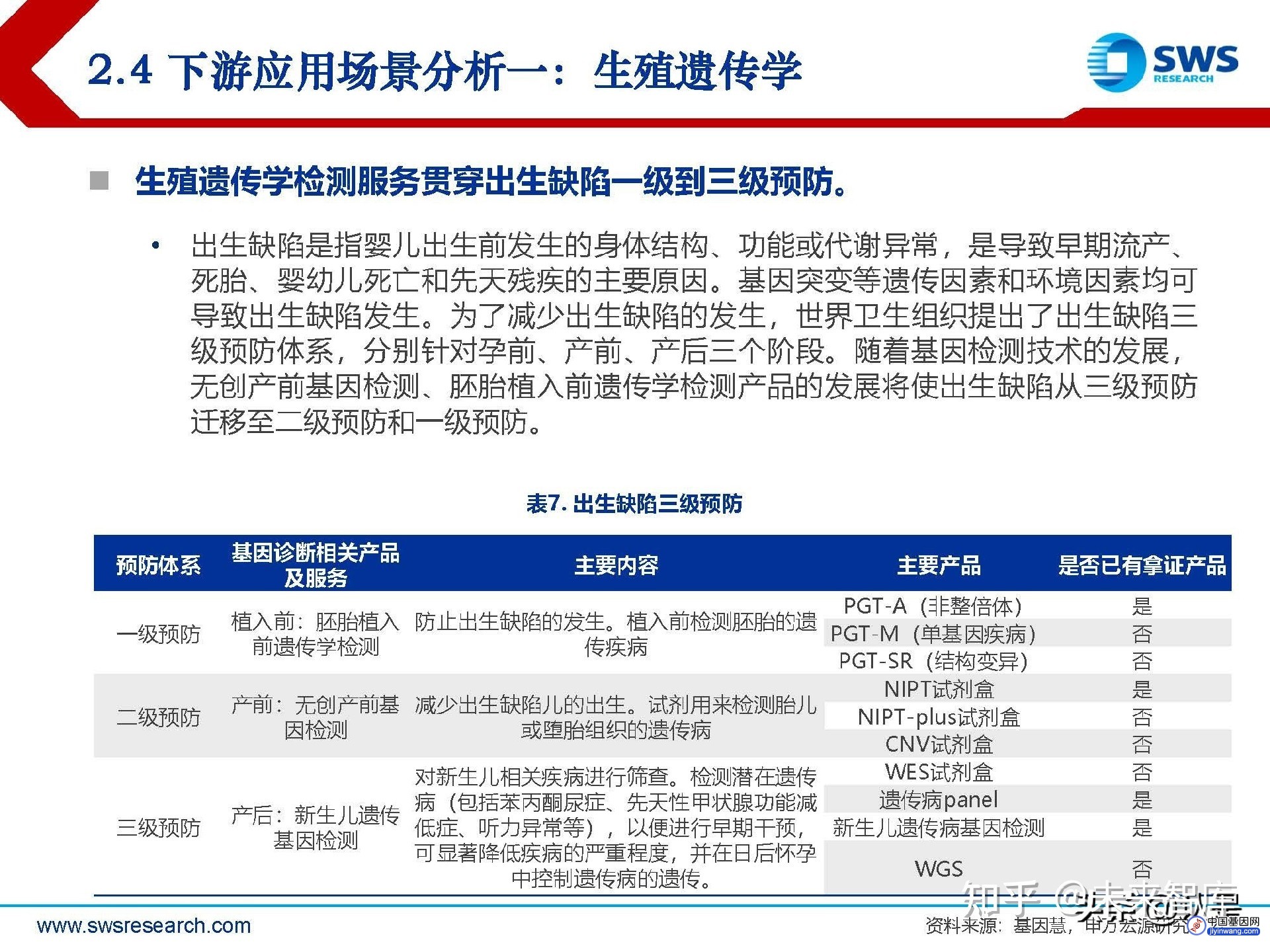

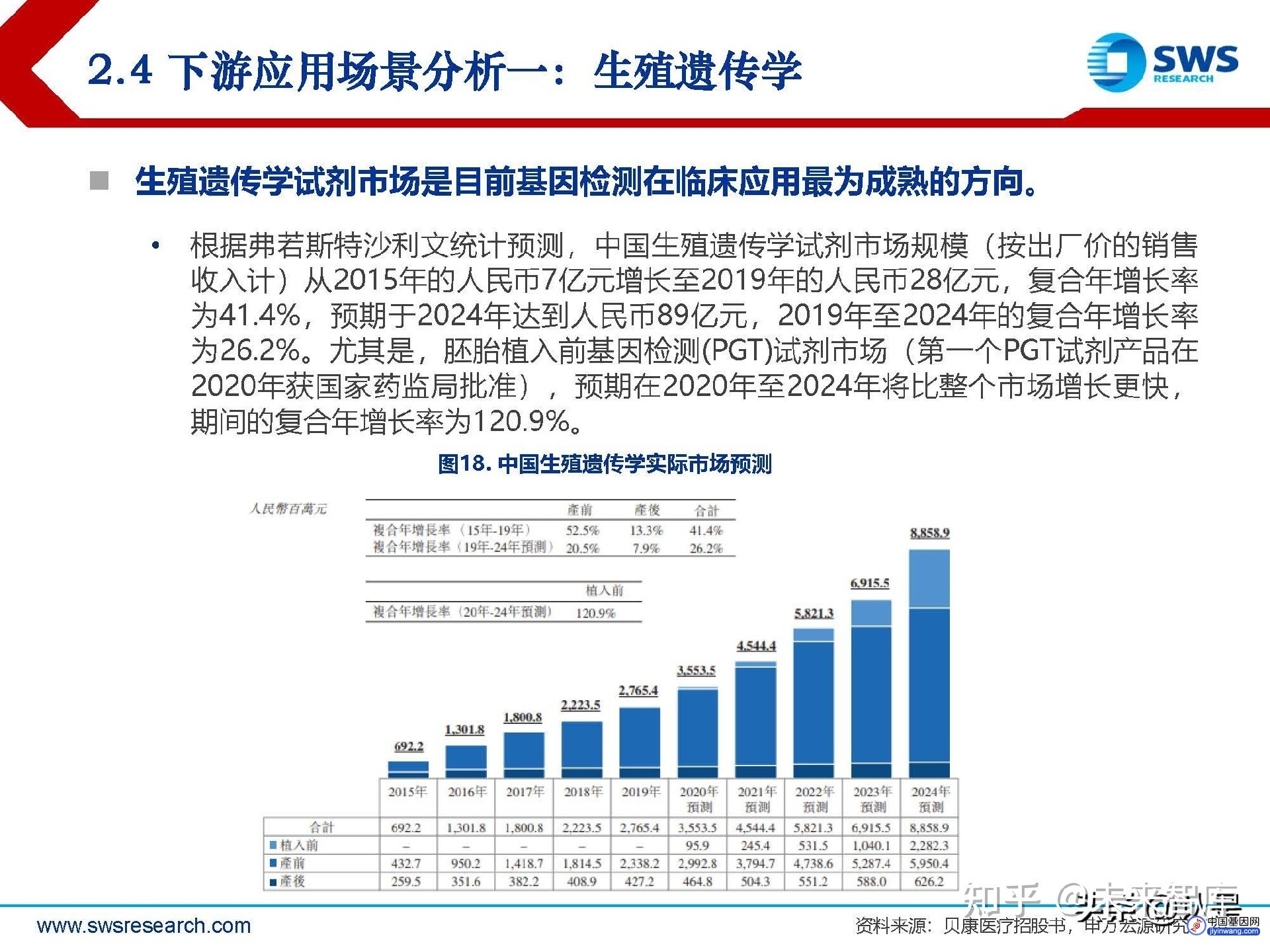

2.4 下游应用场景分析一:生殖遗传学

生殖遗传学检测服务贯穿出生缺陷一级到三级预防。

出生缺陷是指婴儿出生前发生的身体结构、功能或代谢异常,是导致早期流产、 死胎、婴幼儿死亡和先天残疾的主要原因。基因突变等遗传因素和环境因素均可 导致出生缺陷发生。为了减少出生缺陷的发生,世界卫生组织提出了出生缺陷三 级预防体系,分别针对孕前、产前、产后三个阶段。随着基因检测技术的发展, 无创产前基因检测、胚胎植入前遗传学检测产品的发展将使出生缺陷从三级预防 迁移至二级预防和一级预防。

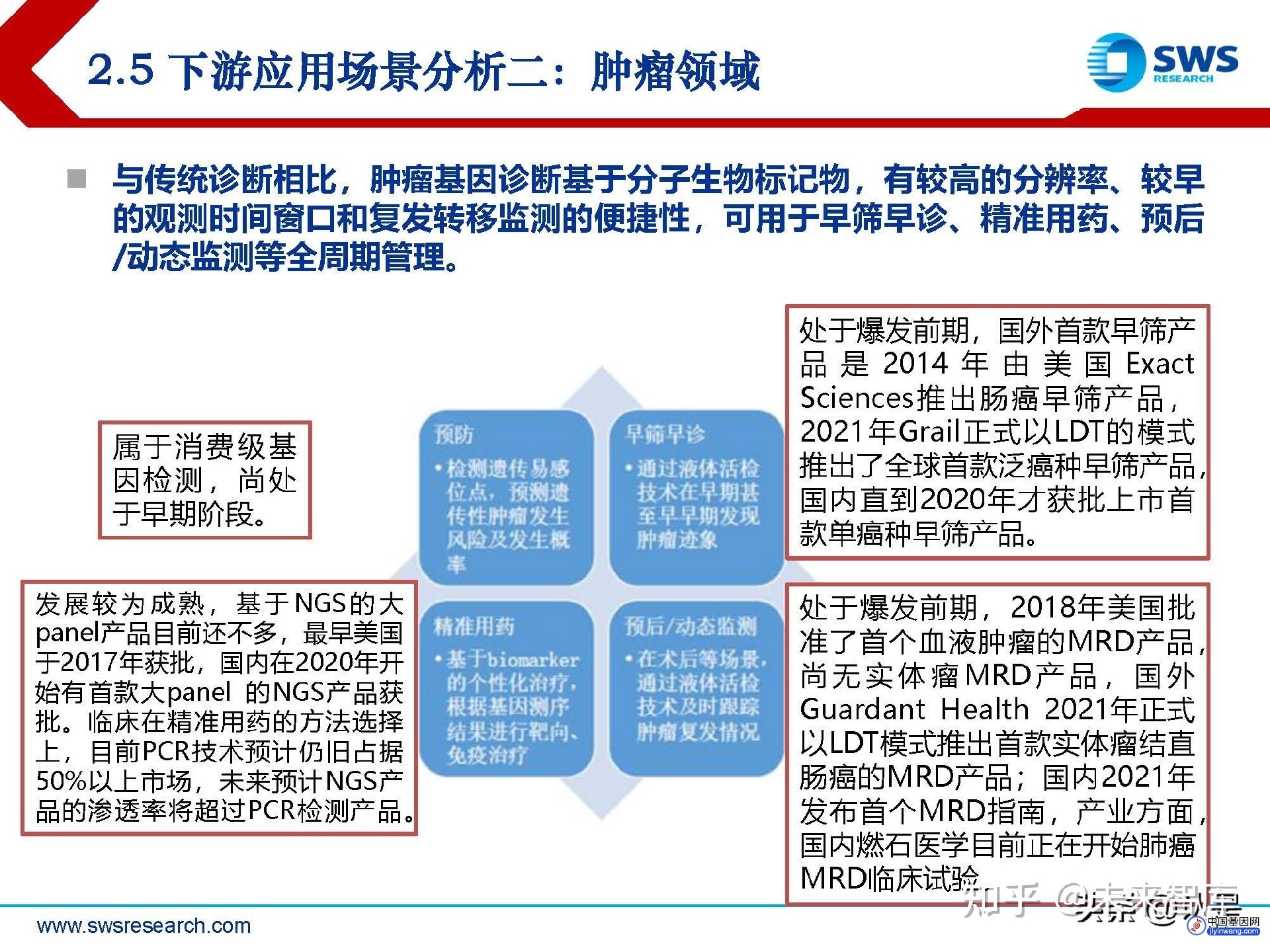

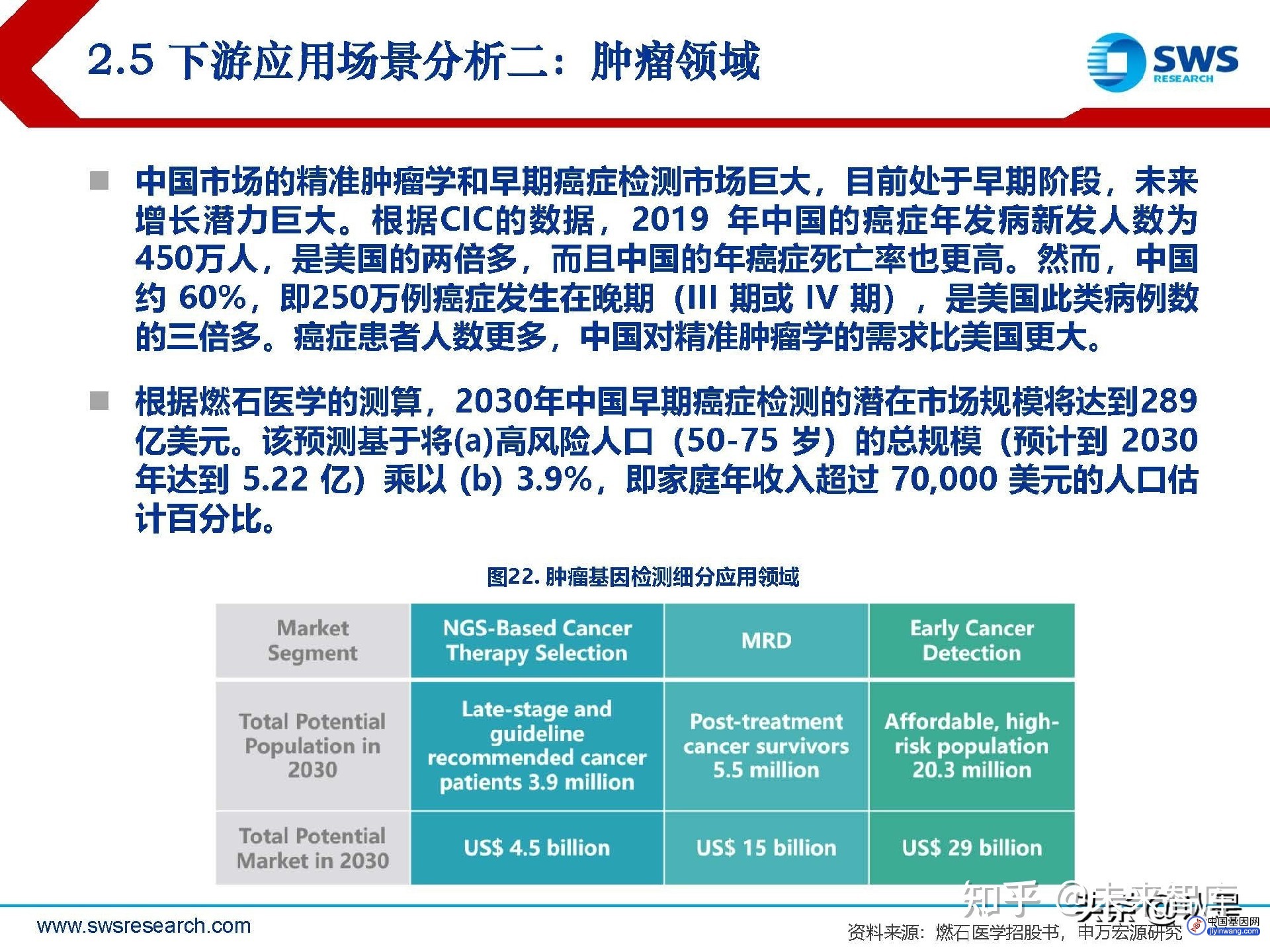

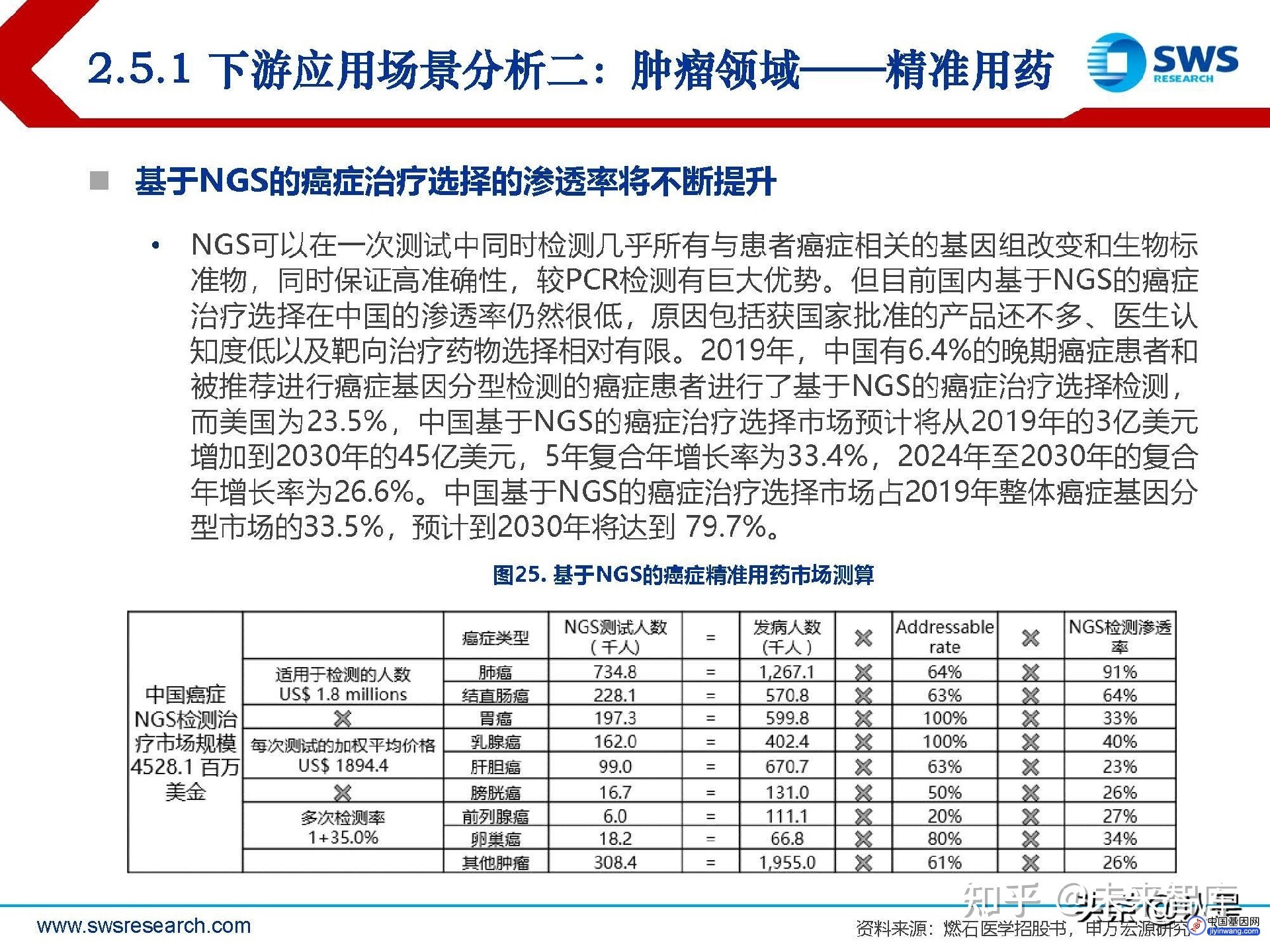

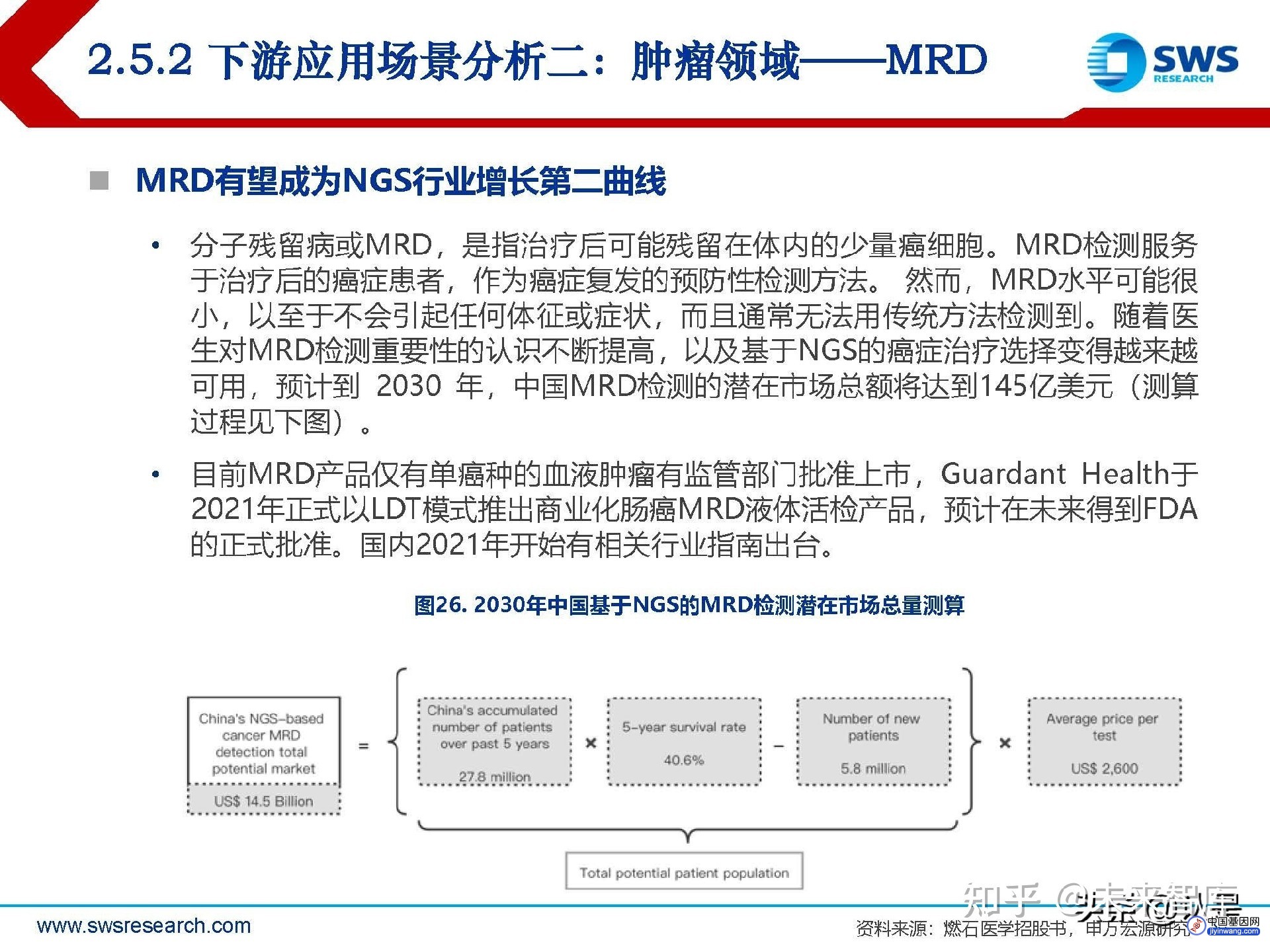

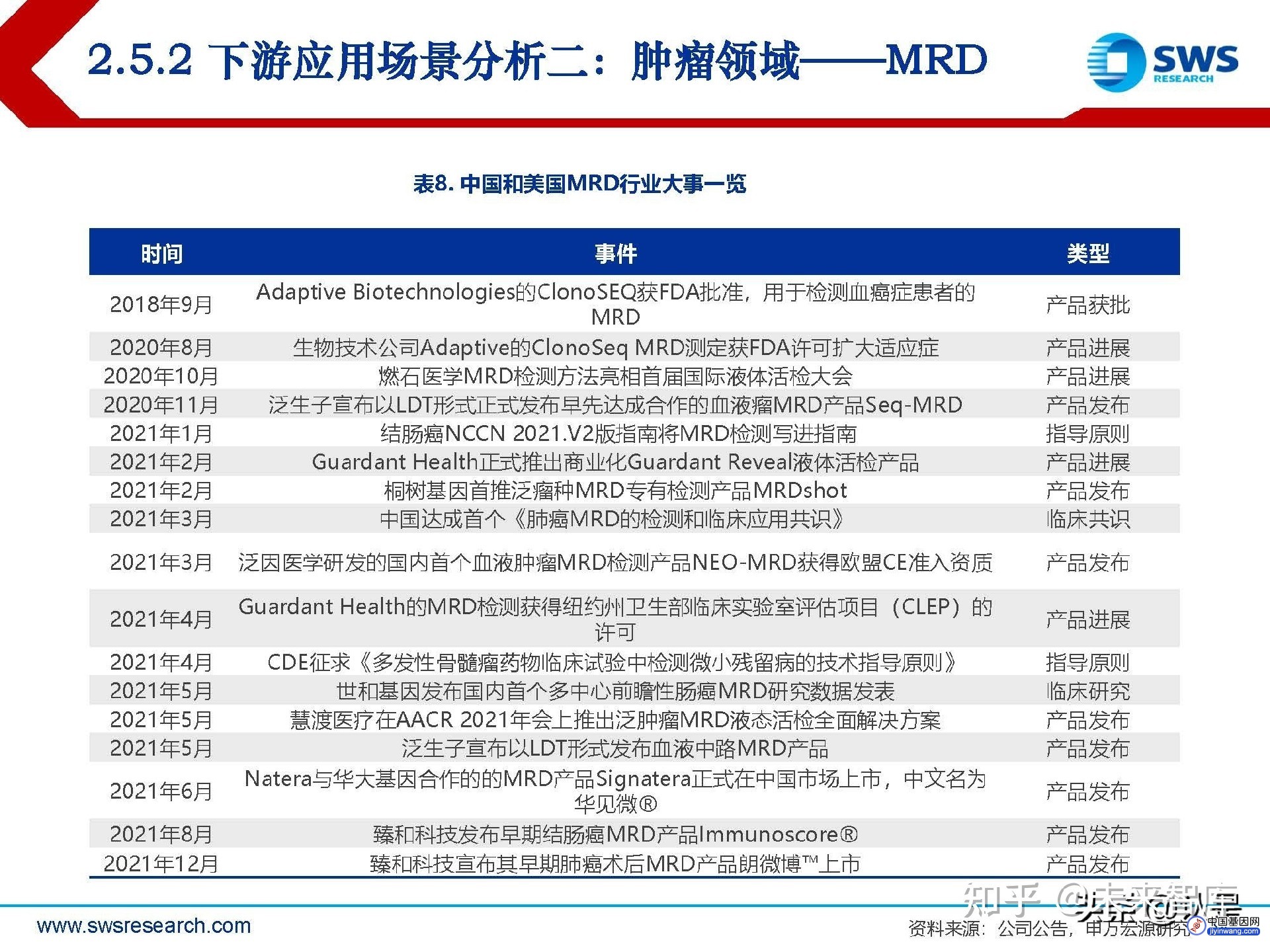

2.5 下游应用场景分析二:肿瘤领域

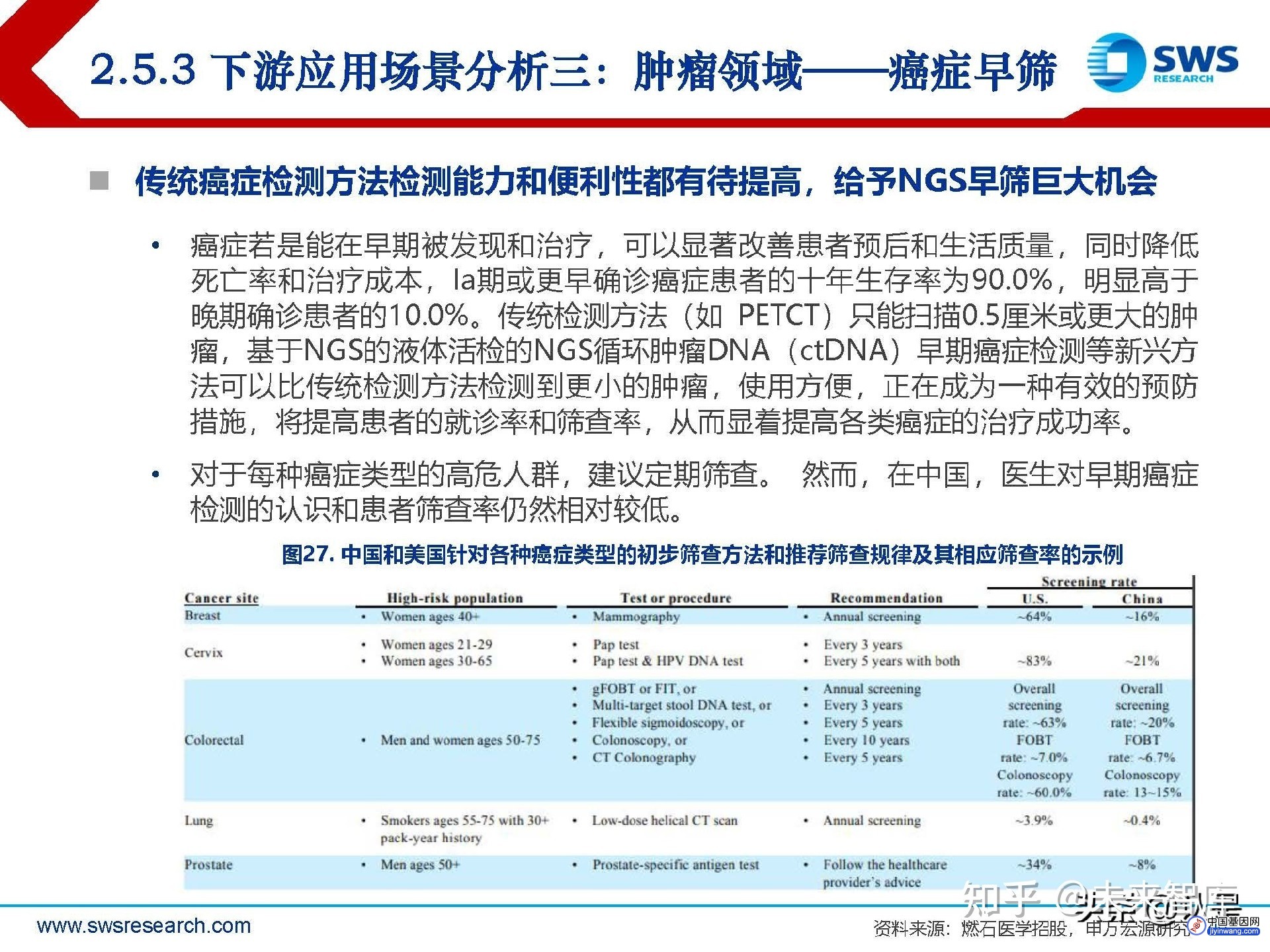

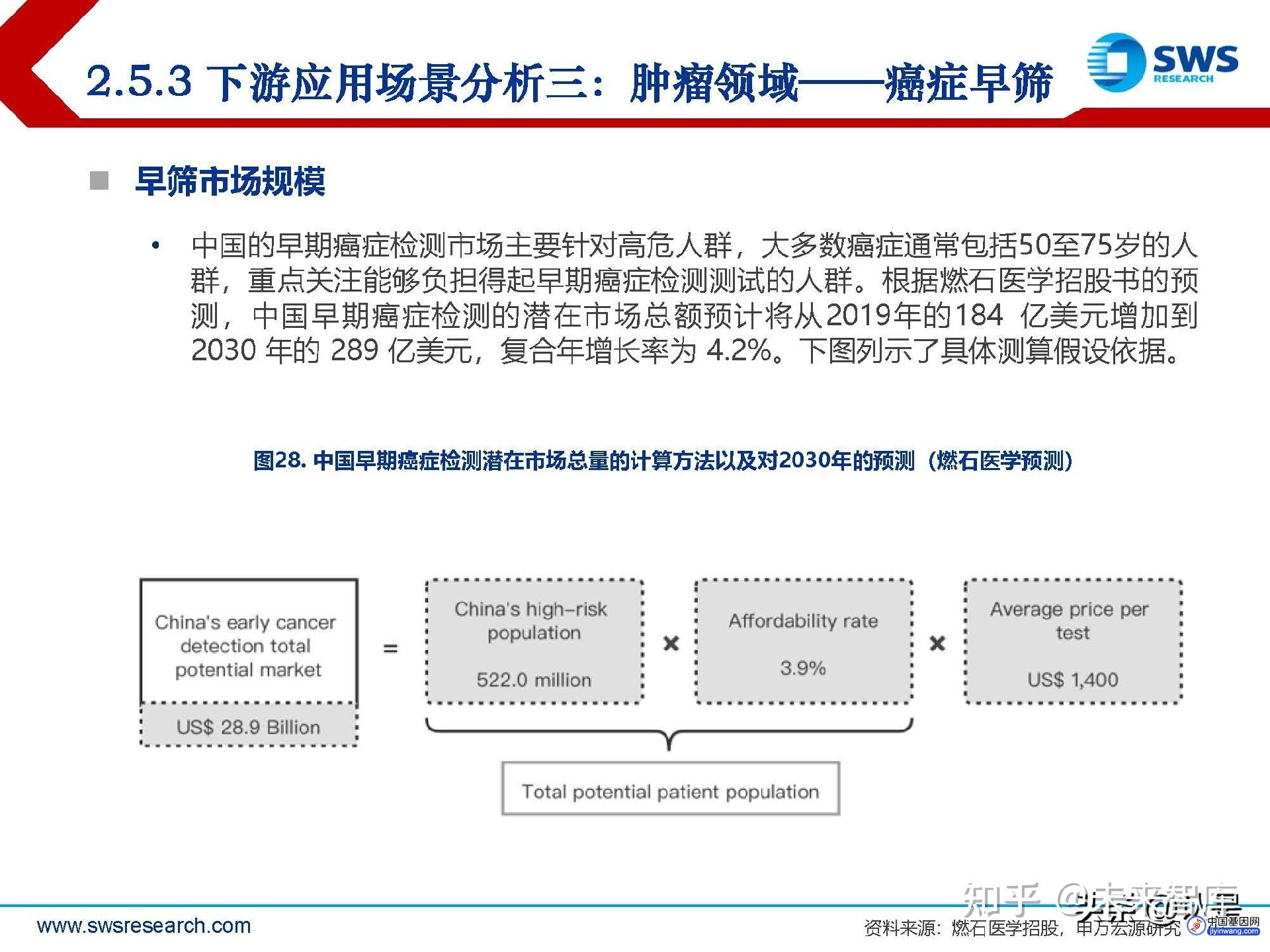

与传统诊断相比,肿瘤基因诊断基于分子生物标记物,有较高的分辨率、较早 的观测时间窗口和复发转移监测的便捷性,可用于早筛早诊、精准用药、预后 /动态监测等全周期管理。

2.6 国内基因测序行业商业模式分析

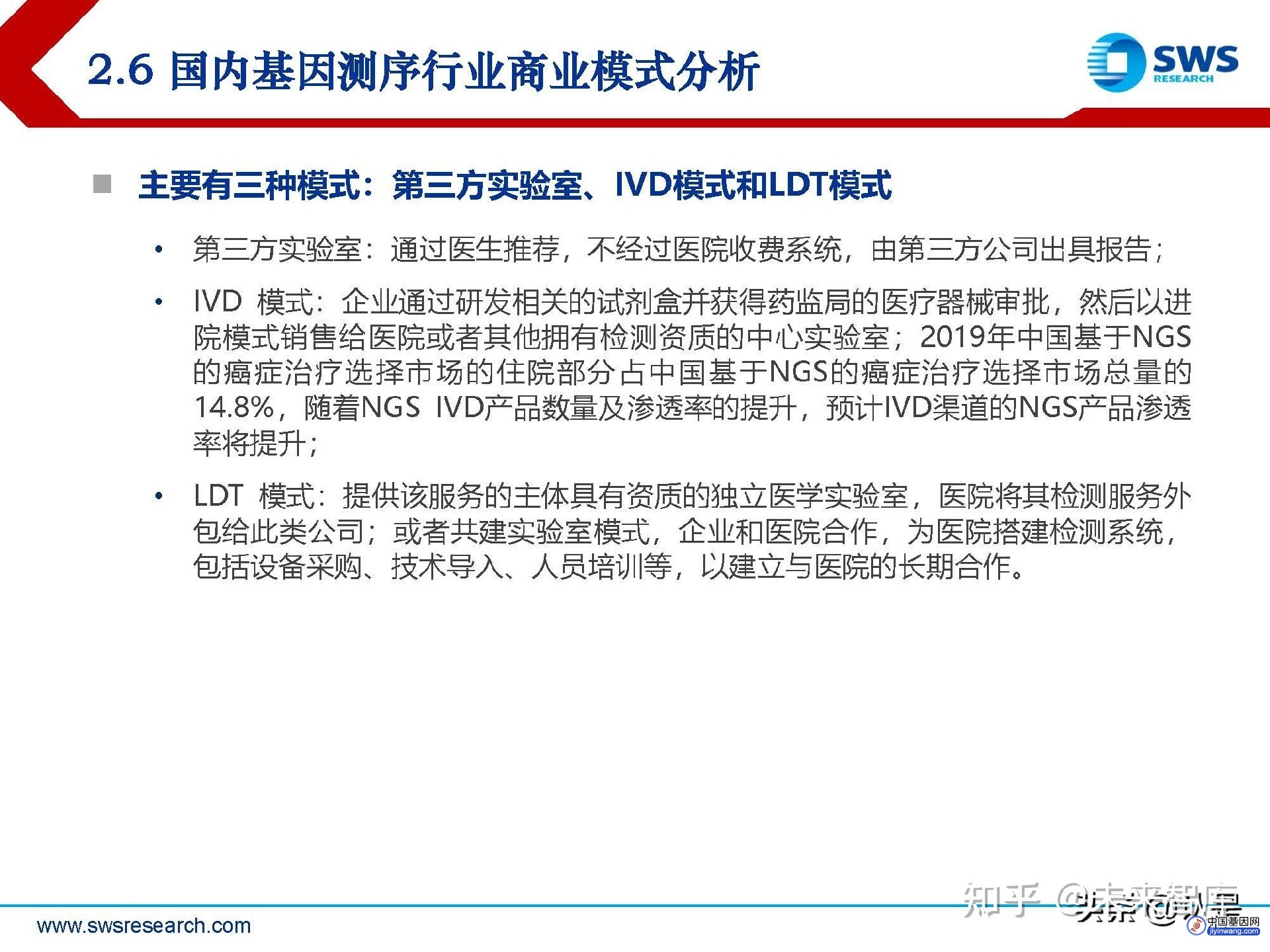

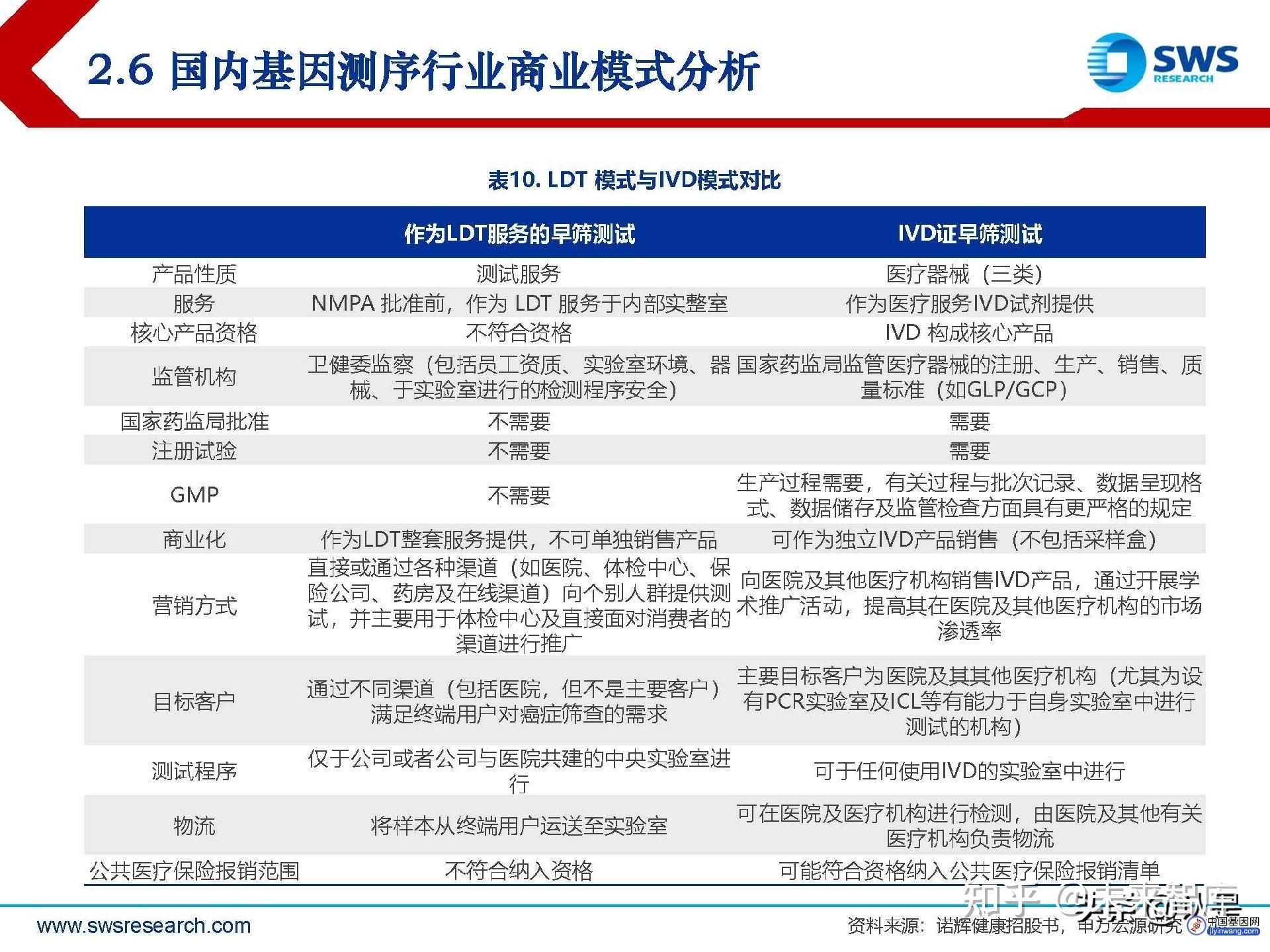

主要有三种模式:第三方实验室、IVD模式和LDT模式 第三方实验室:通过医生推荐,不经过医院收费系统,由第三方公司出具报告;

IVD 模式:企业通过研发相关的试剂盒并获得药监局的医疗器械审批,然后以进 院模式销售给医院或者其他拥有检测资质的中心实验室;2019年中国基于NGS 的癌症治疗选择市场的住院部分占中国基于NGS的癌症治疗选择市场总量的 14.8%,随着NGS IVD产品数量及渗透率的提升,预计IVD渠道的NGS产品渗透 率将提升;

LDT 模式:提供该服务的主体具有资质的独立医学实验室,医院将其检测服务外 包给此类公司;或者共建实验室模式,企业和医院合作,为医院搭建检测系统, 包括设备采购、技术导入、人员培训等,以建立与医院的长期合作。(报告来源:未来智库)

3.基因测序行业重点公司分析

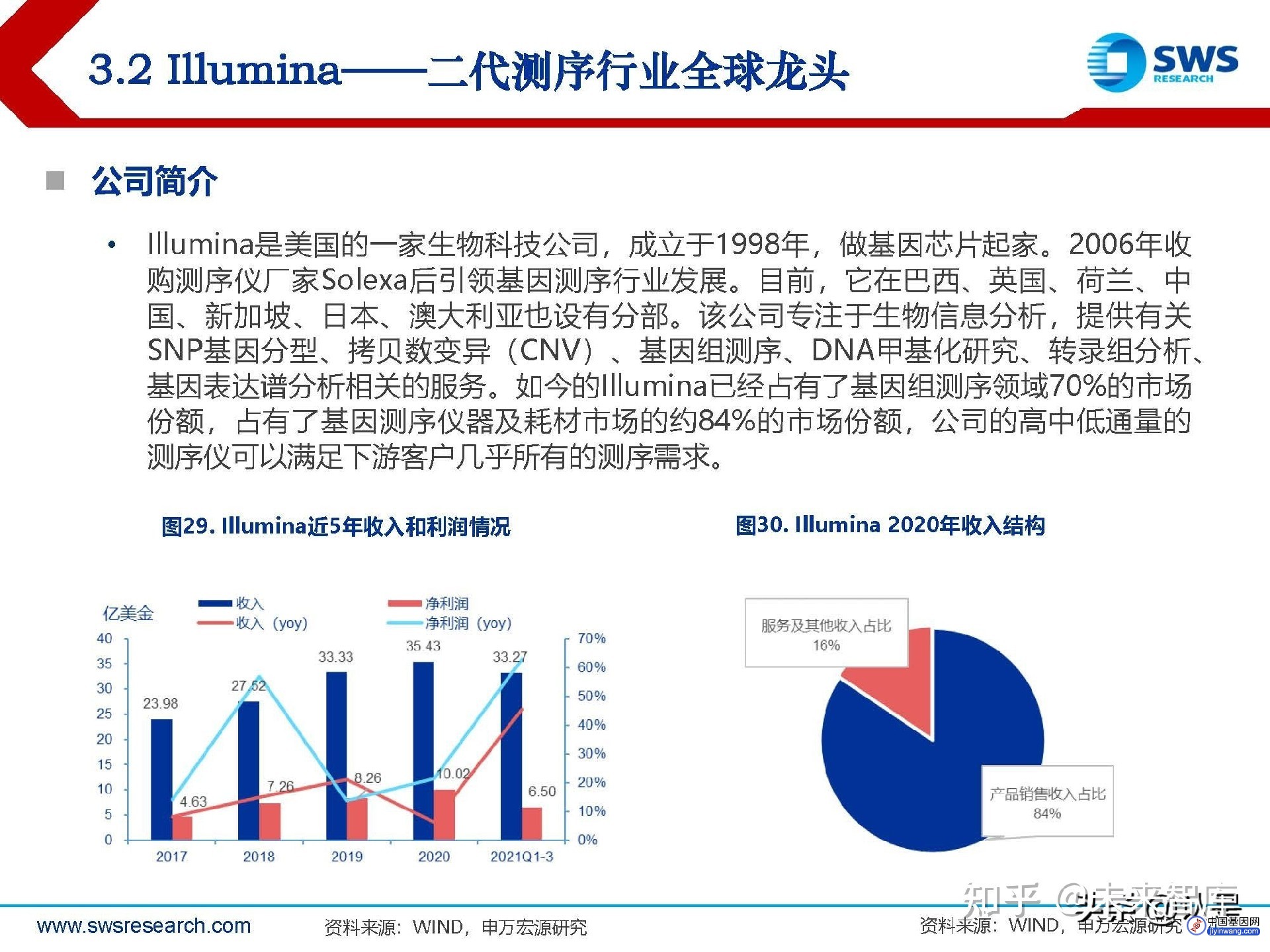

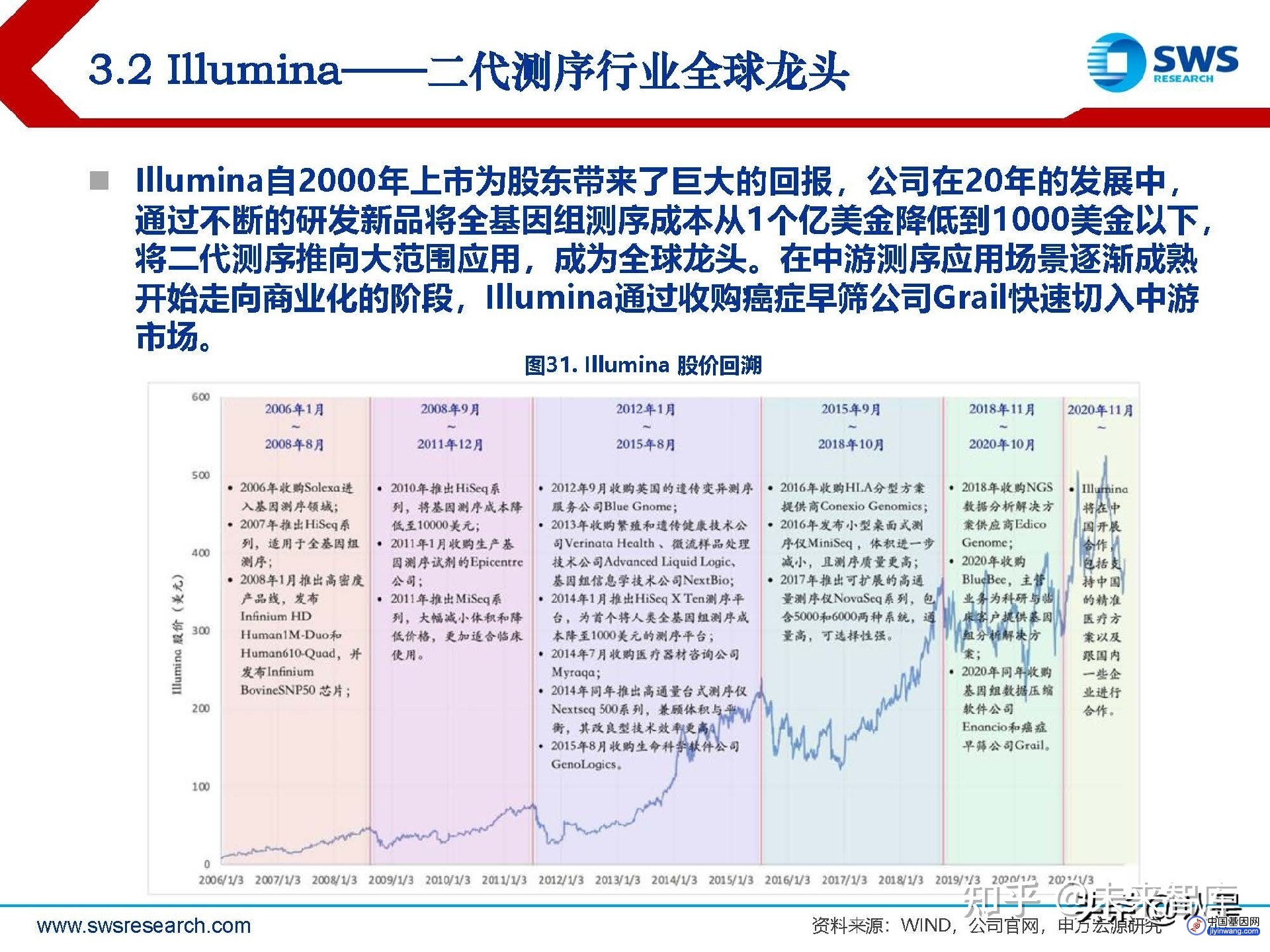

3.1 Illumina——二代测序行业全球龙头

公司简介

Illumina是美国的一家生物科技公司,成立于1998年,做基因芯片起家。2006年收 购测序仪厂家Solexa后引领基因测序行业发展。目前,它在巴西、英国、荷兰、中 国、新加坡、日本、澳大利亚也设有分部。该公司专注于生物信息分析,提供有关 SNP基因分型、拷贝数变异(CNV)、基因组测序、DNA甲基化研究、转录组分析、 基因表达谱分析相关的服务。如今的Illumina已经占有了基因组测序领域70%的市场 份额,占有了基因测序仪器及耗材市场的约84%的市场份额,公司的高中低通量的 测序仪可以满足下游客户几乎所有的测序需求。

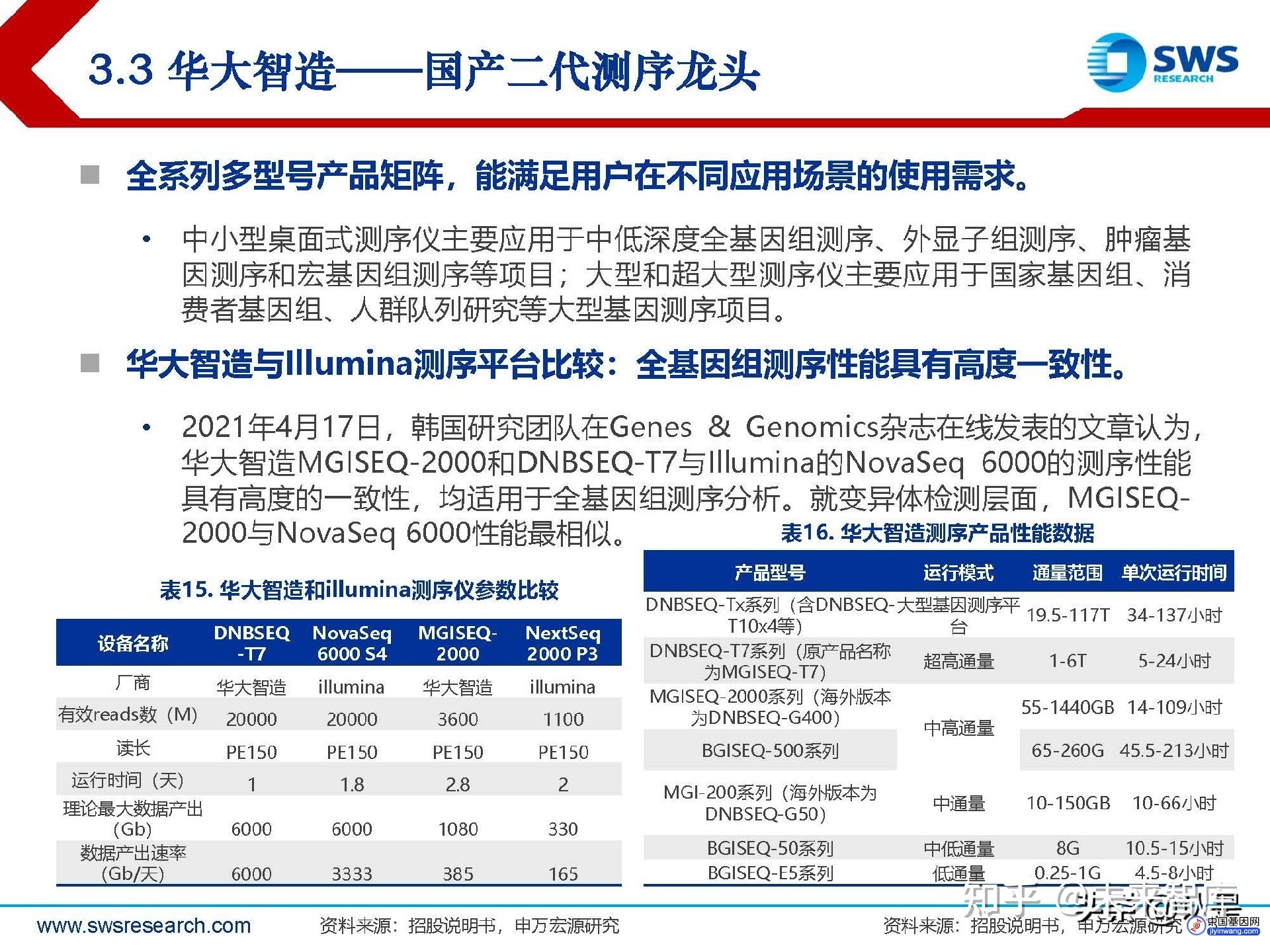

3.2华大智造——国产二代测序龙头

公司主营:

成立于2016年,通过收购全资子公司CG US并不断创新,掌握了基因测序、文库 制备、实验室自动化等多个领域的核心技术,目前已形成基因测序仪业务和实验 室自动化业务两大板块,并围绕全方位生命数字化布局了如远程超声机器人等新 兴领域产品。截至2020年12月31日,公司拥有员工1,726 人。公司总部位于中国 深圳,并在武汉、长春、青岛、中国香港和美国、日本、拉脱维亚、阿联酋等地 设有分、子公司,业务布局遍布六大洲70多个国家和地区,在全球服务累计超过 1,000个用户。其中实验室板块70%与疫情相关,剔除疫情收益业务,测序仪器和 试剂仍是最大的业务板块。

3.3Exact Sciences——早筛产品商业化经验值得借鉴

公司介绍

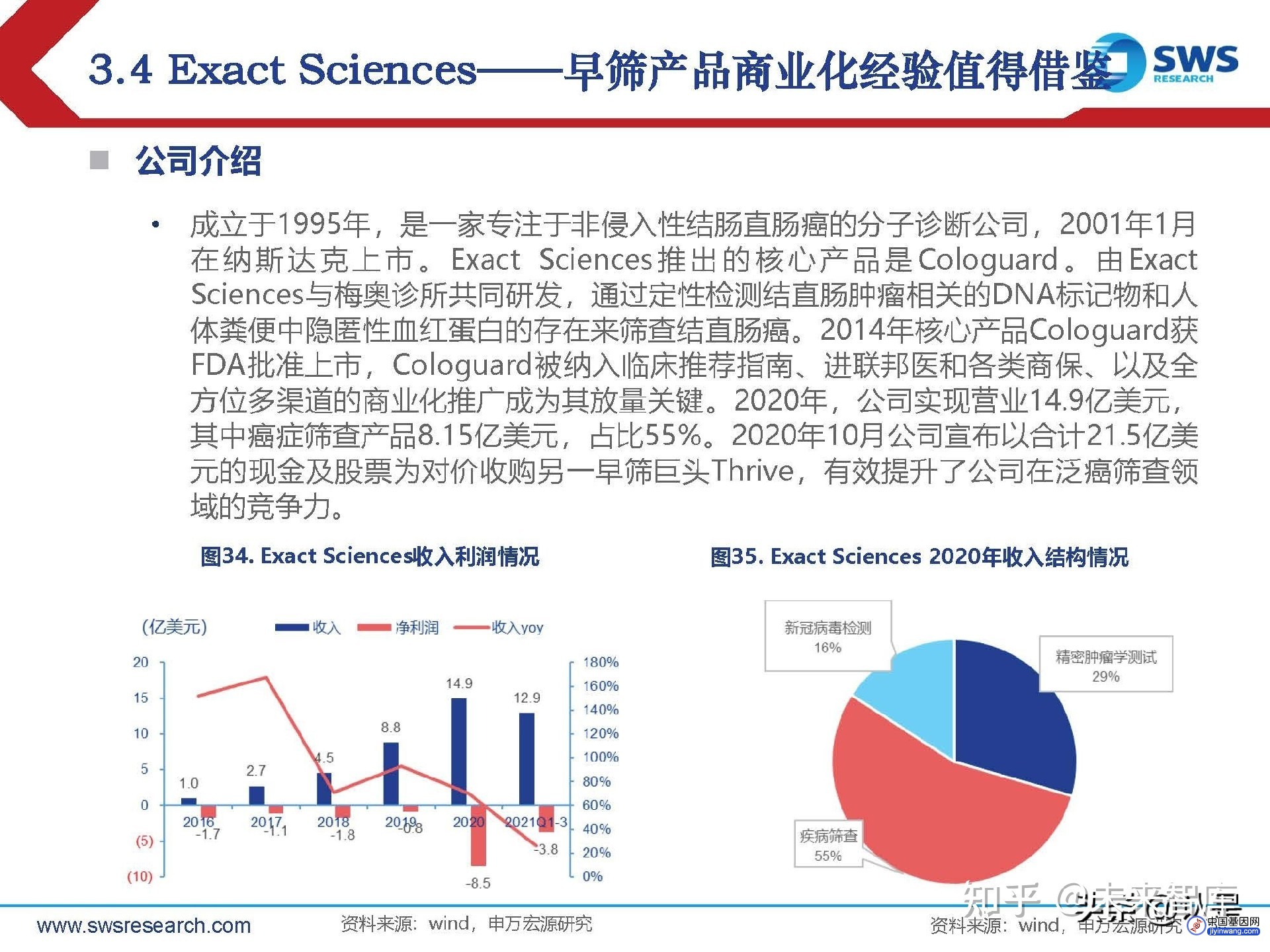

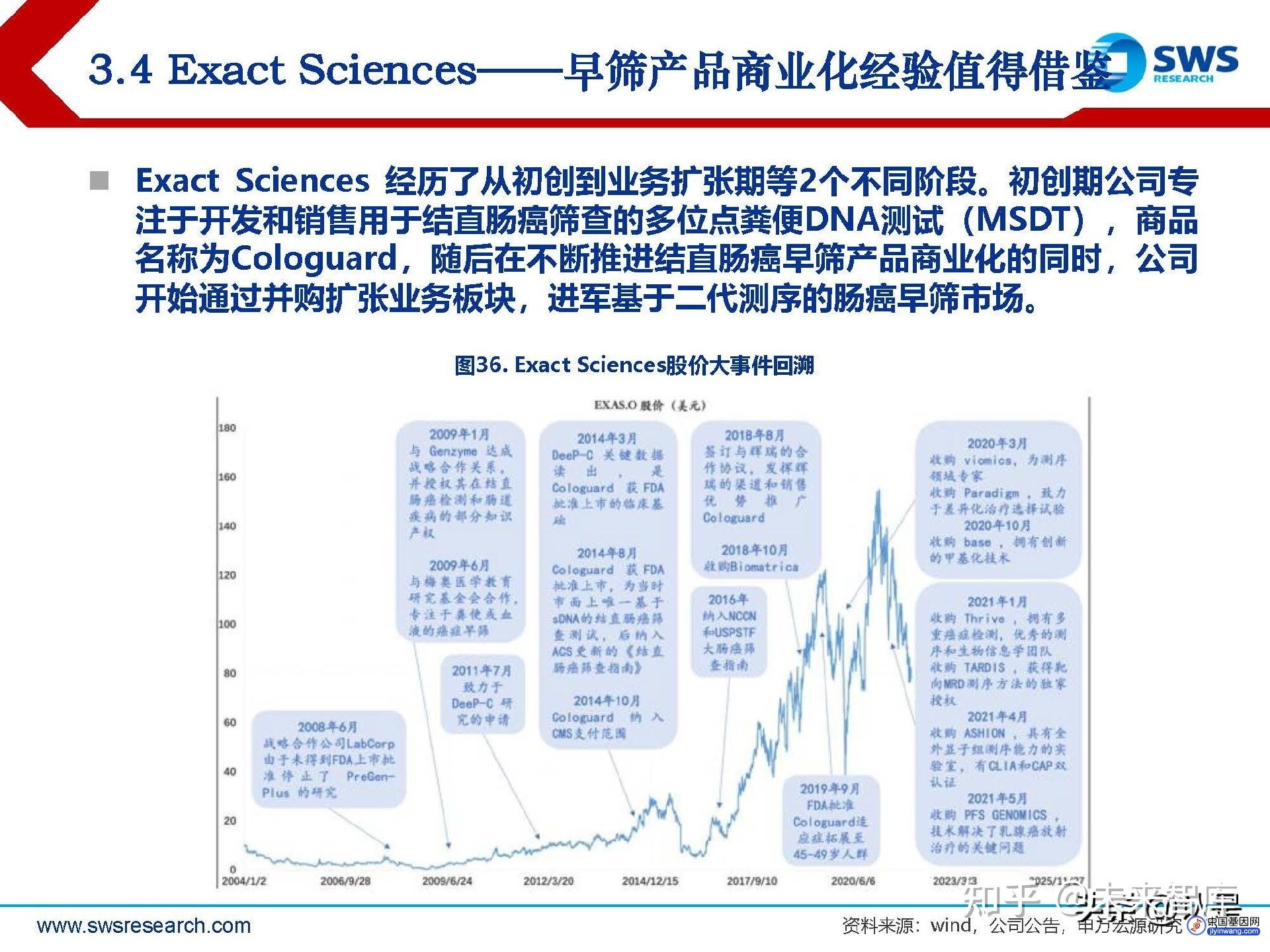

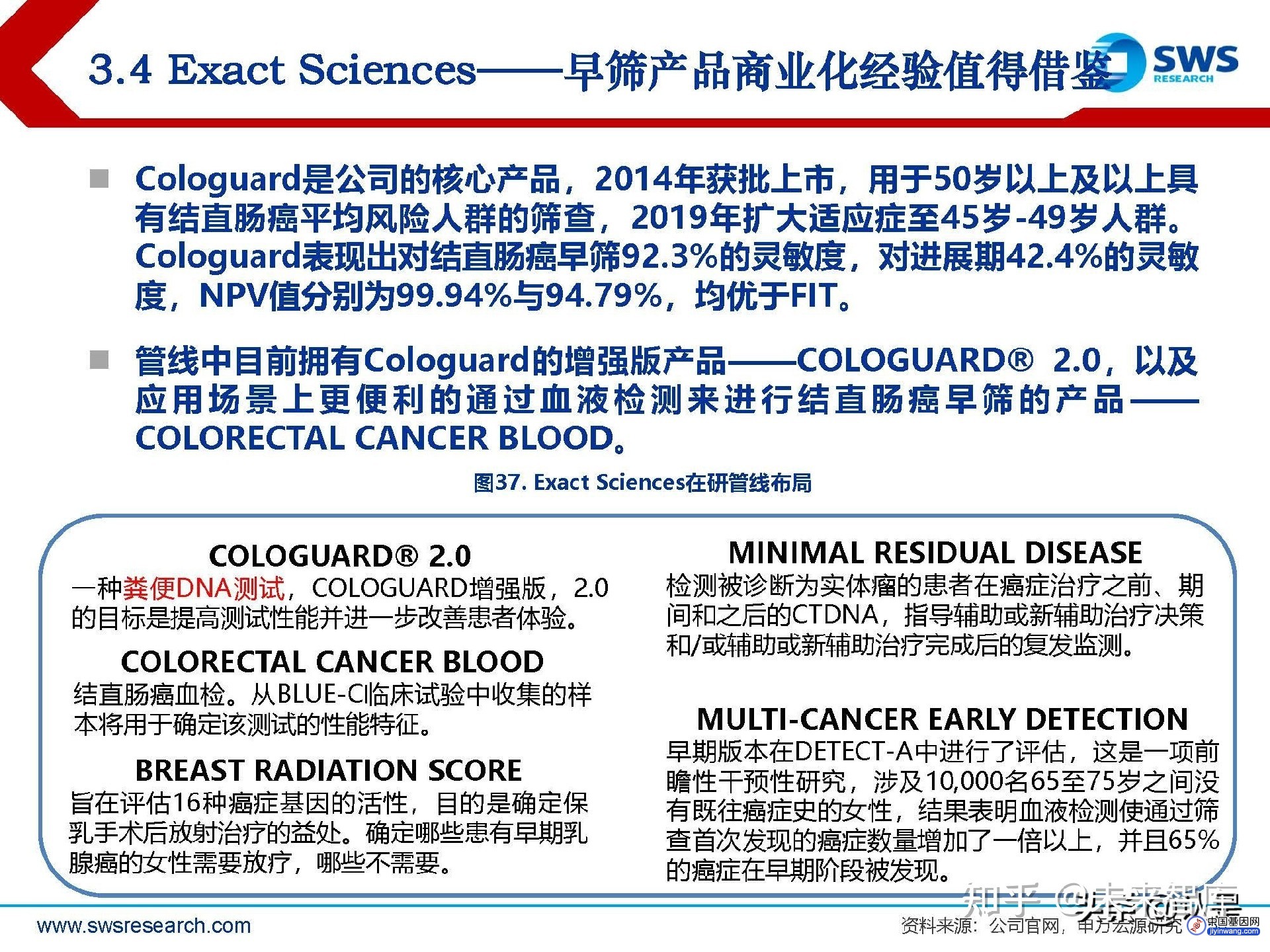

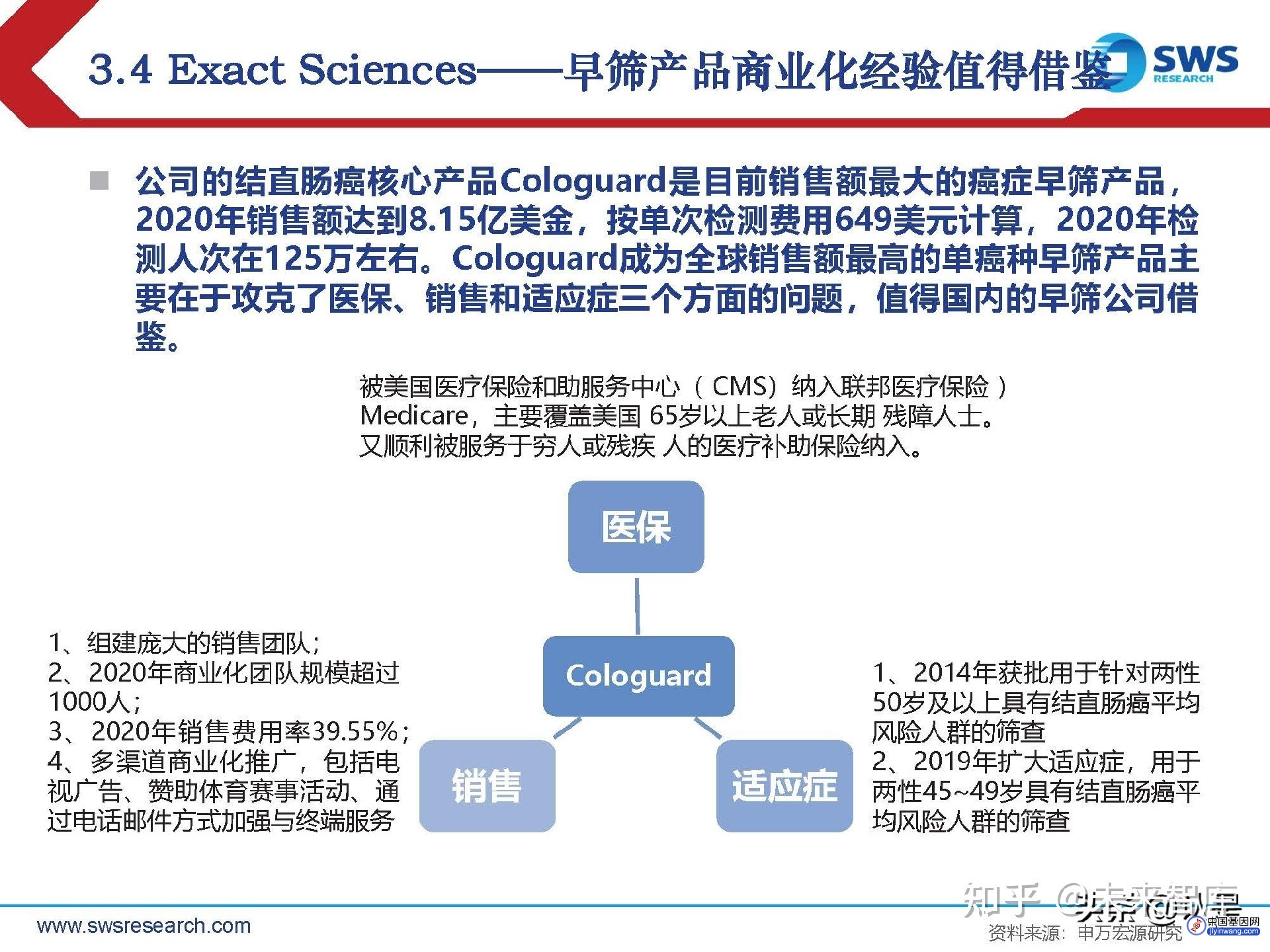

成立于1995年,是一家专注于非侵入性结肠直肠癌的分子诊断公司,2001年1月 在纳斯达克上市。Exact Sciences推出的核心产品是Cologuard。由Exact Sciences与梅奥诊所共同研发,通过定性检测结直肠肿瘤相关的DNA标记物和人 体粪便中隐匿性血红蛋白的存在来筛查结直肠癌。2014年核心产品Cologuard获 FDA批准上市,Cologuard被纳入临床推荐指南、进联邦医和各类商保、以及全 方位多渠道的商业化推广成为其放量关键。2020年,公司实现营业14.9亿美元, 其中癌症筛查产品8.15亿美元,占比55%。2020年10月公司宣布以合计21.5亿美 元的现金及股票为对价收购另一早筛巨头Thrive,有效提升了公司在泛癌筛查领 域的竞争力。

3.4 Guardant Health——液体活检先驱

公司介绍

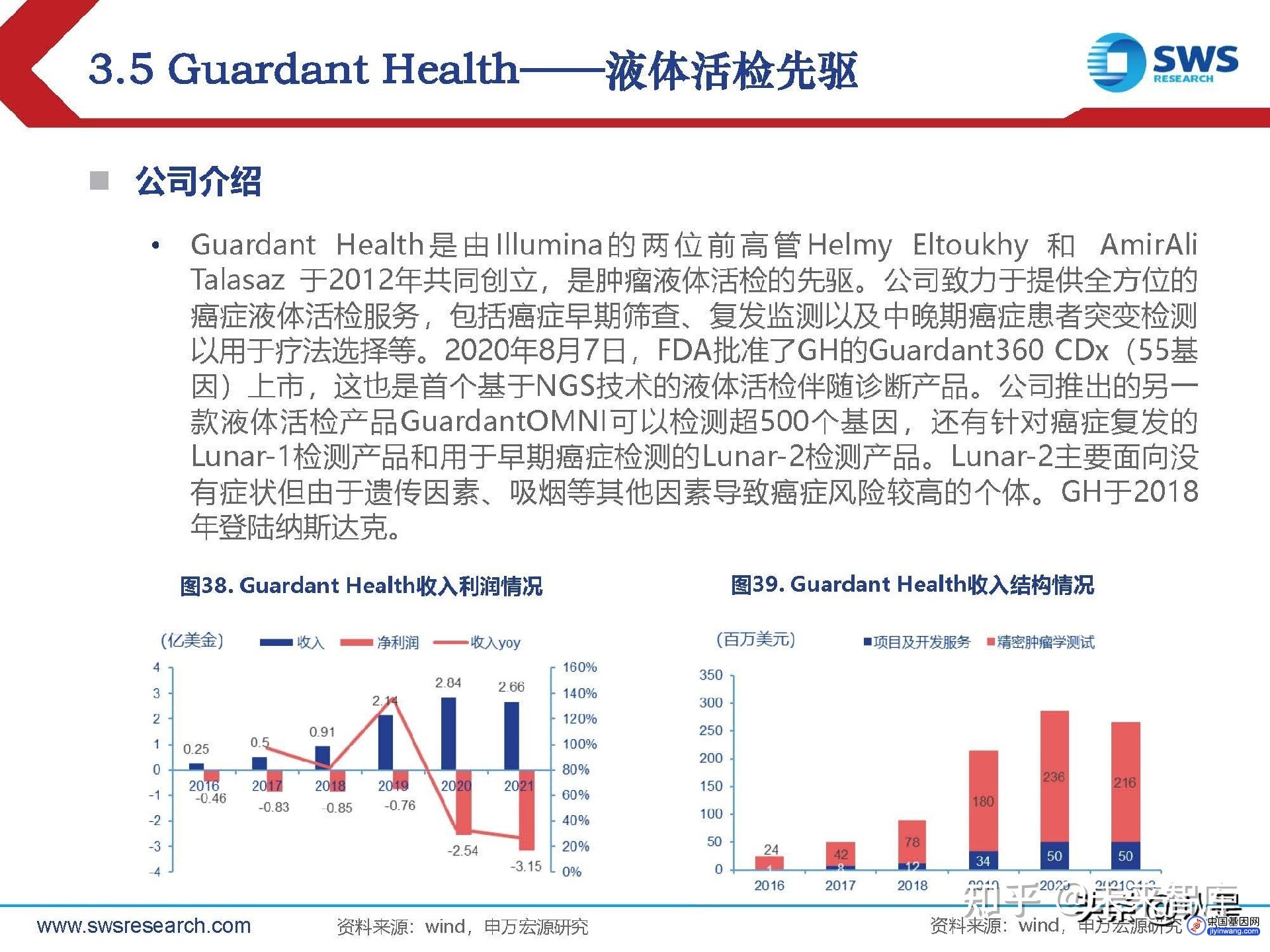

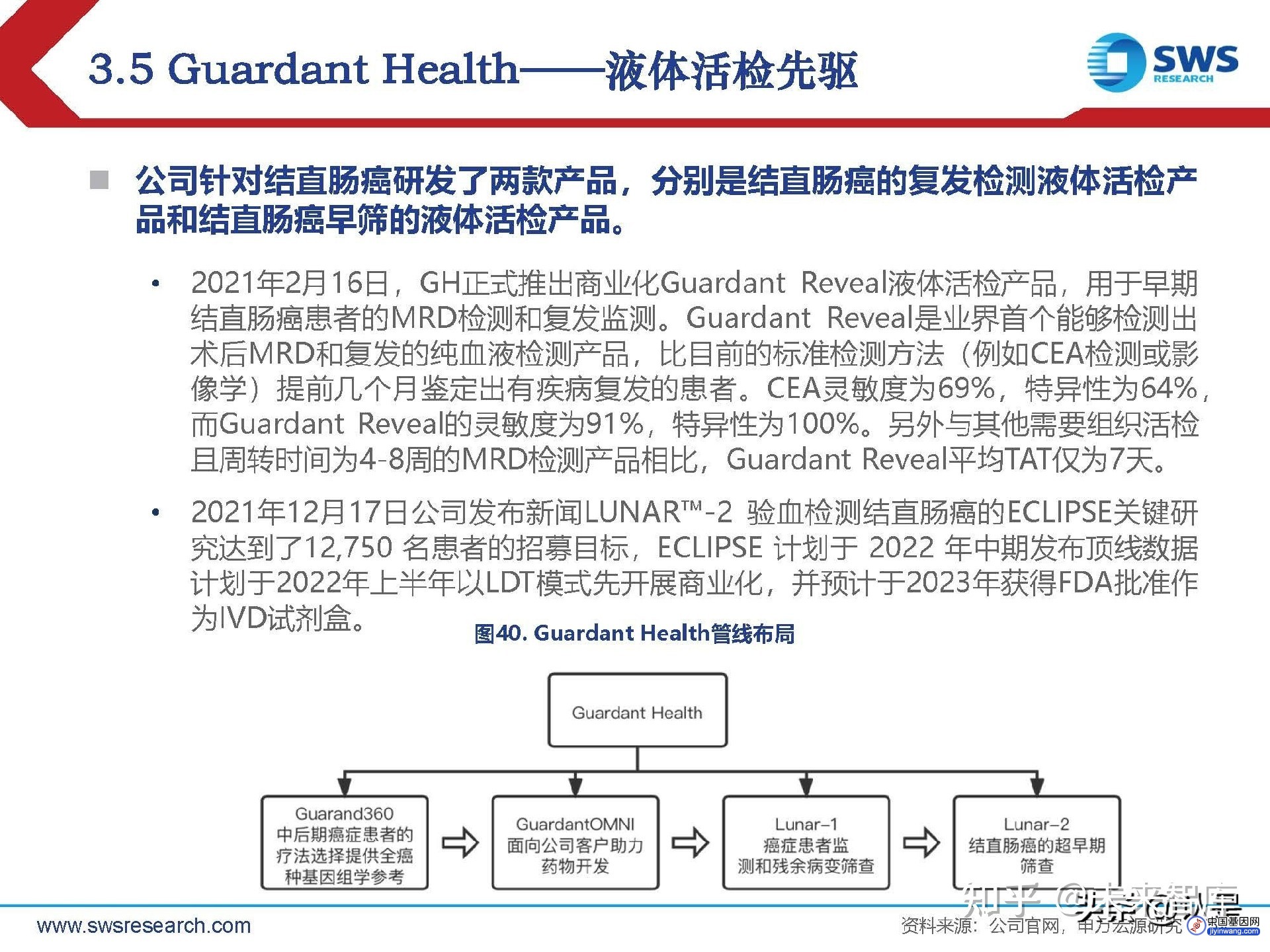

Guardant Health 是 由 Illumina 的两位前高管 Helmy Eltoukhy 和 AmirAli Talasaz 于2012年共同创立,是肿瘤液体活检的先驱。公司致力于提供全方位的 癌症液体活检服务,包括癌症早期筛查、复发监测以及中晚期癌症患者突变检测 以用于疗法选择等。2020年8月7日,FDA批准了GH的Guardant360 CDx(55基 因)上市,这也是首个基于NGS技术的液体活检伴随诊断产品。公司推出的另一 款液体活检产品GuardantOMNI可以检测超500个基因,还有针对癌症复发的 Lunar-1检测产品和用于早期癌症检测的Lunar-2检测产品。Lunar-2主要面向没 有症状但由于遗传因素、吸烟等其他因素导致癌症风险较高的个体。GH于2018 年登陆纳斯达克。

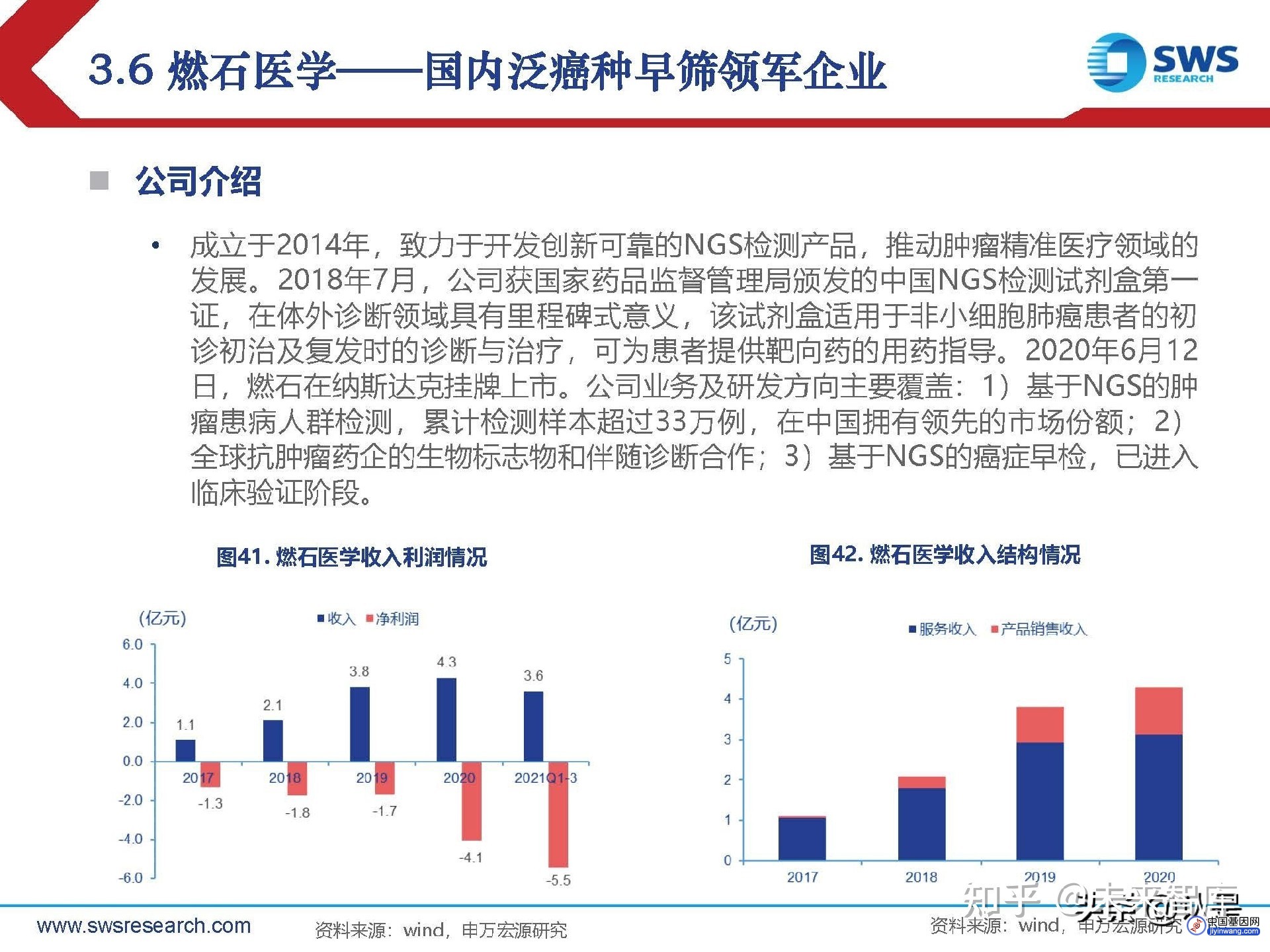

3.5 燃石医学——国内泛癌种早筛领军企业

公司介绍

成立于2014年,致力于开发创新可靠的NGS检测产品,推动肿瘤精准医疗领域的 发展。2018年7月,公司获国家药品监督管理局颁发的中国NGS检测试剂盒第一 证,在体外诊断领域具有里程碑式意义,该试剂盒适用于非小细胞肺癌患者的初 诊初治及复发时的诊断与治疗,可为患者提供靶向药的用药指导。2020年6月12 日,燃石在纳斯达克挂牌上市。公司业务及研发方向主要覆盖:1)基于NGS的肿 瘤患病人群检测,累计检测样本超过33万例,在中国拥有领先的市场份额;2) 全球抗肿瘤药企的生物标志物和伴随诊断合作;3)基于NGS的癌症早检,已进入 临床验证阶段。

3.6 诺辉健康——中国直肠癌早筛第一股

公司介绍

成立于2015年,致力于癌症早筛产品的研发、生产和销售,包括两大家居结直肠 癌筛查测试产品,目前有2款已商业化的早筛产品和3款在研产品。常卫清是一款 基于粪便的结直肠癌筛查产品,于2020年11月获国家药监局批准,是第一个 NMPA审批通过的癌症早筛产品,也是首个实现完整前瞻性癌症早筛试验的结直肠 自检产品,目标客户为中国1.2亿的结直肠癌高危人群。噗噗管为中国首个获国家 药监局批准的自检FIT筛查产品。幽幽管是一种基于粪便的自检胃癌筛查检测,于 2020年11月完成注册试验,已向NMPA提交注册申请;宫证清,是一种非侵入性 尿液家用宫颈癌筛查测试,将于2022年上半年开展大规模前瞻性注册临床试验。

4. 投资分析

基于NGS二代测序的技术是目前应用最广泛的技术,随着测序成本的不断降低,终端 如肿瘤、病原微生物、消费级基因检测等终端应用场景的不断成熟和渗透率的提升, 基于二代测序的市场将持续保持高速增长。根据《中国基因测序行业市场前瞻与投资 战略规划报告》预测,2020年全球基因测序市场规模在149亿美金,预计到2025年 将达到341亿美金,5年复合增速保持在18%的高速增长。

基因测序行业上游公司较中游公司具有更高的投资价值。上游测序仪和试剂行业进入 壁垒高,竞争格局好,盈利能力好,而中游测序服务进入壁垒相对不高,竞争格局较 差,尤其是当前下游终端诸如肿瘤这样拥有巨大市场空间的应用场景还未形成成熟的 商业场景,大多数行业公司处于盈利能力差甚至亏损的状态。

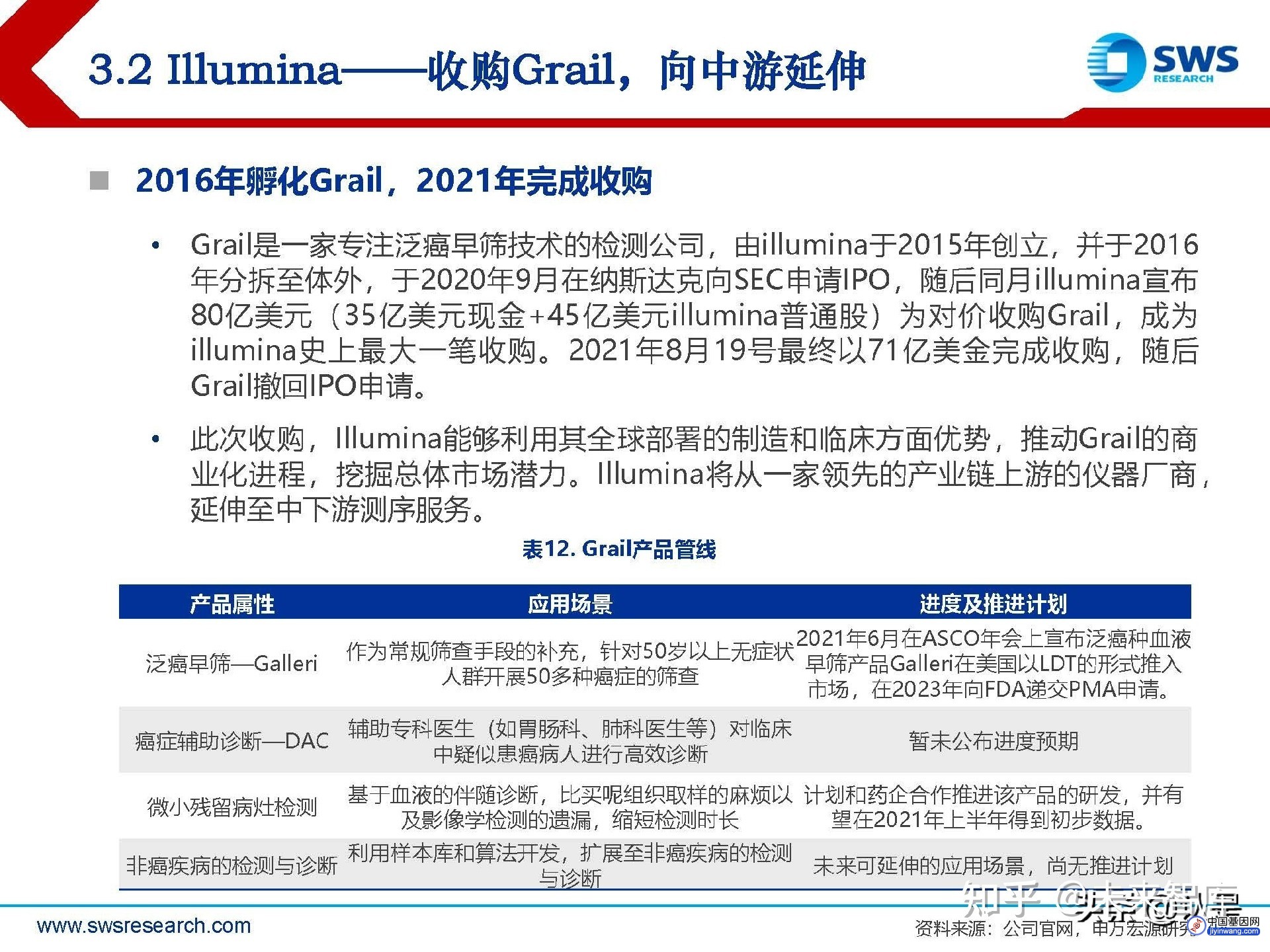

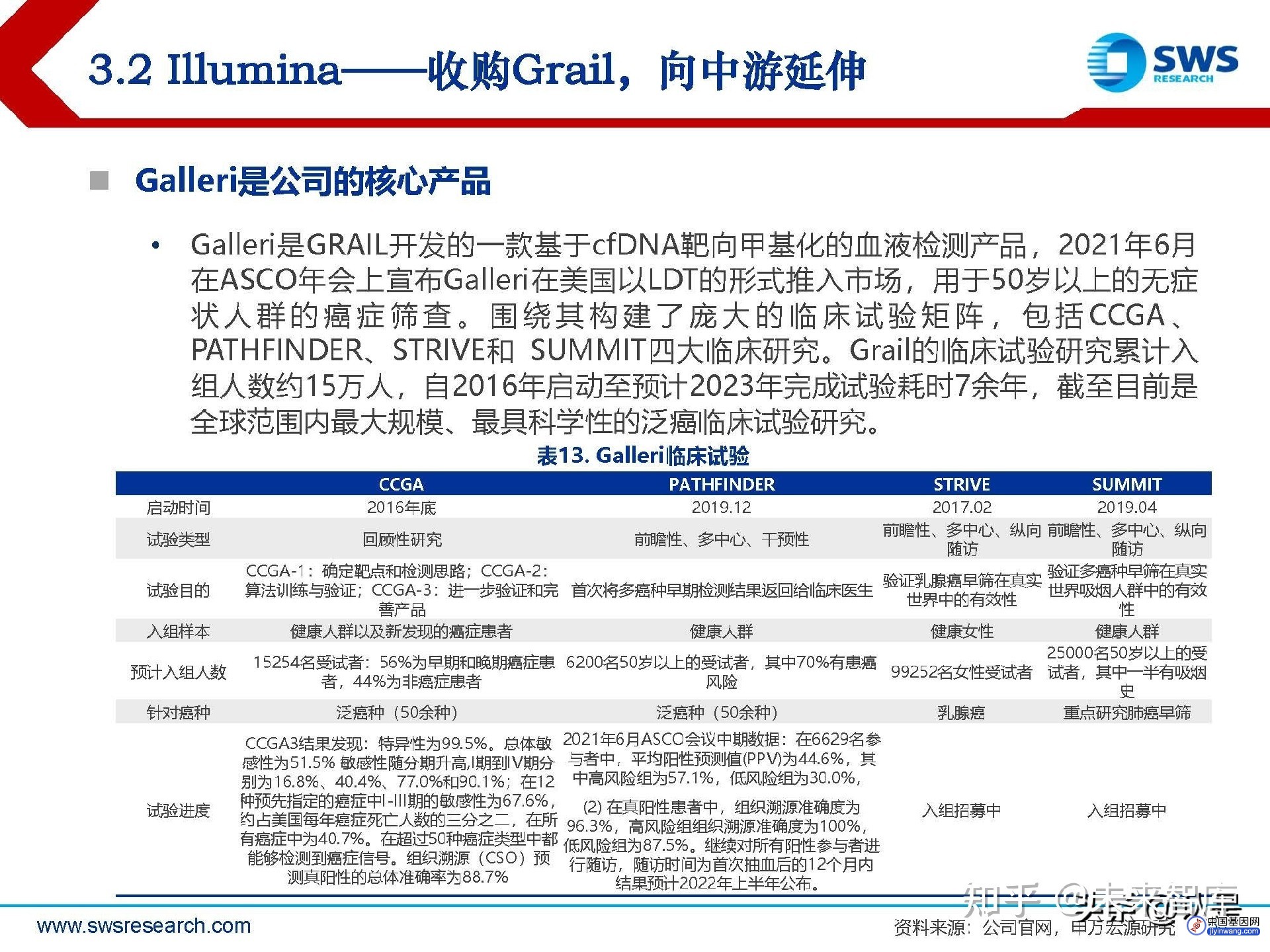

市场关注的肿瘤早筛以及复发监测的应用场景近几年呈现加速趋势,行业龙头Grail计 划在2023年向FDA提交泛癌早筛—Galleri产品的PMA申请,标志着基因检测在肿瘤 早筛市场的应用场景趋于成熟,预计将催生板块投资热情。

报告节选:

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。

![基因测序行业深度研究报告:未来大健康领域黄金赛道[共77页] 基因测序行业深度研究报告:未来大健康领域黄金赛道[共77页]](/static/upload/other/20230126/1674744324488315.jpeg)